- Allt om staking, stakingrewards, avkastning, risker och olika vägar att genomföra staking.

- Jämför handelsplatser i vår tabell och köp kryptovaluta på 5 minuter

- Navigera genom att klicka på ett kapitel nedan →

Vad är staking?

Staking innebär i korthet att digitala tillgångar, som kryptovaluta eller NFT:er, låses via kontrakt och därmed inte kan säljas, växlas eller på annat sätt användas. Den som låser sina tillgångar får en viss belöning för detta. Belöningen består oftast av den kryptovaluta som låses men kan även innebära annan kryptovaluta eller andra förmåner.

I denna guide kommer det presenteras flera olika tillfällen då staking används. Även om dessa alternativ har olika funktion, avkastning och risk så är det två saker som kännetecknar processen. Du låser kryptovaluta eller NFT samt får belöning för detta.

1.1

Varför låsa sin kryptovaluta?

Det finns primärt två orsaker till att en person vill låsa sin kryptovaluta inom staking. Det kan antingen ske för att personen vill bidra till en säkrare och mer decentraliserad blockkedja eller att personen vill ha avkastning på sin kryptovaluta. Dessa två orsaker kan självklart även gå hand i hand.

1. Säkra blockkedjan – PoS

Proof of Stake är en vanlig konsensusmekanism på blockkedjor. I korthet innebär det att personer behöver låsa ett kapital, via staking, för att kunna agera nod. Det är sedan en slumpmässig nod som genomför beräkningar och kontrollerar att alla transaktioner är korrekta.

Därefter skapas nya block på blockkedjan. Detta medan andra noder bekräftar att beräkningarna är korrekta. För detta ”arbete” får noderna avkastning i den aktuella kryptovalutan. Mer om PoS och nodernas funktion kan läsas i kapitel 4.

2. Få avkastning

Den vanligaste orsaken till att genomföra staking är den extra avkastning som kan nås. I stället för att exempelvis bara hålla kryptovalutan Cardano (ADA) i sin plånbok kan dessa låsas inom staking och ge en årlig avkastning på ett par procent. Ägandeskapet kvarstår så det enda som sker är att den kryptovaluta som låses inte kan användas till någon annan funktion.

Det finns även stakingfunktioner som ger betydligt högre avkastning, ibland på över 500 %. Mer om de olika alternativen går att läsa i kapitel 5 – 10.

1.2

6 kryptovalutor med staking

Här nämns ett par exempel på kryptovalutor där staking kan genomföras. Dessa är utvalda för att påvisa bredden av denna funktion. Det finns alltså betydligt fler än dessa samt ytterligare stakingfunktioner.

1. ETH

Ethereum gick över, från Proof of Work, till Proof of Stake år 2022. De som låser minst 32 Ether kan agera nod inom blockkedjan och för detta få en avkastning bestående av delar av transaktionsavgifterna på nätverket. De som har ett lägre belopp kan inte agera nod själv men kan gå ihop i en större pool för att därmed nå en liknande funktion.

2. ALGO

Algorand använder sig av Pure Proof of Stake (PPoS). Det innebär att vem som helst som låser ALGO kan bli utsedd att skapa eller verifiera block på blockkedjan. I likhet med övrig Proof of Stake står chansen att bli utvald i proportion till hur stor andel som personen har låst inom staking.

3. DOT

Polkadot använder sig av Nominated Proof of Stake (NPoS). De som inte har råd att agera nod själv kan välja att låsa 250 DOT och agera nominator. Dessa nominerar vilka som ska vara nod och får del av den avkastning som noden får. Detta i proportion till hur många DOT som delegeras.

De som har mindre än 250 DOT kan gå med i en pool. På detta sätt kan alla både påverka kedjan och ta del av avkastning.

4. CAKE

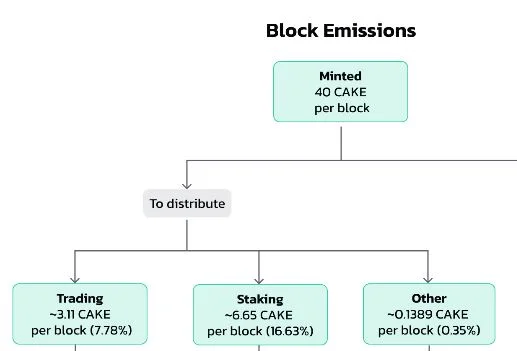

CAKE är huvudvalutan på den decentraliserade börsen PancakeSwap. Vid varje blockproduktion skapas 40 CAKE som distribueras via flera olika vägar. En av dessa vägar är staking av CAKE.

De som låser CAKE får därmed dela på 6,65 CAKE per nytt block. I detta fall är staking en del av kryptovalutans tokenomics men utan att det innebär att personen kan skapa block eller verifiera transaktioner.

5. CRO

CRO är kryptovalutan som ges ut av finansföretaget Crypto.com. Genom att låsa CRO, via staking, går det att få tillgång till de bättre kortnivåerna och därmed fler förmåner med deras VISA-kort.

För att få tillgång till deras bästa kort krävs att CRO är låst till ett värde av 350 000 EURO. För detta ges exempelvis 5 % i bonus på alla inköp samt en rad reseförmåner samt tillgång till Netflix, HBO m.m.

6. SPS

SPS är en governancetoken inom spelet Splinterlands. De som låser SPS kan därmed vara med och rösta på förändringar inom spelet. Även om kryptovalutan har flera funktioner i spelet så är stakingfunktionen primärt för att skapa röstkapacitet för spelaren.

Viktigt: I kapitel 3 kommer utförligare information ges kring olika funktioner som staking har och hur detta påverkar avkastning och användning.

Staking via Coinbase

De flesta stora internationella kryptobörserna erbjuder staking direkt via deras plattform. Nedan visas steg-för-steg hur du kommer igång på Coinbase.

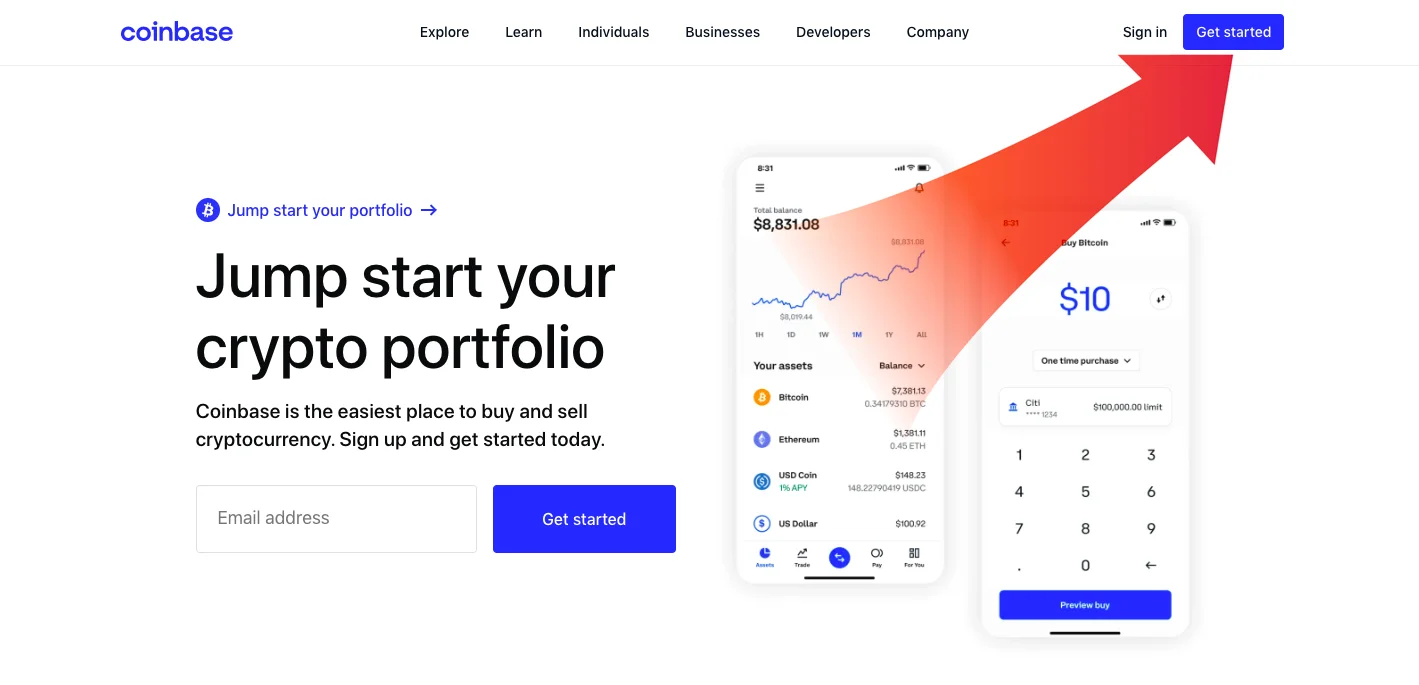

1. Skapa konto / Logga in

Logga in genom att klicka på “Logga in” högst upp till höger på hemsidan. Har du inte ett konto kan detta skapas på mindre än tre minuter.

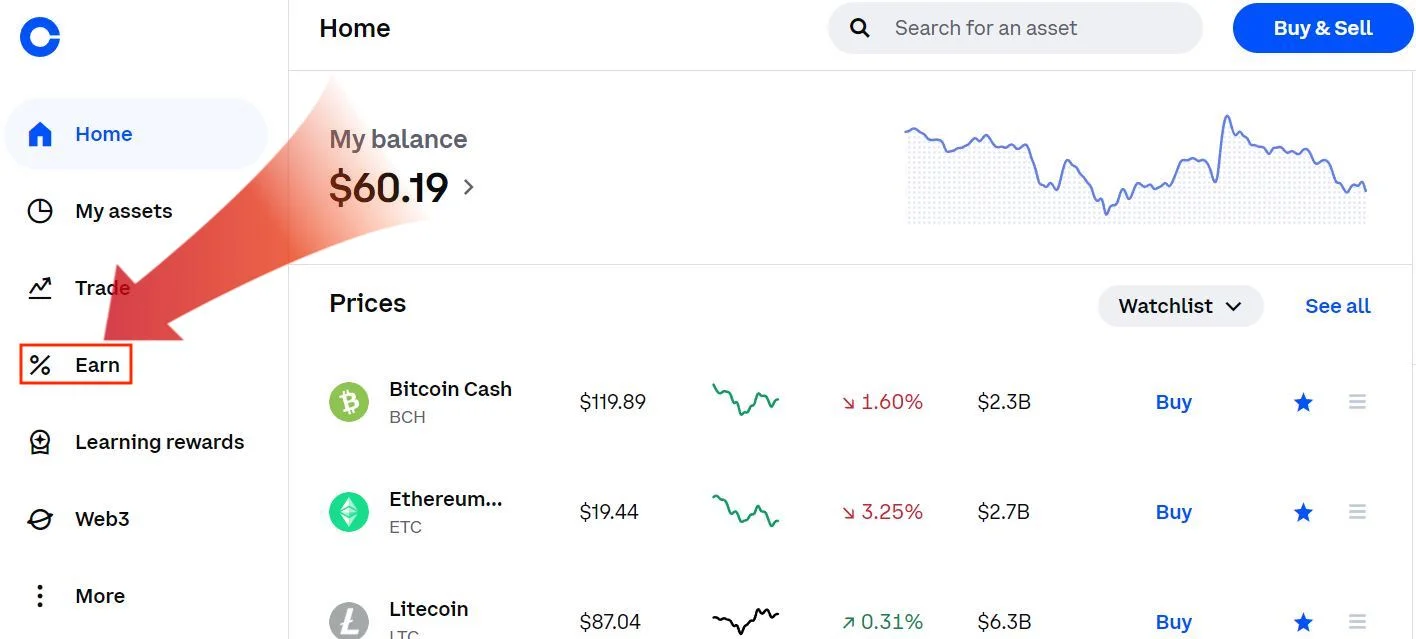

2. Gå till Earn

Inloggad på webbplatsen går det att välja “Earn” i menyn.

3. Om du har kryptovaluta att låsa

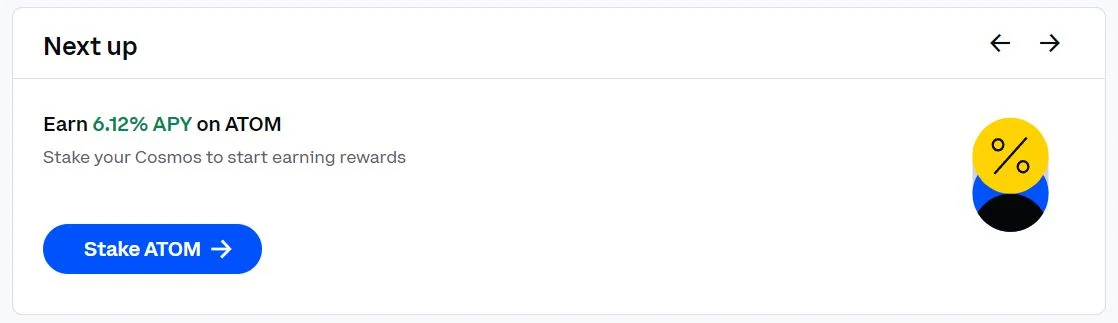

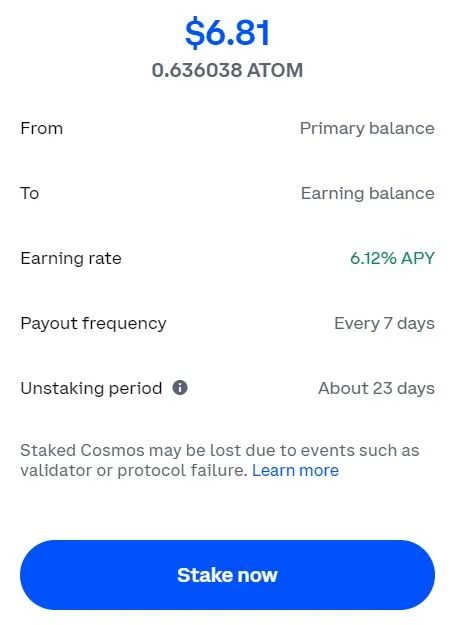

I rutan “Next Up” presenteras alla kryptovalutor som går att använda inom staking hos Coinbase. Om du redan äger valutan kommer det stå “Stake XXX” och om du inte äger valutan står det “Buy XXX”. Växla mellan samtliga kryptovalutor med pilarna till höger och vänster. Som bilden nedan visar finns det ATOM på kontot vilket innebär att staking kan påbörjas.

Klicka på “Stake XXX” för att gå vidare.

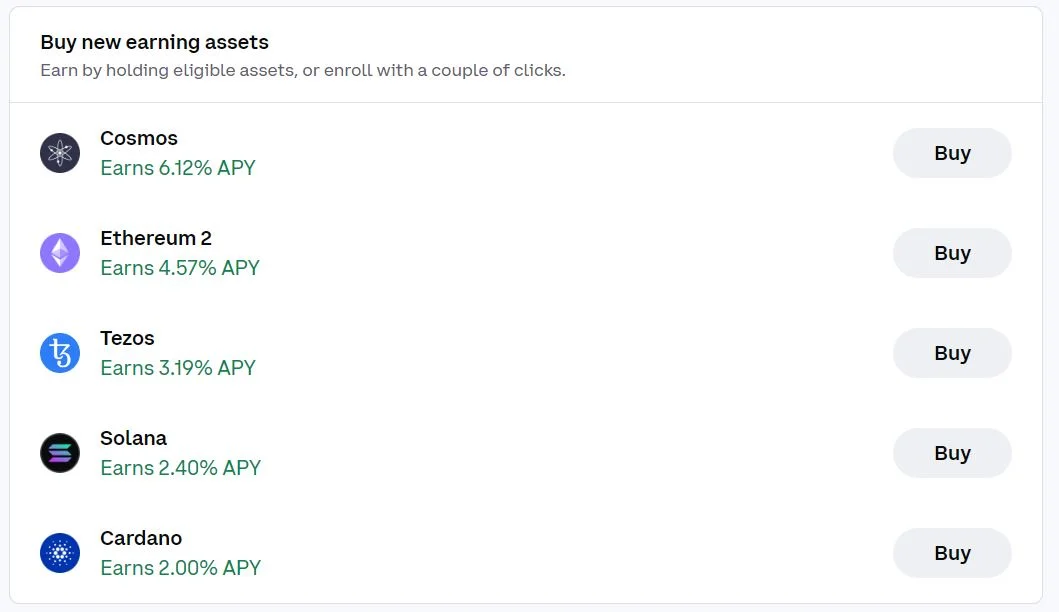

4. Ev. köpa kryptovaluta

Har du inte redan kryptovaluta som kan låsas inom staking blir nästa steg att köpa detta. En bit ner på sidan visas vilka kryptovalutor som har denna funktion samt en genväg till att köpa dessa. Dessutom visas hur hög årsavkastning som för tillfället erbjuds. Som bilden nedan visar gav staking av Cosmos 6,12 % via Coinbase. Denna nivå kan däremot ändras löpande.

När du köpt önskad kryptovaluta – Se punkt 2 ovan.

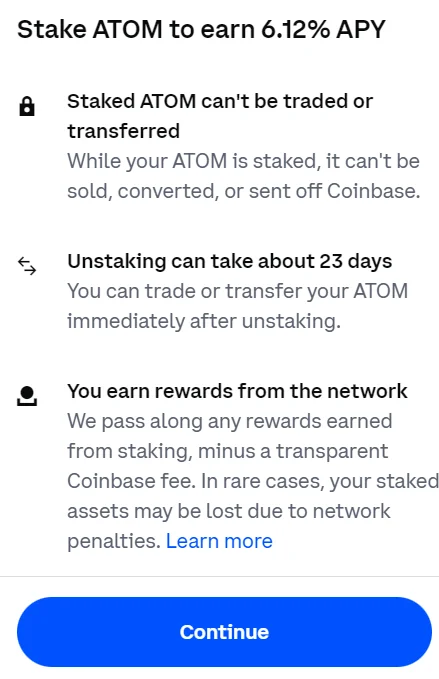

5. Sammanfattning

Coinbase kommer nu att visa en informationsruta som sammanfattar stakingreglerna kring den kryptovaluta du vill låsa. I detta fall låses ATOM vilket innebär en årlig avkastning på 6,12 % samt en upplåsningstid (unstaking) på 23 dagar. När en person väljer att “unstaka” kommer det alltså ta 23 dagar innan kryptovalutan finns tillgängligt på kontot.

Klicka på “Continue” för att fortsätta.

6. Lås inom staking

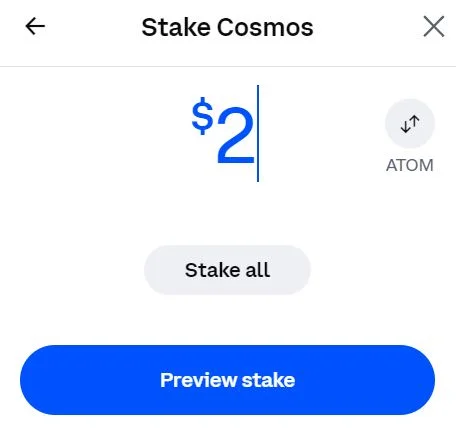

Välj nu hur mycket av ditt totala innehav, av den valda kryptovalutan, som du önskar låsa. Välj “Stake all” om hela innehavet önskas låsas.

En sammanfattning kommer därefter visas. I detta fall låses 6,81 ATOM för en årlig avkastning (APY) till 6,12 %. Utbetalning av stakingrewards kommer att ske var sjunde dag och det tar 23 dagar att “unstaka”.

Längst ner visas en varning gällande att låst kryptovaluta kan förloras. Läs mer om denna risk, och övriga risker, i kapitel 11.

Klicka på “Stake now” för att låsa kryptovalutan och börja få passiv inkomst.

7. “Unstaking”

Unstaking sker på ett liknande sätt som staking. Gå till Earn i menyn och sök upp den kryptovaluta du har låst. Klicka på “unstaking” varpå sammanfattande information kommer att visas kring vilka regler som gäller. Det kan exempelvis ta 23 dagar innan de låsta kryptovalutorna är upplåsta och därmed återigen kan handlas med.

7 sätt att genomföra staking

How to Stake your Polkadot (DOT) fast and easy:

Nedan beskrivs sju olika sätt att starta med staking. Detta från den enklaste formen, via en centraliserad börs, till att själv interagera med blockkedjan.

3.1

Direkt på blockkedjan via webbrowser

Det säkraste sättet att genomföra staking är att själv interagera med blockkedjan och på detta sätt låsa sina digitala tillgångar. Det innebär att du inte behöver lita på att någon tredjepartslösning som exempelvis en kryptobörs. Dessutom tar du del av hela belöningen för staking vilket sällan sker vid tredjepartslösningar.

Nackdelen är däremot att staking av vissa kryptovalutor kräver kunskap om hur webbrowser baserade plånböcker fungerar och interagerar med blockkedjan. Som ett exempel kan staking av Polkadot nämnas och hur detta sker visas i videon ovan.

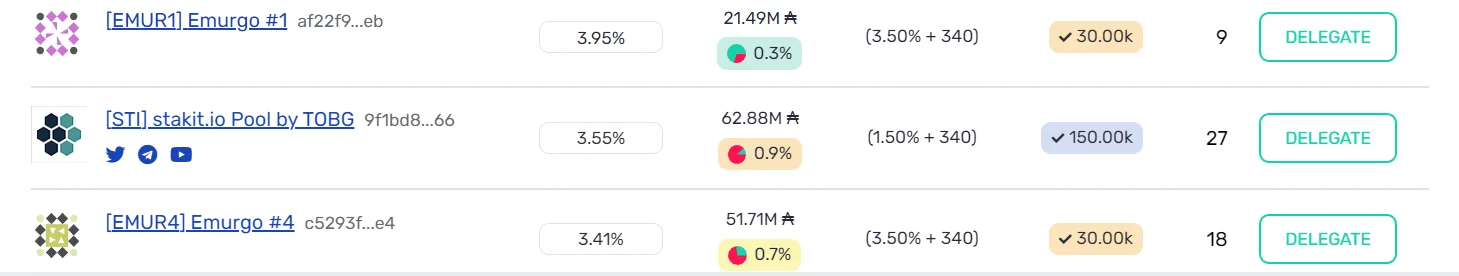

Nedan visas att staking, via delegering, av ADA kan ske direkt i webbplånboken Yoroi. Det finns alltså flera olika lösningar beroende på vilken kryptovaluta det gäller.

Staking via Yoroi

(Bildkälla: Yoroi wallet)

3.2

Via kryptoplånbok

Earn crypto staking rewards:

Flera kryptoplånböcker har inbyggd funktion för staking av specifika kryptovalutor. Se exempelvis videon ovan som visar hur enkelt det är att använda staking i Exodus Wallet. Denna plånbok finns även både till dator och mobil. Med några klick skapar kryptovalutan löpande avkastning. Detta med utbetalningar exempelvis varje dag, vecka eller månad.

Fördelen med detta alternativ är användarvänligheten. Kunskap om blockkedjor, eller integration med smarta kontrakt behövs inte.

Nackdelen är att dessa plånböcker inte erbjuder staking på samtliga kryptovalutor som kan ge avkastning via staking. Dessutom bör avkastningen jämföras mot att interagera direkt mot blockkedjan.

3.3

Pool

I vissa fall finns krav på ett relativt stort belopp för att kunna genomföra staking. En av de kryptovalutorna med högst krav är Ether där det krävs 32 Ether. I mitten av 2025 kostade en Ether ungefär 25 000 kronor vilket alltså innebar att Ether för ett värde av 800 000 kronor var tvungen att låsas.

För de som inte når upp till gränsen finns en lösning i att gå med i en pool. Dessa pooler kan antingen vara tredjepartslösningar eller inbyggda lösningar på blockkedjan. Ett exempel är Polkadot där det krävs 250 DOT för att kunna genomföra staking som nominator. Men det finns även pooler där det räcker med en enda DOT.

3.4

Centraliserade lösningar

3 Ways to stake on Binance:

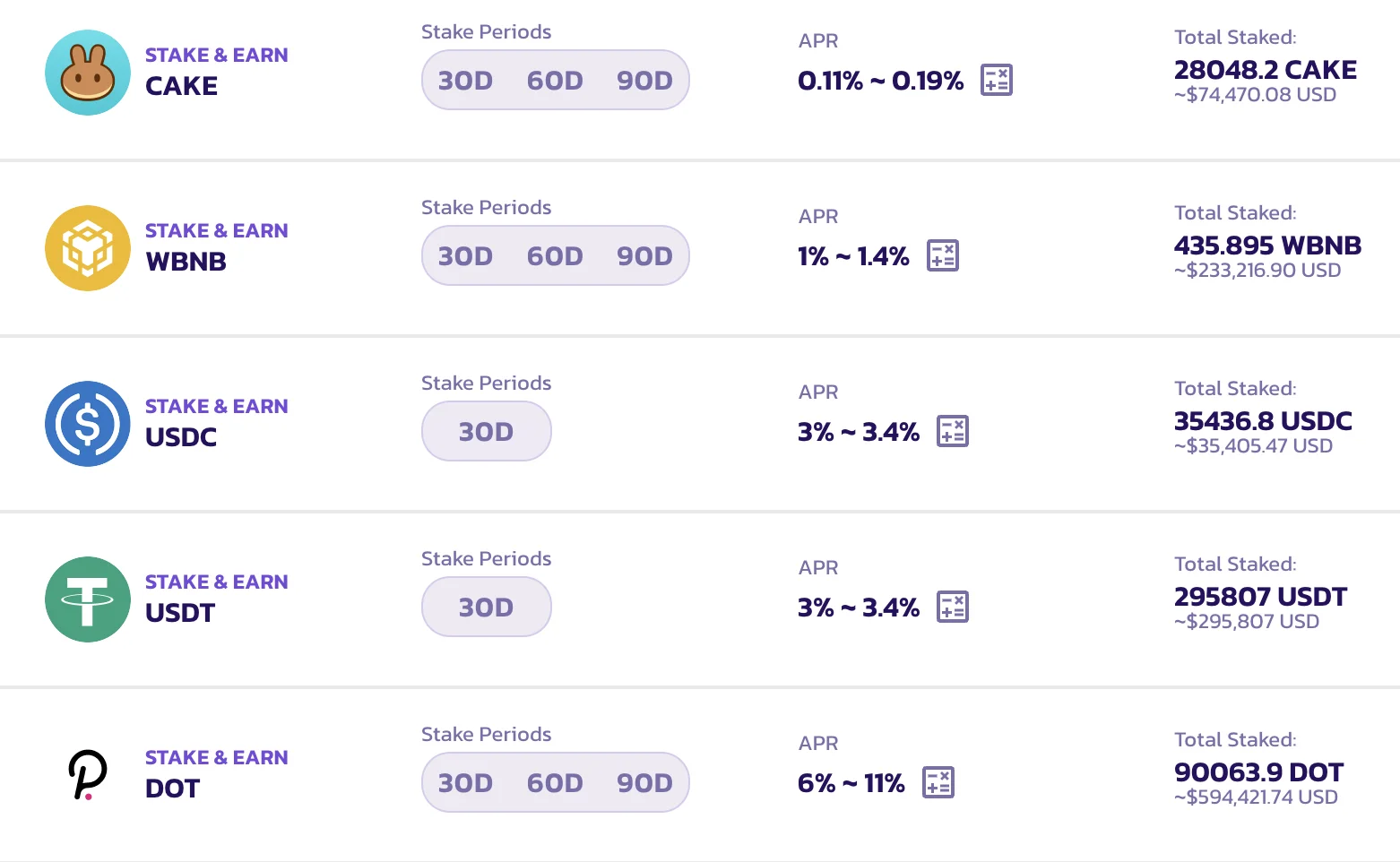

Flera centraliserade kryptobörser erbjuder stakingmöjligheter direkt via deras plattform. Någon interaktion behöver inte ske med någon specifik blockkedja vilket gör detta alternativ väldigt användarvänligt. Ofta erbjuds olika hög avkastning beroende på under hur lång tid som staking önskas genomföras.

Det finns även finansföretag som erbjuder staking av kryptovalutor direkt via deras hemsida eller app. Dessa företag har främst fokus på traditionell finans så som betalningar och kort. Det blir däremot även allt vanligare med att även erbjuda handel, växling och staking av kryptovalutor. Ett exempel på finansbolag inom denna sektor är Revolut som började erbjuda staking i början av 2023.

- Logga in

- Välj valuta

- Välj stakingperiod, det vill säga inlåsningsperiod

- Få löpande avkastning

Detta alternativ är lika enkelt att hantera som att spara pengar på ett sparkonto hos en bank. Det finns däremot stora skillnader gällande risk, avkastning, skatt med mera. Läs mer om skatt i kapitel 12.

3.5

Decentraliserad kryptobörs

Flera decentraliserade börser (DEX:ar) erbjuder staking av börsens egen kryptovaluta. Se mer om detta vid rubriken ”Syrup” i kapitel 8.

För att interagera med en DEX krävs en kompatibel kryptoplånbok, exempelvis MetaMask. Staking sker sedan primärt med börsens egen kryptovaluta. Ett exempel är att CAKE kan låsas på den decentraliserade börsen Pancake.finance varpå personen kan välja mellan att få CAKE eller en rad andra kryptovalutor i belöning. Se video på hur det sker i kapitel 5.

3.6

Värdepapper

Ett alternativ till att genomföra staking själv är att köpa värdepapper vars underliggande tillgång är låst inom staking. På detta sätt kan exponering ske mot värdeökning och avkastning utan att man äger den reella tillgången.

Fördelen är att dessa värdepapper oftast kan handlas inom ISK eller kapitalförsäkring vilket innebär bättre skatteregler som enklare deklaration. Däremot betalas i regel en förvaltningsavgift vid köp av dessa värdepapper och dessutom kan utgivaren av dem, emittenten, ta en viss provision av stakingbelöningen. Exempel på värdepapper som har denna exponering är följande:

1. 21Shares Staking Basket Index ETP

21Shares Staking Basket Index ETP investerar i kryptovalutor som använder sig av Proof of Stake. År 2025 bestod korgen av Polkadot, Binance Coin, Solana, Cardano, Tezos, Cosmos och Polygon.

Funderar du på att investera i certifikatet? 21Shares Staking Basket Index ETP finns att handlas här.

2. 21Shares Solana Staking ETP

21Shares Solana Staking ETP har kryptovalutan SOL som underliggande tillgång. Den låses inom staking och skapar därmed en högre avkastning än om investering enbart hade skett i valutan. Men som med all staking innebär det även något högre risk. Detta eftersom risken för slashing inom nätverket.

Funderar du på att investera i certifikatet? 21Shares Solana Staking ETP finns att handlas här.

3. 21Shares Ethereum Staking ETP

21Shares Ethereum Staking ETP investerar i Ether som är låst i staking. Ethereum har under många år varit den näst största kryptovalutan vilket innebär att en investering kan ses ha lägre risk än vid investering i mindre valutor.

Funderar du på att investera i certifikatet? 21Shares Ethereum Staking ETP finns att handlas här.

3.7

Inom Play-to-Earn

När staking erbjuds inom spel på blockkedjor, så kallad Play to Earn, är funktionen ofta helt integrerad i spelet. I spelet kan exempelvis en yxa, en avatar eller ett hus låsas för att spelaren ska få vissa fördelar i spelet.

Detta val är generellt lika enkelt att välja som att spela spelet i övrigt. Det enda som krävs är eventuellt godkännande via den kryptoplånbok som interagerar med spelet.

Proof of Stake (PoS)

What is Proof of Stake? How it works:

Proof of Stake (PoS) är en vanlig konsensusmekanism på blockkedjor. Med konsensus menas hur de som uppdaterar blockkedjan (noderna) kommer överens om vad som är korrekt information.

För att kunna agera nod krävs att en viss mängd kryptovaluta låses inom staking. Det är ofta stora belopp vilket innebär att de som agerar noder har incitament till positiv utveckling av blockkedjan.

4.1

Vilken funktion fyller staking?

En nod behöver både låsa ett belopp samt ha utrustning som gör att transaktioner på nätverket kan valideras och kommuniceras med andra noder. Det är dessa som upprätthåller blockkedjan och dess säkerhet.

Ju större belopp som är låst desto större chans är det att just den noden blir utvald att skapa nästa block och därmed få belöningen för detta. Belöningen kan exempelvis bestå av de transaktionsavgifter som användarna på nätverket betalar samt inbyggd inflation, dvs. ökad penningmängd.

Det kan dessutom finnas funktioner som innebär att en nod bestraffas för felaktigt beteende. På många blockkedjor kallas detta för ”slashing”. Det innebär i korthet att noden förlorar delar av sitt låsta kapital om noden skulle vilja genomföra transaktioner som andra noder anser vara felaktiga.

På detta sätt skapas trippla incitament för noderna att agera korrekt och därmed upprätta blockkedjans säkerhet. De låser eget kapital och gynnas av en positiv utveckling av blockkedjan. Dessa kan däremot förloras vid ett felaktigt beteende. Vid korrekt beteende ges till sist löpande avkastning.

En liknelse – Proof of Stake i enkel form:

Exempel: En bostadsrättsförening vill ha ett register där allt från betalning av avgifter till bokning av släpvagn registreras. Problemet är att ingen litar på någon annan vilket gör att en enskild person inte kan driva denna databas.

Lösningen blir att skapa en blockkedja där vem som helst får låsa minst 10 000 kronor för att kunna agera nod. Varje gång någon information ska uppdateras kommer en slumpmässig nod väljas ut varpå dess dator kontrollerar att all information är korrekt. Ju större belopp som är låst desto större chans att bli utvald.

Ett par andra slumpmässigt utvalda noder kommer nu att kontrollera första nodens resultat. Om de är överens tillförs informationen i databasen och den första noden får 1 krona i belöning, dvs. transaktionsavgiften som medlemmen betalat för att tillföra information. Skulle däremot noden försöka fuska kommer de andra upptäcka detta och 1000 kronor dras bort från låst kapital.

Delegated Proof of Stake (DPoS)

What is Delegated Proof of Stake:

Delegated Proof of Stake (DPoS) är en konsensusmekanism som bland annat används av blockkedjorna TRON och EOS.

Som förklaras ovan kan PoS ha en hög gräns för hur stort kapital som krävs för att agera nod. Risken är att det skapar en centralisering samtidigt som de med lägre belopp inte kan vara med och påverka. En lösning är Delegated Proof of Stake.

I detta fall kvarstår kravet på ett högt belopp för att agera nod. Men samtidigt kan de som har ett lägre belopp delegera till noden varpå denna summa räknas in.

Exempel: För att agera nod på Polkadot krävs staking av kryptovalutan DOT till ett värde av 1 miljon kronor. En nod kan däremot exempelvis ha DOT för 40 000 kronor och få resterande delegerat från de som håller en mindre mängd av DOT.

Underkategorier till PoS är exempelvis Nominated Proof of Stake och Liquid Proof of Stake. I grunden är det samma konsensusmekanism. Det som skiljer dem åt är förhållandet mellan noderna och de som röstar, eller delegerar, till noderna.

(Bildkälla: Shiksa.com)

Delegera – Delegera innebär att ”funktionen” av en valuta ges till någon annan. Äganderätten är alltså kvar och det enda som sker är att en, eller ett par, funktioner ges till någon annan.

4.2

Hur fungerar det?

Att agera nod kräver generellt stort kapital och avancerad hårdvara. De flesta som genomför staking, inom Proof of Stake, gör det därför inom exempelvis pooler eller Delegated Proof of Stake. Hur detta sker varierar mellan olika blockkedjor och kryptovalutor.

Ett flertal har stakingfunktionen tillgänglig via kryptovalutans officiella hemsida varpå interaktion kan ske med MetaMask eller liknande “browserbased” plånbok. Det kan även vara möjligt med staking direkt via mobila plånböcker.

4.3

Avkastning

Blockkedjor som använder PoS ger generellt låg avkastning via staking. Detta i förhållande till de andra stakingalternativ som nämns i denna guide. En orsak är att en för stor inflation, det vill säga ökad valutamängd, kan påverka priset på valutan negativt. Blockkedjorna är konstruerade för en långsiktig ekonomisk hållbarhet.

Avkastningen beror även på hur populärt det är med staking inom blockkedjan samt dess användarbas på blockkedjan. På många blockkedjor består nämligen belöningen till stor del av de transaktionsavgifter som användarna betalar.

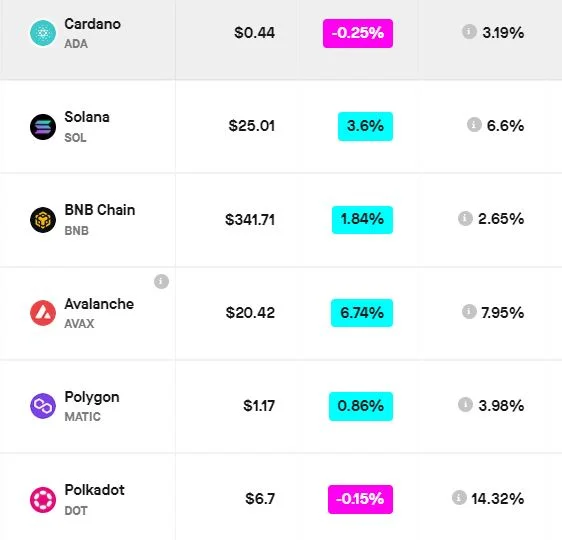

Avkastning från kryptovalutor som använder PoS

Bilden nedan visar några av de största kryptovalutorna som hade PoS i början av 2025. Detta utöver Ethereum som vid samma tillfälle gav en årlig avkastning på cirka 4 %.

På bilden anges valutans namn, pris, värdeförändring senaste 24 timmarna samt årlig avkastning vid staking. Av dessa gav alltså Polkadot bäst med 14.32 %. Kom ihåg att listan nedan är enbart exempel och att det finns betydligt fler valutor, även med högre avkastning, som erbjuder PoS.

(Bildkälla: www.stakingrewards.com)

Staking inom likviditetspooler

SushiSwap tutorial – How to use SushiSwap to earn, stake & swap:

För att en decentraliserad börs ska fungera krävs stor likviditet. De olika börserna konkurrerar därmed mot varandra om investerarnas likviditet. Ett sätt att få investerare att välja en specifik börs är genom att erbjuda så kallad farming. I korthet innebär det extra avkastning via staking.

5.1

Vilken funktion fyller staking?

För att ge investerare ett extra incitament till att tillföra likviditet, till en specifik likviditetspool på en decentraliserad börs, kan börsen ge sin egen kryptovaluta som extra avkastning. Utöver att ta del av de avgifter som användarna av poolen betalar får investerarna dela på en summa av börsens egen kryptovaluta.

För att exempelvis öka likviditeten på poolen USDC/CAKE kan kryptobörsen PancakeSwap välja att ge 1 CAKE fördelat till alla som tillför likviditet under en viss period.

5.2

Hur fungerar det?

När en investerare väljer att tillföra likviditet till en likviditetspool kommer personen få en så kallad LP-token. Det kan förenklat jämföras med ett kvitto på tillförd likviditet. Det växlas sedan tillbaka till likviditeten när den önskas dras tillbaka. Staking sker därmed med denna LP-token varpå belöning vanligtvis betalas ut i kryptobörsens egen kryptovaluta.

På bilden nedan visas fyra pooler på den decentraliserade börsen QuickSwap (Polygons blockkedja). Till höger visas att investerare får mellan 29,11 % och 44,6 % i årlig avkastning. I detta fall består avkastningen alltså både av avgifter från användarna av poolen samt farming, det vill säga utbetalning av börsens egen kryptovaluta.

QuickSwap har alltså valt att ge dess egen kryptovaluta till de som bidrar med likviditet till dessa pooler. Detta för att öka intresset för investerare att investera i specifikt dessa pooler.

Staking på QuickSwap

(Bildkälla: Quickswap.exchange)

5.3

Avkastning

Avkastningen vid denna typ av staking varierar väldigt mycket. En helt ny börs behöver exempelvis erbjuda en betydligt högre ”extraavkastning”, än en etablerad börs, för att investerare ska välja den nya.

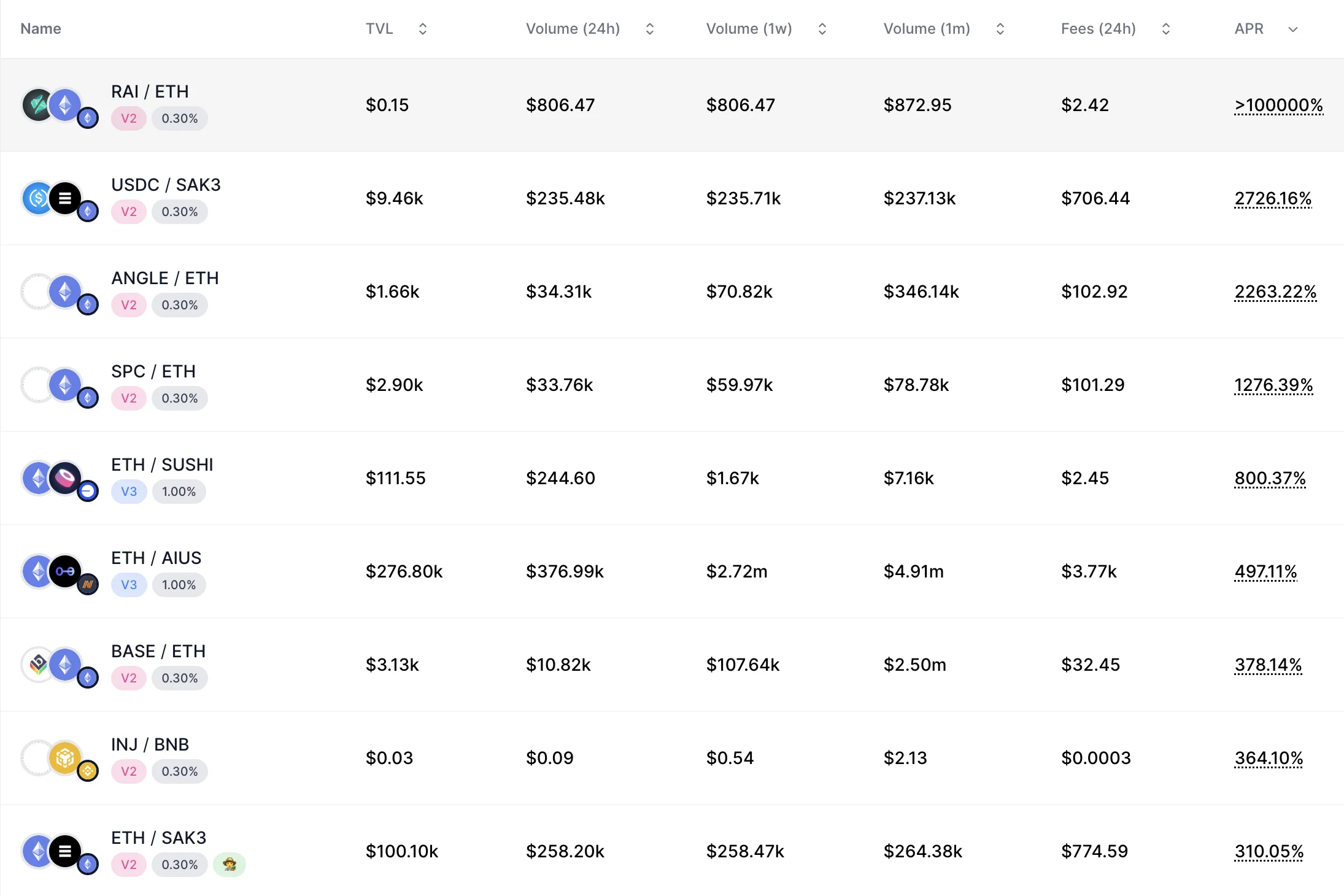

Bilden nedan är från den decentraliserade börsen SushiSwap och de pooler som gav högst avkastning i mitten av 2025. Längst till höger visas total avkastning och när det är en stjärna innebär det att en del av avkastningen består av farming.

(Bildkälla: Sushi.com)

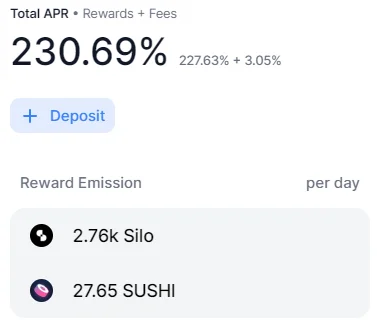

Genom att klicka på stjärnan visas vad avkastningen består av. Vid Silo/ETH är det 227,63 % via farming. Informationsrutan som visas anger denna information.

(Bildkälla: Sushi.com)

Detta exempel presenteras enbart för att påvisa att avkastningen via farming kan variera kraftigt. I pooler som består av mindre valutor kan det förekomma så här hög avkastning men på större valutapar är det vanligare med 5 – 20 %.

OBS: Staking av LP-token är en avancerad form av staking och inget som rekommenderas för nybörjare.

Staking inom tokenomics

How to stake CAKE in a syrup pool on PancakeSwap:

Ett par kryptovalutor har staking som en inbyggd funktion i dess tokenomics. Det innebär i korthet att valutan kan låsas och därmed ge avkastning i samma valuta. Om valutan har en sådan funktion finns en stor fördel att utnyttja denna stakingfunktion för extra avkastning.

Tokenomics = Förklaring av en kryptovalutas ekonomiska ekosystem.

6.1

Vilken funktion fyller staking?

Staking kan fylla olika funktioner inom en kryptovalutas tokenomic. Ett exempel kan nämnas från CAKE som är valutan som används på PancakeSwap.

Det skapas 40 nya CAKE vid varje nytt block vilka fördelas på bland annat olika staking- och farmingpooler. Ju fler som går med i en pool desto lägre ersättning kommer varje person därmed att få.

För att det inte ska uppstå en för stor inflation har valutan även flera deflatoriska egenskaper. Med andra ord är det egenskaper som minskar utbudet. Detta genom att exempelvis en del valuta tas ur cirkulation (kallas för burning) vid växlingar mellan vissa tradingpar, vid NFT minting och vid betalning av avgifter som tas ut för vissa tjänster.

I detta exempel fyller staking av CAKE alltså en funktion för att fördela nya coins och bibehålla en stabil inflation över en längre tid.

(Bildkälla: PancakeSwap)

6.2

Hur fungerar det?

Staking innebär i detta fall att projektets egen kryptovaluta låses under en viss tid. Hos flera projekt går det att välja mellan att ha kortare eller längre tidsperioder. Detta innebär även olika hög avkastning.

I exemplet med CAKE sker staking via Pancake.finance. Detta med den kryptovaluta som hålls i en kompatibel plånbok som kan interagera med denna decentraliserade börs. Anslut din plånbok

- Gå till EARN – POOLS i menyn

- Klicka på valfri pool

- Klicka på ”Enable pool” vilket godkänner att poolen får användas

- Klicka på ”Stake” och välj hur stort saldo som önskas låsas.

Genom att klicka på ”Farm” tas intjänad valuta ut från börsen och kommer in på ansluten plånbok. Finns funktionen ”compound” kommer avkastningen direkt återinvesteras.

6.3

Avkastning

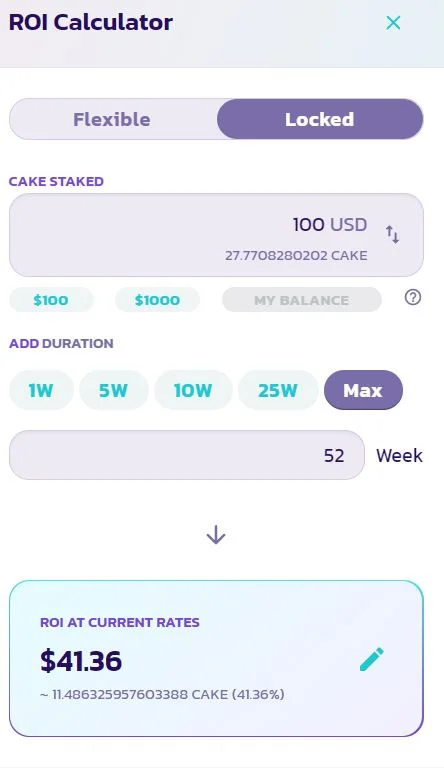

Nedan visas en bild från PancakeSwap där börsens egen kryptovaluta, CAKE, kan användas för staking. Det går att välja olika lång ”bindningstid” och på bilden har MAX bindningstid valts vilket är 52 veckor. Efter denna tid har personen fått 41,36 % tillbaka i CAKE.

(Bildkälla: PancakeSwap)

Förutsatt att priset på CAKE inte har ändrats under denna tid har alltså en positiv avkastning uppnåtts på 41,36 %. Däremot kan även procentsatsen minska beroende på hur många som väljer att låsa sina CAKE i just den poolen.

Staking av NFT inom Play to Earn

Spel som är publicerade på en blockkedja kallas ofta för ”Play to Earn”. Detta utifrån att spelen både har en egen valuta, i form av kryptovaluta, samt egna NFT:er som kan köpas och säljas. Det innebär att personer kan spela spelet för att tjäna valuta och NFT:er och därefter sälja dessa till andra spelare. Flera av dessa spel har även en inbyggd stakingfunktion.

7.1

Vilken funktion fyller staking?

Funktionen av staking inom spel kan delas upp minst tre kategorier:

- Styrning – Det finns exempelvis spel där spelarna kan låsa spelets kryptovaluta inom staking vilket ger dem rätten att rösta på olika förslag gällande spelets framtida utveckling.

- Spelmoment – Funktionen kan även användas som ett separat spelmoment. Spelarna kan exempelvis låsa en NFT för att spelarens avatar får extra styrka, bättre vapen eller liknande. Men nackdelen är att den NFT som låses inte går att spela med.

- Finansiell – Staking kan dessutom ha en tydlig finansiell funktion i spelet. Om spelare har incitament till att låsa spelets kryptovaluta, och dess NFT:er, kommer utbudet att minska och priserna troligtvis att pressas uppåt.

(Bildkälla: Axie infinity)

7.2

Hur fungerar det?

Staking inom spel brukar vara mycket enkelt att utföra. På samma sätt som att pengarna i spelet kan användas för att köpa vapen, kläder eller förtrollade drycker kan de låsas inom staking. Det enda som skiljer mot ett traditionellt datorspel är att denna handling kräver godkännande via den kryptoplånbok som är kopplad till spelet.

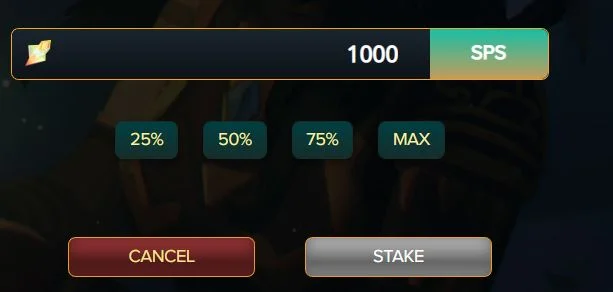

Bilden nedan är från spelet Splinterlands och möjligheten för staking av kryptovalutan SPS. Som visas är det lika enkelt att låsa valutan som att göra andra handlingar inom spelet. I detta fall tar det 4 veckor för att “unstaka”, dvs. sluta staka och ta ut valutan från denna funktion.

(Bildkälla: Splinterlands.com)

7.3

Avkastning

Avkastningen inom Play to Earn är ofta hög. Det är inte ovanligt med årlig avkastning på 20 – 80 %. Det beror bland annat på att de som spelar spelet behöver incitament till att låsa valuta, eller NFT, inom spelet och därmed inte ha tillgång till dessa.

En spelare som spelar ett datorspel dagligen vill troligtvis inte låsa upp sin favoritkaraktär eller sitt favoritvapen, och därmed minska möjligheten att gå framåt i spelet, för enbart 5 % i årlig avkastning…

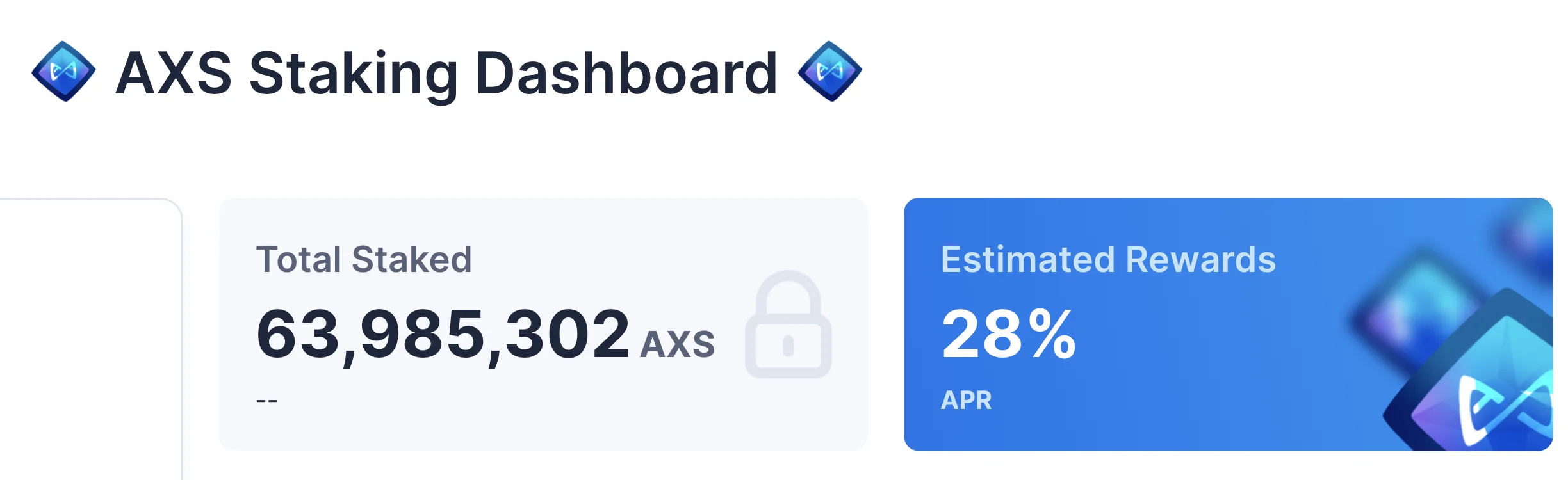

Bilden nedan är från ”Dashboard” för spelet Axies Infinity. I mitten av 2025 kryptovalutan AXS låsas till en avkastning på 28 % APR. Det är mycket vanligt att avkastningen är betydligt högre när staking lanseras varpå nivån sedan successivt minskas över tid.

(Bildkälla: stake.axieinfinity.com)

Staking inom ”Syrup Pool”

How to make money with PancakeSwap Syrup pools:

På de decentraliserade börserna QuickSwap och PancakeSwap finns en funktion som kallas för ”Syrup”. På andra decentraliserade börser används andra ord för samma funktion. I korthet innebär det att börsens egen kryptovaluta låses varpå personen får mindre kryptovalutor i belöning.

8.1

Vilken funktion fyller denna staking?

Staking via syrup pools fyller två funktioner. Den ena är att den gynnar mindre kryptovalutor och den andra är DEX där poolen erbjuds. Nedan kan du läsa om båda funktionerna i detalj.

Fördel för den mindre valutan

Nylanserade och små kryptovalutor kan ha svårt att marknadsföra sina projekt och få tillräckligt med kapital för att driva dessa vidare. En väg framåt är erbjuda valutan via en syruppool på en stor. DEX som omsätter flera miljarder varje månad.

Genom att erbjuda sina coins via dessa pooler kan fler få upp intresset för valutan och handelsvolymen kan öka. Syruppool kan därmed delvis ses som en marknadsföringskanal för mindre kryptovalutor.

För DEX

Fördelen för en DEX är att efterfrågan på dess kryptovaluta kommer att öka, vilket kan driva upp kursen. Detta genom att kryptovalutan behövs för staking för att de mindre kryptovalutorna ska fås som belöning.

Syrup Pools på PancakeSwap:

(Bildkälla: Pancake.finance)

8.2

Hur fungerar det?

Integration med en decentraliserad börs sker vanligtvis med en webbaserad kryptoplånbok. Den vanligaste är MetaMask. I videon i början av detta kapitel visas hur MetaMask används för att växla till CAKE och därefter låsa dessa, via staking, för att tjäna mindre kryptovalutor i belöning.

8.3

Avkastning

Avkastningen kan variera mycket och denna distribution av mindre kryptovalutor sker generellt under begränsad tidsperiod per valuta.

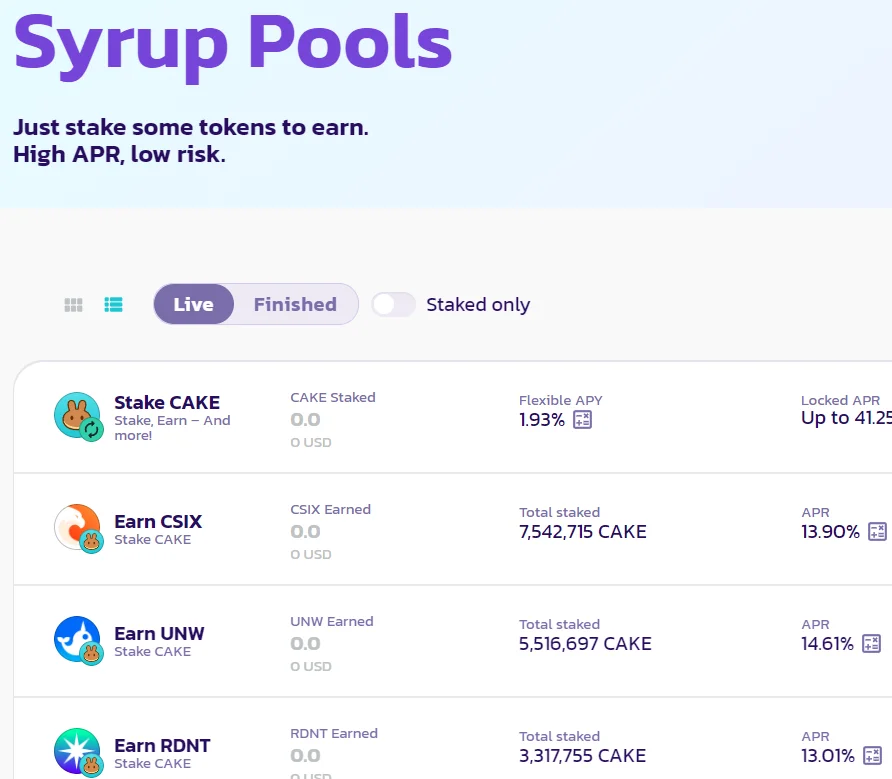

Nedan visas de tre högsta avkastningarna som kunde nås via PancakeSwap i början av 2025. Både utbudet av valutor, avkastning och värde på valutorna kan ha.

(Bildkälla: PancakeSwap)

OBS: Det är även viktigt att komma ihåg att avkastningen förutsätter att värdet på den kryptovaluta som fås i ersättning inte ändras över tid.

Staking inom DAO

En decentraliserad organisation (DAO) är en organisation utan styrelse, ordförandeskap och utan ort där föreningen är skriven. Dessa finns enbart digitalt och dess verksamhet bygger till stor del på smarta kontrakt och röstningsförfarande via kryptoplånböcker. Inom en DAO kan staking bland annat användas för att skapa rösträtt och andra fördelar.

9.1

Vilken funktion fyller staking?

En DAO kan exempelvis styras via de som låser organisationens kryptovaluta. De har därmed rösträtt i proportion till innehav av valutan. Det kan även vara att organisationens rösträtt beror på vilka NFT:er som medlemmarna har. Oavsett kan staking krävas för att därmed låsa innehavet och få specifika förmåner.

Det kan därmed liknas med aktier. Den som har mest aktier i ett bolag har störst rösträtt på bolagsstämman. En stor skillnad är däremot att de som äger kryptovaluta kan välja att vara helt anonym.

En DAO behöver däremot inte kräva staking utan kan även ange att rösträtten är beroende av hur mycket valuta en plånbok innehåller vid ett specifikt tillfälle.

(Bildkälla: Canva)

9.2

Hur fungerar det?

Ett exempel på hur det kan fungera kan visas från den decentraliserade börsen Uniswap samt dess DAO. De som håller börsens kryptovaluta, UNI, kan rösta om framtida förändringar. En omröstning, i april 2013, resulterade att börsen även skulle lanseras Polygon zkEVM.

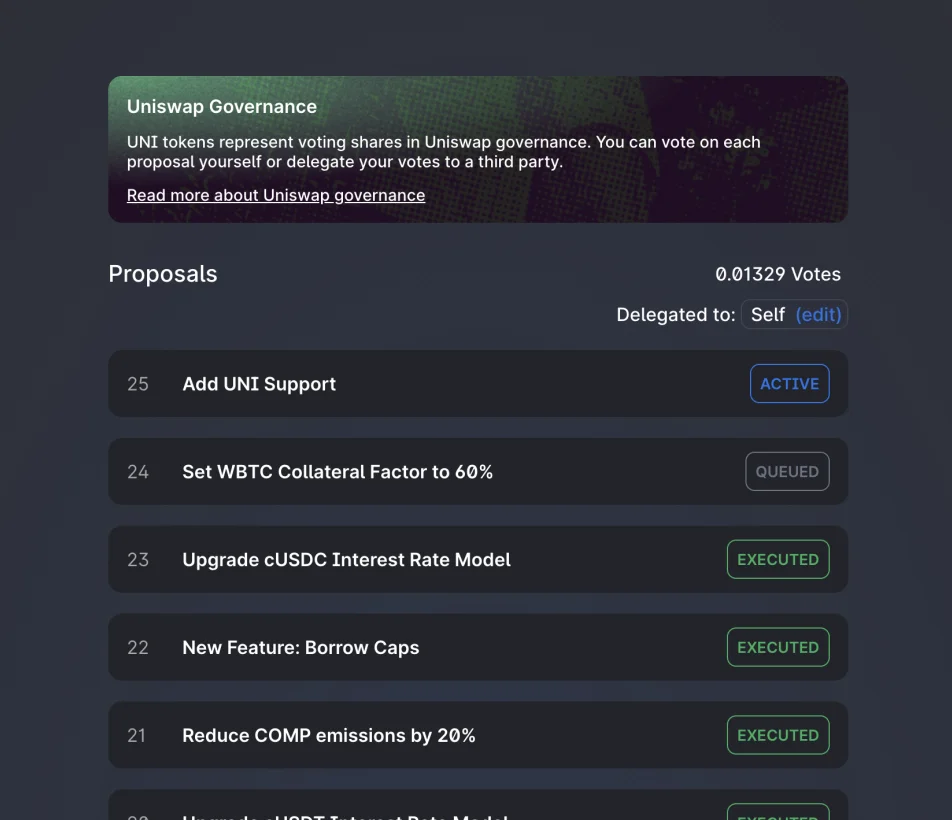

Bilden nedan visar olika förslag som publicerats på hemsidan och som personer med UNI i sin plånbok kan rösta på. Den är markerad som “Active” går det att rösta på medan “Executed” innebär att förslaget redan röstats igenom och implementerats.

(Bildkälla: Uniswap.org)

9.3

Avkastning

Inom en DAO är inte avkastningen primär. Det är primärt rösträtt och andra förmåner inom organisationen som ges tillgång till via staking. Däremot kan det självklart förekomma avkastning i olika former förutsatt att organisationen har röstat fram denna funktion.

Staking på kryptokort

Flera så kallade kryptokort erbjuder staking för kortägarna. I detta fall handlar det om att låsa kortutgivarens egen kryptovaluta för att nå extra förmåner med kortet. Det kan delvis liknas med att COOP skulle säga att ”alla som låser 50 000 COOP-poäng” får köpa mjölken 3 kronor billigare.

10.1

Vilken funktion fyller staking?

I detta fall skapar staking en ökad efterfrågan på kryptokortets egen kryptovaluta. Mycket ofta är det samma valuta som kortägarna tjänar i bonus när de använder kortet.

Om ett kort blir populärt kommer efterfrågan att öka på dess kryptovaluta varpå den går upp i pris. Detta i sig gynnar kortföretaget.

10.2

Hur fungerar det?

Nedan visas två exempel på hur staking fungerar på kryptokort. Det kan däremot variera mycket mellan de olika korten. Det finns även kort som inte kräver staking.

Crypto.com

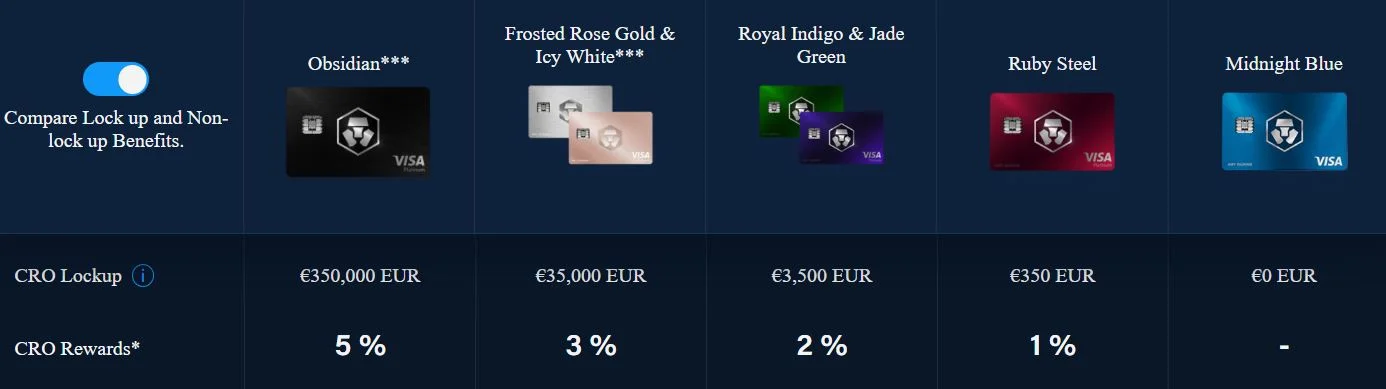

Crypto.com erbjuder fem olika kortnivåer. På lägsta, Midnight Blue, ges ingen bonus och det krävs inte heller någon staking för att få kortet. Det bästa kortet, Obsidian, ger 5 % i bonus på alla kortinköp. För att få kortet krävs att kryptovalutan CRO, till ett värde av 350 000 EURO, varit låst i minst 6 månader.

(Bilkälla: Crypto.com)

Plutus

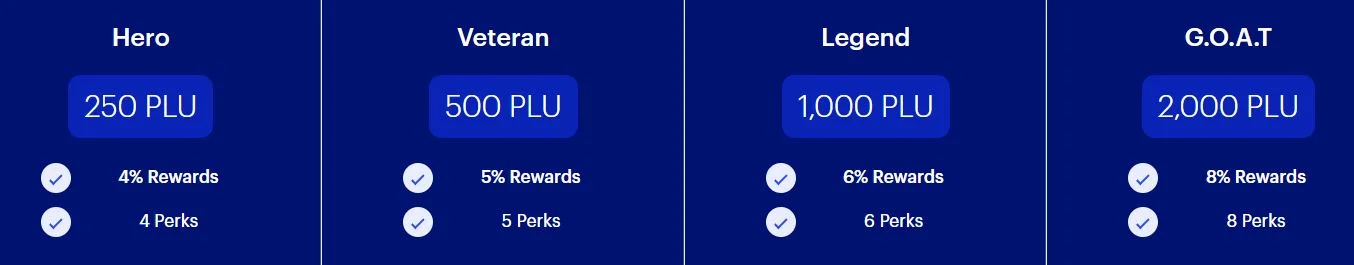

Kryptokortet Plutus ger 3 % i bonus på alla kortinköp. Däremot är maximal bonus per månad begränsad beroende på kortnivå. Genom staking av PLU går det att nå ytterligare förmåner. Med 250 PLU nås första bonusnivån. Då är bonusen i stället 4 % och extra cashback ges i fyra butiker.

(Bilkälla: Plutus)

- Öppna appen – Alla kort har egen app

- Staking – Sök efter staking i menyn

- Läs villkoren – Det kan i vissa fall vara avgifter eller lång inlåsningseffekt att ta hänsyn till.

- Lås valutan – Välj hur mycket valuta du vill låsa via staking

- Ta del av förmåner – Förutsatt att villkoren är uppfyllda kommer nya förmåner att automatiskt låsas upp.

10.3

Avkastning

Staking på kryptokort ger ingen direktavkastning. Mängden låst kryptovaluta avgör i stället vilken nivå som kortägaren hamnar på. Detta på samma sätt som att antalet baspoäng inom SAS EuroBonus avgör vilken nivå som medlemmen kommer att vara på. Nivån avgör sedan vilka förmåner som ges.

Indirekt ges däremot högre avkastning. Som visas ovan går det att få högre bonus på kortinköpen på de högre kortnivåerna. Detta ända upp till 8 %

6 risker med staking

Som med alla tjänster inom kryptovalutor finns risker med staking. Investera därför aldrig ett större kapital än du har råd att förlora. Detta oavsett hur trygg tjänsten upplevs.

11.1

Inlåsningseffekt

Staking innebär ofta, men inte alltid, att den digitala tillgången blir låst under en förutbestämd tid. Det kan exempelvis vara 14 dagar, 3 månader eller till och med flera år. Under denna tid hinner det ske mycket på marknaden som exempelvis påverkar värde och risk.

Exempel: Under hösten 2021 och våren 2022 låstes mycket stora summor i anchor protocol på blockkedjan Terra. Detta eftersom protokollet gav en årsavkastning på knappt 20 % och att valutan som låstes, UST, var en stablecoin. Det sågs helt enkelt som en låg risk och hög avkastning.

Men det ekonomiska ekosystemet på blockkedjan kollapsade på bara några dagar i maj 2023. De som hade UST låsta inom staking kunde inte ta ut dem samtidigt som kursen föll närmare 90 %.

11.2

Skatten

I ett ställningstagande från Skatteverket anges att skatten ska beräknas med 30 % på värdet på ersättningens värde vid det tillfälle som personer kan disponera över den. Eftersom kryptovalutor är mycket volatila innebär detta en skattemässig risk.

Exempel: En person genomför staking och får för detta 100 stycken X-coin på en fredag. I detta läge är varje X-coin värd 100 kronor vilket innebär att personen får tillgångar till ett värde av 10 000 kronor och därmed ska betala 3 000 kronor i skatt.

På måndagen bestämmer sig personen för att sälja av några X-coin för att kunna betala framtida skatt. Nu är kursen i stället i 20 kronor per styck. Personen har därmed fått ersättning, via staking, till ett värde av 2000 kronor men förväntas betala 3000 kronor i skatt…

11.3

Slashing

Om staking sker inom ”Proof of Stake” (PoS) finns en risk att ”slashing” kan ske. Detta eftersom PoS innebär att noderna ska validera transaktioner på ett korrekt sätt innan de publiceras på blockkedjan.

Om en nod agerar felaktigt kommer andra noder upptäcka detta varpå noden förlorar delar av sina stakade kryptovalutor. Oavsett om man själv agerar nod, eller om man delegerar till en nod, kan alltså valutan förloras.

Exempel: Staking inom Ethereum infördes december 2020 och fram till mitten av 2025 hade slashing skett på 0,045 % av de som validerade transaktioner. Totalt hade 474 stycken utsatts för slashing varav 75 stycken kan hänvisas till ett enskilt tillfälle.

11.4

Konkurser & Hacks

Om staking sker via tredjepart, exempelvis en kryptobörs, finns risken att innehavet förloras om börsen blir hackad eller går i konkurs. Denna risk finns däremot oavsett vilka tjänster som används på en börs och är alltså inte enbart knuten till just staking.

Eftersom staking innebär inlåsning skapas däremot en något högre risk i jämförelse mot att enbart ha kryptovaluta på en börs. Om det börjar florera rykten om att börsen håller på att gå i konkurs kan kryptovalutan snabbt tas ut. Är valutan låst inom staking är detta däremot inte möjligt.

Exempel: FTX var en av världens största kryptobörser och dess kunder hade tillgångar för flera miljarder USD på börsen. Via börsen gick det även att genomföra staking av ett flertal olika kryptovalutor. Detta alltså via en tredjepartslösning som innebar att börsen sedan låste valutorna på respektive blockkedja.

Under hösten 2022 framkom information om att balansräkningen för företaget upprättats på ett tvivelaktigt sätt och i november samma år stängde börsen möjligheten att ta ut kryptovalutor.

11.5

Kurskollaps

Det har funnits flera kryptovalutor som erbjudit avkastning, via staking, på över 5 000 % över ett år. Det kan självklart se extremt lockande ut och drar till sig många investerare. Men det är oftast en variant av ”pump and dump”. Med allt för hög avkastning kommer nämligen alltid inflation, dvs. ökad penningmängd, och därmed lägre värde.

Exempel: Kryptovalutan XXX har en inbyggd stakingfunktion. Genom att låsa XXX i 14 dagar ges 100 % av samma mynt i belöning. Det innebär en årlig avkastning på över 2600 %. Detta lockar till sig många investerare som därmed först måste köpa XXX. Priset pressas uppåt vilket ofta drar till sig ytterligare köpare.

Två veckor senare kommer marknaden att bestå av dubbelt så många mynt. Den ökade penningmängden bör resultera i ett betydligt lägre pris. Priset kan därmed hållas uppe, eller till och med öka, enbart om de som genomför staking återinvesterar sin avkastning i ny staking…

11.6

Regleringar

Den amerikanska myndigheten SEC fungerar på ett liknande sätt som Finansinspektionen i Sverige. Myndigheten har vid flera tillfällen kritiserat kryptovalutor och hävdat att, vissa av dem, borde klassas som finansiella tillgångar snarare än valuta.

Det skulle kunna liknas med aktier och andra värdepapper och därmed även regleras utifrån samma lagar. Hur de ser på staking kan även påverka framtiden för denna finansiella tjänst

Exempel: SEC har exempelvis bötfällt kryptobörsen Kraken, med 30 miljoner USD, för att de erbjudit tjänster som gett kunderna avkastning i USA. En avkastning som skulle kunna likställas med ränteintäkter eller aktieutdelning men utan att innehavet är tillräckligt reglerat.

Skatt och deklaration

I ett ställningstagande från 2021 anger Skatteverket att inkomst från staking av Ether ska klassas som inkomst av kapital. De som genomför denna staking låser alltså 32 Ether och agerar nod på nätverket. Det innebär att personen både tillför kapital och genomför ett arbete (nod).

”Skatteverket bedömer att deponeringen av ether är det dominerande inslaget för att förvärva inkomsten” / Skatteverket

Därmed ska även inkomsten beskattas som inkomst av kapital dvs. 30% på vinsten. Detta alltså i motsats till inkomst av mining av bitcoin som klassas som förvärvsinkomst. Med förvärvsinkomst menas “lön” från en arbetsgivare vilket därmed innebär helt andra skatteregler. Skatt vid disponering

12.1

Skatt vid disponering

I ställningstagandet från Skatteverket anges även att skatten ska beräknas vid det tillfälle som personen kan disponera sin tilldelad kryptovaluta. Ett exempel är när staking sker med inlåsningskrav vilket innebär att personen varken kan ta ut sin låsta kryptovaluta, eller den tilldelade ersättningen, under 12 månader. Det är därmed när dessa 12 månader löpt ut och personen kan ta ut sin intjänade kryptovaluta som skatten ska beräknas.

Exempel: Anna låser 1 000 stycken kryptovaluta XXX i 10 månader. För detta lovas hon 10 % i avkastning. Under denna tid kan hon varken ta ut den låsta kryptovalutan eller avkastningen.

Den första dagen som valutan är disponibel, dvs. efter 10 månader, kontrollerar hon värdet på XXX. En XXX kostar då 1USD vilket innebär att hon fått avkastning som är värd 100 USD via staking. Därmed ska hon betala motsvarande 30 USD i skatt.

12.2

Olika regler?

År 2025 fanns enbart ett ställningstagande, av Skatteverket, gällande beskattning vid staking. I ställningstagandet utgår de ifrån staking av Ether.

Det finns däremot fundamentala skillnader mellan staking av Ether (PoS) och många andra kryptovalutor och digitala tillgångar. Detta gällande exempelvis belopp, ”bindningstid” och belöning.

12.3

Ingen försäljning

Staking handlar inte om att sälja sina kryptovalutor utan att enbart låsa dem via ett kontrakt. Det är därmed ingen annan som får tillgång till dem, vilket innebär att staking inte klassas som avyttring. Beskattning av avyttring och staking sker alltså på två olika sätt.

Ja, det finns flera sätt att tjäna pengar på staking. Framförallt är det ett sätt att få extra avkastning, utöver eventuell värdeökning.

Staking innebär att kryptovaluta låses under en förutbestämd tid. Under denna tid kan valutan inte på något sätt användas. De som låser sin valuta kan få flera olika fördelar på den aktuella blockkedjan.

Nej, staking är inget som går att genomföra med bitcoin.

Enligt en rättslig vägledning, från 2021, anger Skatteverket att stakingrewards ska klassas som kapitalinkomst.

Vid Proof of Stake kan belöningen exempelvis bestå av kryptovalutans inbyggda inflation samt de avgifter som användarna betalar på nätverket.

Staking på svenska betyder i huvudsak ”insats” eller att ”binda” sina kryptovalutor för att få avkastning.