DEN ULTIMATA GUIDEN VAD ÄR STABLECOIN?

En stablecoin är en kryptovaluta vars värde förväntas följa en specifik tillgång. De flesta följer värdet på USD men det finns även för exempelvis Euro och guld. Fördelen är stabiliteten i värdet över tid. Denna ultimata guide består av 3,500+ ord, 4 st videor.

- Lär dig allt om stablecoin, hur de fungerar, olika stablecoins och vad de används till

- Jämför handelsplatser i vår tabell, där kan du köpa stablecoins

- Navigera genom att klicka på ett kapitel nedan →

KAPITEL 1

Vad är en stablecoin?

KAPITEL 2

Olika slags stablecoins

KAPITEL 3

Vad används stablecoins till?

KAPITEL 4

9 populära stablecoins

KAPITEL 5

Köpa och växla till stablecoins

KAPITEL 6

Risker med stablecoins

KAPITEL 7

CBDC vs Stablecoins

KAPITEL 8

Fördelar och nackdelar

VINNARE

Köp kryptovalutor här

FAQ

Vanliga frågor och svar

Topp 3 Krypto Plattformar - July 2025

| # | Mest PopulärPlattform | Betyg | Tjänster | Insättning / uttag | Avgift / spread | Varför öppna konto? | |||||

|---|---|---|---|---|---|---|---|---|---|---|---|

|  | 95 Läs Recension | Allt-i-ett | Låg0 kr / ~49kr | Låg0 kr / ~0.75% |

| |||||

| Betalningsmetoder: | Kryptovalutor: | Betalningsmetoder: | |||||||||

* Riskvarning: Kryptoinvesteringar är riskabla och mycket volatila. Skatt kan tillkomma. Förstå riskerna här https://etoro.tw/3PI44nZ | |||||||||||

|  | 89 Läs Recension | Handel | Låg0 kr / ~29kr | Medel0.00 - 3.99% / ~0.50% |

| |||||

|  | 80 | Handel | Hög 0.00 - 1.50% / 1.00% | Låg 0.50% / ~1.00% |

| |||||

| 4 |  | 74 | Handel | Medel | Låg0.020-0.10% / ~0.10-2.00% |

| |||||

| 5 |  | 65 | Växling | BTC | Hög 4.00-7.00% + ~0.50% |

| |||||

| 6 |  | 62 | Växling | BTC | Hög5.25-9.5% |

| |||||

| 7 |  | 60 | Allt-i-ett | Låg0 kr | Medel0 kr / ~1.49% |

| |||||

| 8 |  | 60 Läs Recension | Handel | Låg0 kr | Medel 0.00-3.50% + 0-0.50% |

| |||||

| 9 |  | 57 | Handel | Medel | Låg |

| |||||

| 10 |  | 55 | Växling | Hög0-200 kr / 0.10-0.90% | Hög 3.90-8.99% + 2.00% |

| |||||

| 11 |  | 55 | Handel | BTCInsättningar endast kryptovaluta | Låg0.025-0.075% / ~0.10-1.00% |

| |||||

Endast Kryptovalutor: Accepterar inte Fiat (SEK) | |||||||||||

| 12 |  | 45 Läs Recension | Handel | Medel0.10-1.00% | Låg0.10-0.20% + 0-0.50% |

| |||||

Välkommen till CryptoRunner! Jag är David Andersson, medgrundare till webbplatsen.

Vi förstår att kryptovalutor kan vara komplicerat och frustrerande. Därför finns vi här för att hjälpa dig.

Fortsätt läs!

KAPITEL 1

Vad är en stablecoin?

What is a Stablecoin? How they work:

År 2014 lanserades kryptovalutan Tether (USDT) och blev då världens första etablerade stablecoin. Dess pegg är USD vilket betyder att 1 USDT förväntas vara värd 1 USD. Kryptovalutan lanserades för att underlätta för handel och överföring av värde på blockkedjan.

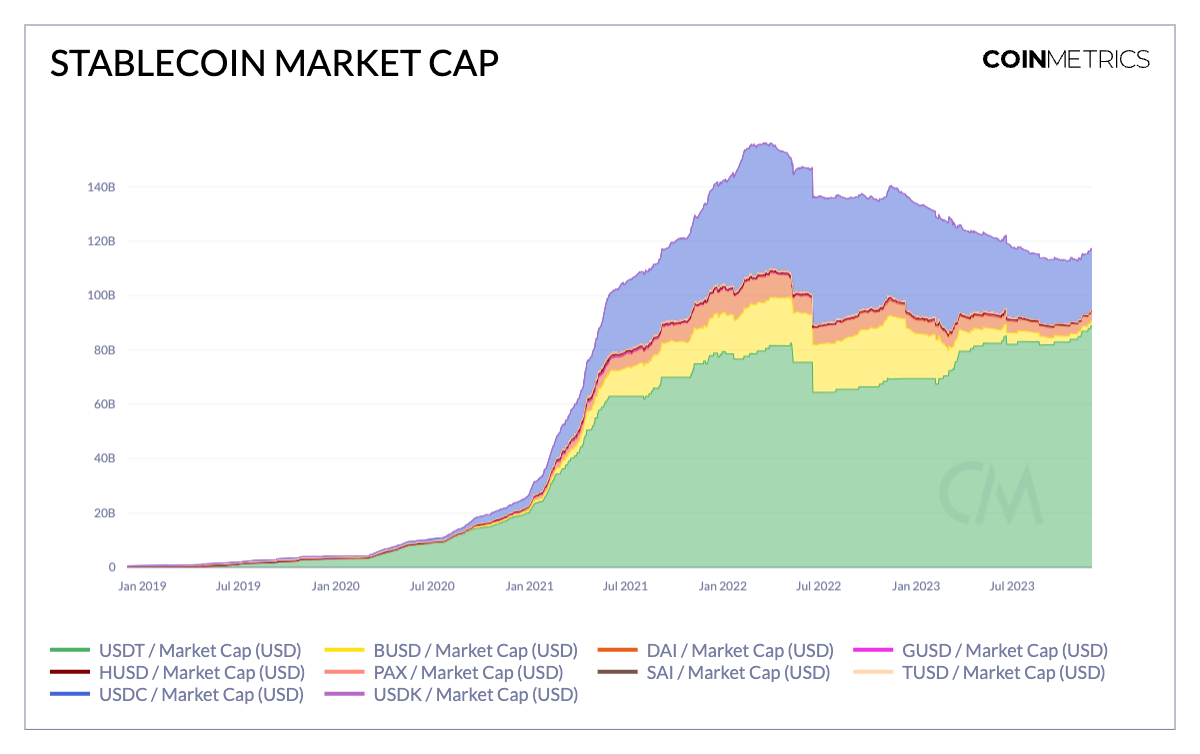

Sedan dess har en rad olika stablecoins lanserats och det totala värdet har även ökat kraftigt. Detta framförallt under 2020, vilket bilden nedan visar. Det totala värdet har återigen börjat växa i slutet av 2023 in på år 2024.

(Bildkälla: Coinmetrics)

Värde följer dess pegg

Tanken är att en stablecoin alltid ska ha samma värde som dess pegg. Exempelvis förväntas USDC och USDT vara värda exakt 1 USD. Är handeln extremt stor kan det däremot uppkomma situationer då värdet går till 0,995 eller 1,005 USD. Skillnaden är däremot så liten att det inte bör påverka valutans funktion.

Orsaken att värdet förväntas hållas till sin pegg är att arbitragemöjlighet annars uppstår. Med arbitrage menas att en tillgång kan köpas till ett lågt pris på ett ställe och säljas till högre på ett annat.

Exempel: Skulle exempelvis en USDC säljas för 0,95 USD på en börs kan investerare köpa upp dessa och sedan gå in på sitt konto hos Coinbase och växla varje coin till 1 USD.

En liknande funktion hittas hos andra stablecoins – dvs. att den kan växlas in till ett värde av dess pegg.

Detta förutsätter däremot att ett förtroende finns för de som gett ut och på något sätt backar upp kryptovalutan. Försvinner förtroendet kommer investerare inte längre förlita sig på att kunna växla in kryptovalutan mot exempelvis USD vilket därmed kan få kursen på en stablecoin att krascha.

Hur värdet förväntas stabiliseras, och hur uppbackning sker av värdet, presenteras under kommande rubriker.

KAPITEL 2

Olika slags stablecoins

Det är primärt tre saker som skiljer sig mellan olika stablecoins.

- På vilken blockkedja den hanteras

- Om det är fiat eller annan tillgång som är dess pegg

- Hur värdet på kryptovalutan hålls på korrekt nivå

Nedan presenterar vi 4 st olika typer av stablecoins och hur de följer priset på en underliggande tillgång, exempelvis USD.

2.1

Uppbackad av fiatvaluta

En uppbackad centraliserad stablecoin är utgiven av ett företag eller grupp av företag. Dessa förväntas ha lika stor summa i den underliggande tillgången som värdet på dess stablecoin. Är utbudet 6 miljarder USD i kryptovalutan förväntas alltså företagen ha 6 miljarder i USD på bankkonton. Därmed är varje kryptovaluta ”uppbackad” av samma belopp i fiat.

De som äger dessa coins kan därmed växla in dessa till den underliggande tillgången. En av de mest kända kryptovalutorna, inom denna kategori, är USDC. Den är utgiven av ett konsortium (Centre), som bland annat skapats av kryptobörsen Coinbase. Användare av Coinbase kan därför alltid växla in 1 USDC på börsen till 1 USD. På samma sätt förväntas 1 USDT kunna växlas in till 1 USD hos utgivaren Tether. Exempel på stablecoins inom denna kategori:

I augusti 2021 hade det sammanlagda värdet av utgivna stablecoins vuxit till ungefär 110 miljarder dollar, från 60 miljarder dollar i mars 2021/ Riksbanken.se

2.2

Uppbackad av annan centraliserad tillgång

Det vanligaste är att en stablecoin är peggad till en fiatvaluta, främst USD. Men det finns även de coin som är peggade till en annan specifik tillgång. Ett exempel är guld.

I detta fall förväntas utgivaren alltså ha fysiskt guld till ett värde av utgivna kryptovalutor. En sådan stablecoin blir ett slags ”kvitto” på att personen äger en viss del guld och därmed kommer värdet följa guldpriset. En av de mest kända är PAX Gold där varje coin motsvarar 1 uns guld.

Eftersom volatiliteten på guldpriset är stor går dessa kryptovalutor inte att använda för exakt samma syften som en kryptovaluta som är peggad till USD. Däremot blir det ett enkelt sätt att investera, förvara och skicka guld.

2.3

Uppbackad decentraliserad coin

En decentraliserad uppbackad stablecoin har ingen central part (företag eller stat) som styr över valutan. Istället är den uppbyggd av smarta kontrakt som på olika sätt gör att värdet stabiliseras mot dess pegg.

Exempel på stablecoin inom denna kategori är DAI. Genom att primärt låsa Ether (eller vissa andra valutor) i ett smart kontrakt skapas DAI. Förhållandet mellan säkerhet och DAI är 150 %. Det innebär att Ether till ett värde av 150 USD måste låsas i kontraktet för att 100 USD i Dai kan dras ut. På detta sätt är DAI uppbackad av värdet på en annan kryptovaluta.

Skulle däremot värdet av Ether falla och belåningsgraden bli för hög kommer kontraktet automatiskt likvideras. Det kan alltså liknas med ett lån där kryptovaluta används som säkerhet för lånet.

2.4

Algoritmisk stablecoin

En algoritmisk stablecoin har inget kapital som gör att värdet ”backas”. Istället förväntas värdet bibehållas genom olika kontrakt som ger incitament för användarna att värdera valutan till dess pegg – oftast USD.

Historiskt har detta varit den mest instabila lösningen. Det finns ett flertal exempel där peggen har kunnat hållas under en längre tid men när nätverket har utsatts för extrema förhållanden, eller rykten har gjort att förtroendet minskat, har inte peggen kunnat hållits.

Exempel på algoritmiska stablecoins är:

KAPITEL 3

Vad används stablecoins till?

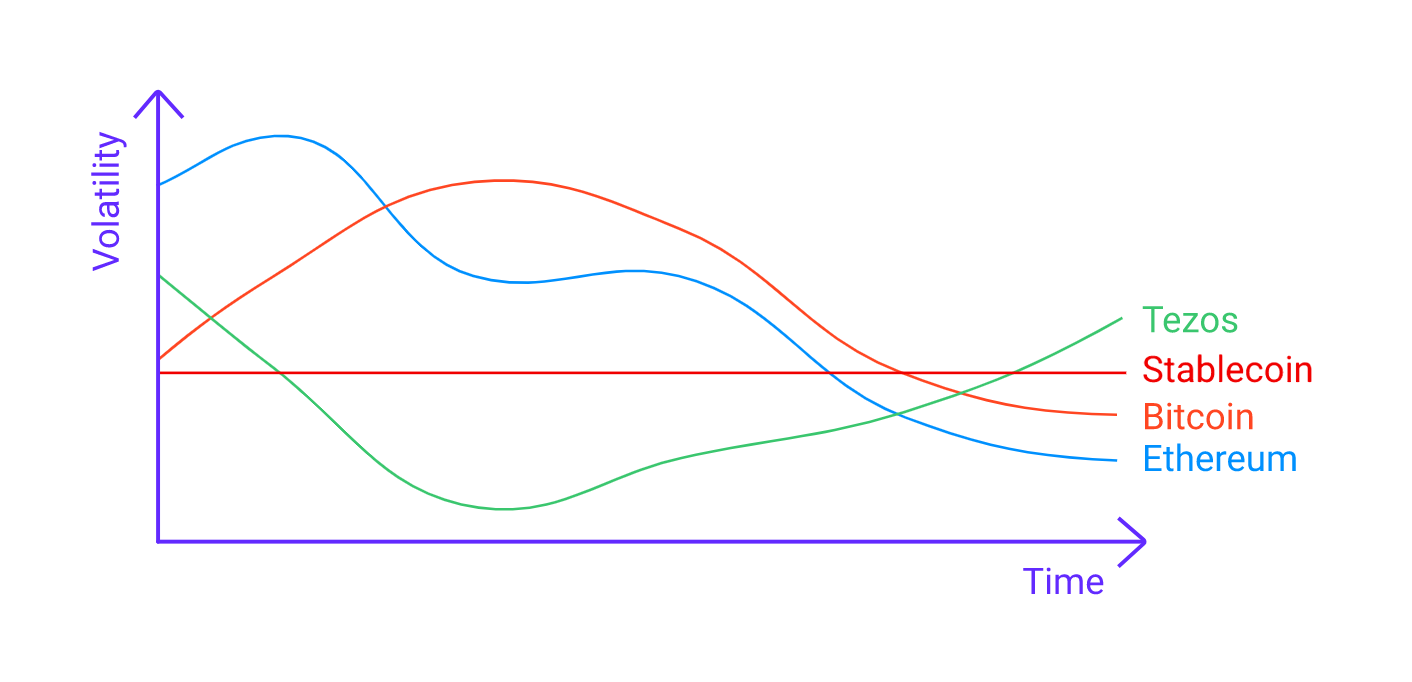

Att volatiliteten inte är lika stor som på övriga kryptovalutor är dess primära fördel. Därmed kan dessa kryptovalutor exempelvis användas inom följande områden:

3.1

Trading

Kryptovalutor kännetecknas av extrem volatilitet. Priset kan gå upp/ner över 10 % på en dag på de större valutorna och betydligt mer på mindre valutorna. Det är därmed inte en stabil tillgång. Undantaget är stablecoins då dessa har sitt värde i dess pegg.

Trading sker därför mycket ofta till/från en stablecoin för att därmed ”komma in eller ut” från marknaden utan att behöva växla till fiatvaluta. Detta exempelvis om trading sker på en decentraliserad börs där handel med fiat inte kan ske.

En annan anledning kan vara att personen vill ha kontroll över sina tillgångar i en egen kryptoplånbok istället för att lita på en kryptobörs eller bank.

3.2

Betalningsmedel

Eftersom kryptovalutor har så hög volatilitet är det svårt att använda dessa för att säkerställa betalningar. Om 0,1 bitcoin ska betalas kan värdet variera kraftigt från dag till dag. Vid skulder, eller betalning för varor, kan det vara enklare att betala i stablecoins.

Eftersom det går extremt mycket snabbare att göra transaktioner med kryptovalutor, än fiat, kan stablecoins även användas för snabb överföring utan värdeförlust.

3.3

Högre avkastning

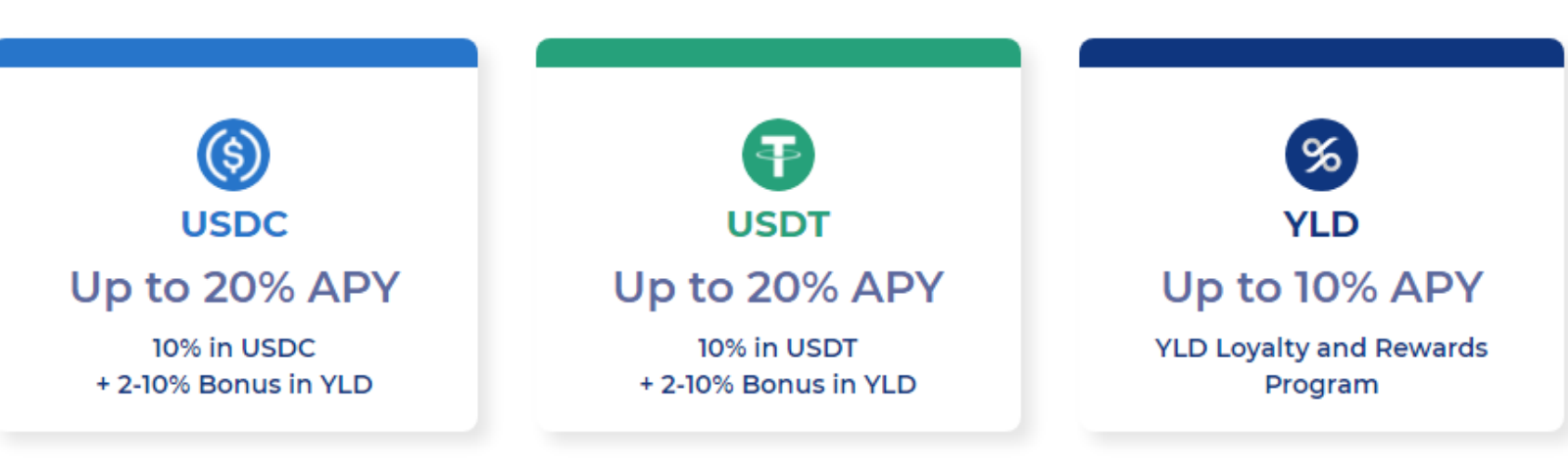

Det går generellt att få högre ränta, i krypto, i exempelvis USDC än vad som ges i fiat vid USD på ett sparkonto. En del väljer därför att växla USD till stablecoins för att få högre avkastning.

(Bildkälla: Medium – APY)

Som visas under rubriken ”Risker” finns det däremot stablecoins som kollapsat. All investering i kryptovalutor innebär alltså en hög risk.

3.4

Riskjustering

Investerare söker alltid efter riskspridning för att på lång sikt maximera avkastningen. Stablecoins kan på flera sätt användas för att skapa denna riskspridning i portföljen.

- Utlåning – Att låna ut dessa kryptovalutor via decentraliserade låneplattformar (exempelvis Aave) innebär en stabil ränteinkomst.

- Likviditetspooler – De kan även användas i likviditetspooler på flera olika decentraliserade börser.

På så vis kan riskerna inte bara spridas mellan olika kryptovalutor utan även över flera tjänster och börser. Med stablecoins är det möjligt att få god avkastning även när hela kryptomarknaden faller kraftigt.

KAPITEL 4

9 populära stablecoins

Top stablecoins compared side by side:

Det finns flera olika typer av stablecoins. Alla bygger de på samma idé, men är annorlunda uppbyggda i både teknik och filosofi. Nedan kan du läsa om några av de mest kända stabelcoins som finns att handla.

4.1

USDC

USDC lanserades i september 2018 och är en av de mest använda kryptovalutorna inom denna kategori. Valutan skapades av ett konsortium, Centre, som i sin tur skapades av Circle. Bakom USDC står exempelvis Coinbase och miningbolaget Bitmain. Våren 2021 angav kortföretaget Visa att de skulle tillåta betalningar med USDC via deras betalningsnätverk.

4.2

USDT

USDT (Tether) är skapad av det Hong Kong baserade företaget Tether Limited vilket i sin tur styrs av kryptobörsen Bitfinex. Det var en av de första kryptovalutorna med knutet värde till en fiatvaluta.

Tether har inte uppbackning med exakt lika många USD som värdet på dess kryptovalutor. Exempelvis angav de, 2019, att varje USDT var uppbackad till 0,74 USD med kontanter. År 2021 publicerades en rapport om att siffran bara var på 2,9 %. Resterande del skulle vara uppbackad av värdepapper. Detta har skapat en viss kritik mot företaget.

4.3

UST

UST var en algoritmisk stablecoin som användes på blockkedjan Terra. Kortfattat skulle peggen hållas genom att 1 UST alltid kunde används för att köpa kryptovalutan Luna för 1 USD – och bakvänt.

Under våren 2022 utsattes däremot UST för en extrem belastning (kan ha varit en koordinerad attack) via mycket stora försäljningsvolymer. På grund av detta tappades peggen och förtroendet föll snabbt vilket förvärrade situationen ytterligare. Inom någon dag var UST värt i stort sett noll och ett värde av flera miljarder ”gick upp i rök”.

4.4

DAI

DAI lanserades 2017 men dess historia sträcker sig bakåt till 2014 då MakerDAO skapades, dvs. de som skapat och har möjligheten att påverka utvecklingen av kryptovalutan. Valutan är uppbackad av exempelvis Ether.

4.5

PAX Gold

PAX Gold är peggad till guldpriset. Detta genom att varje token representerar en 1 oz av 24K guld. Det är företaget Paxos som har guld som uppbackning för dessa coins.

PAX Gold handlas på Ethereums blockkedja. Företaget är reglerat av New York State Department of Financial Services. PAX Gold kan alltid växlas in mot guld, eller USD, hos Paxos.

4.6

BUSD

BUSD är en stablecoin som används på BNB Chain. Den är uppbackad 1:1 med USD och utgiven i samarbete med Paxos, dvs. samma företag som gett ut Paxos Gold.

4.7

True USD

True USD anges vara en världens första reglerade stablecoin som är fullt uppbackad av USD. Valutan kan hanteras på bland annat Ethereum, TRON och BNB.

4.8

Diem

Diem är namnet på den stablecoin som Facebook började att utveckla. Från början hette valutan Libra men bytte sedan namn till Diem. Efter att ha arbetat med projektet från 2019 till 2021 valde företaget att avsluta utvecklingen.

4.9

AMPL

AMPL är tänkt att vara värd 1 USD genom algoritmer som ökar eller minskar utbudet. Om värdet exempelvis en dag är 1,05 USD kommer samtliga ägare av AMPL få ytterligare coins. Om värdet istället är 0,95 USD kommer antalet coins i plånboken att minska. Genom att justera utbud förväntas därmed även värdet att ändras.

KAPITEL 5

Köpa och växla till stablecoins

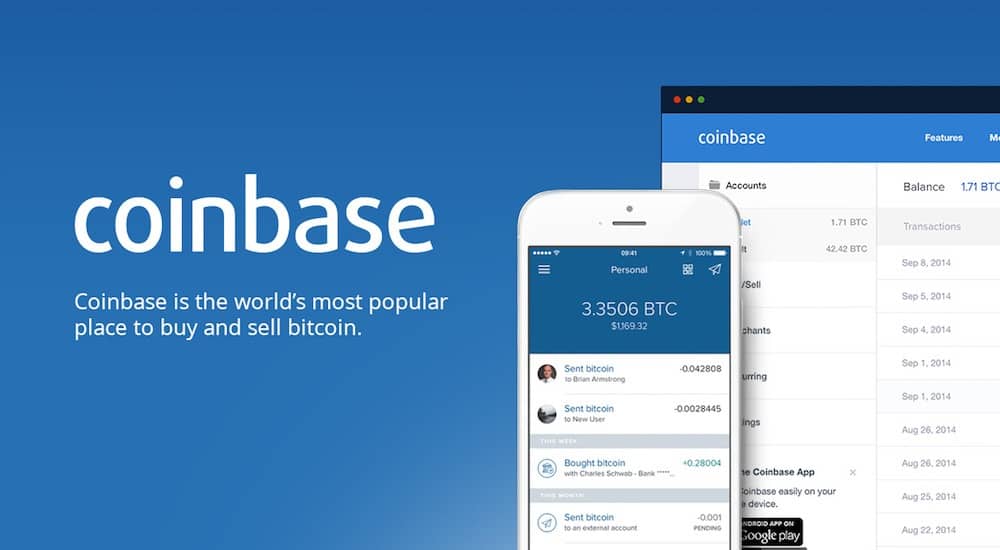

Köp, försäljning och växling av stablecoins sker enklast på en större kryptobörs som exempelvis Binance eller Coinbase. Det är även möjligt att köpa på en decentraliserad börs (DEX). Dessa bägge alternativ beskrivs utförligt nedan.

5.1

Köpa och växla på centraliserad börs

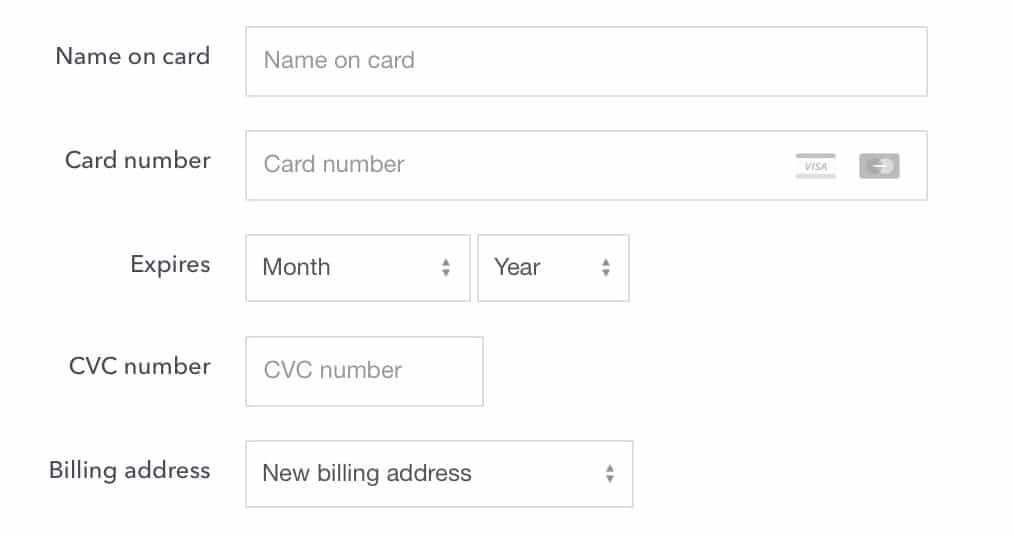

Stablecoins kan bland annat köpas på Coinbase. En fördel med denna kryptobörs är dess mycket goda användarvänlighet.

1. Skapa konto

För att skapa ett konto på Coinbase krävs enbart mailadress och lösenord. Därefter behöver adress och validering ske av identitet innan handel kan ske. Detta genomförs genom att kopia på ID-kort laddas upp på handelsplatsen. Vanligtvis godkänns verifieringen på ett dygn varpå handel kan ske →

2. Sätt in pengar

Gå till “Settings” och därefter till “Payment Methods”. Där kan flera olika betalningsalternativ väljas. Kortbetalning är det snabbaste alternativet då pengarna kan användas för handel inom 1-2 minuter →

3. Godkänt kort

Blir kortet godkänt kommer detta att direkt visas på hemsidan. Därefter kan insättning ske med kortet →

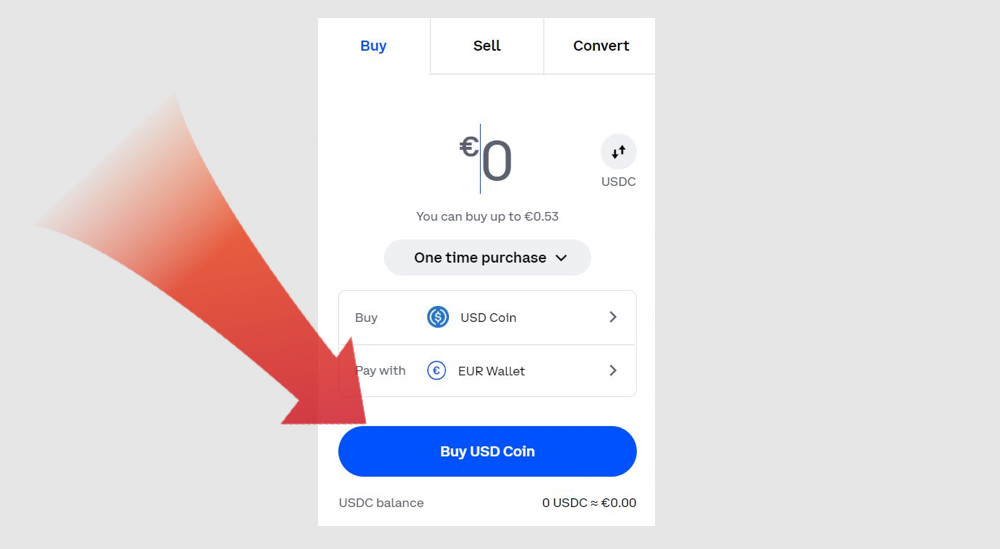

4. Köp Stablecoins

Klicka på ”Buy/Sell” högst upp. Nu kommer handelsrutan som visas på bild nedan komma fram. Klicka på symbolen för kryptovalutan (på bilden är det USDC) för att välja vilken valuta du vill köpa. Hos Coinbase kan handel ske med hundratals olika kryptovalutor. Välj den stablecoin du vill köpa. I detta fall önskas USDC köpas.

Välj betalningsmetod vid “Pay With”. Har du redan pengar på Coinbase kan “EUR Wallet” väljas. I annat fall kan kortbetalning väljas. Förhandsgranska köpet och godkänn det →

5. Skicka stablecoins från Coinbase

Många använder Coinbase som sin kryptoplånbok och skickar, samt tar emot, kryptovalutor via detta konto. För att skicka dina stablecoins väljs “Send & Recieve” högst upp till höger.

Kom ihåg att kontrollera att korrekt mottagaradress är angedd när de skickas. Det går inte att dra tillbaka och ändra en genomförd transaktion. Ska de skickas till en annan användare av Coinbase kan det räcka med registrerad mailadress eller telefonnummer.

5.2

Köpa och växla på decentraliserad börs

På decentraliserade börser (DEX) är det inte möjligt att köpa kryptovalutor med fiat. Istället sker all handel i par mellan två olika kryptovalutor.

Om du exempelvis har Ether kan växling ske till USDC via Uniswap eller Sushiswap. All handel på decentraliserade börser sker genom att en webbplånbok används för att interagera med börserna.

Läs exempelvis vår guide kring hur handel sker på Pancakeswap här.

KAPITEL 6

Risker med stablecoins

Stablecoins – Safe or a massive crypto risk:

Det kan tyckas vara säkert att köpa kryptovalutor där värdet är knuten till USD eller annat fiatvaluta. Men det är viktigt att förstå de risker som uppstår.

6.1

Reglering

I flera länder finns en oro för hur stablecoins kan destabilisera det finansiella systemet. Utan regleringar kan i princip vem som helst skapa en stablecoin och hävda att uppbackning finns – något som kan vara svårt att bevisa. Det blir därmed privatpersoner och företag som ”skapar” pengar, något som stater och banker haft monopol på.

Det är därför många som tror att någon slags reglering kommer att genomföras mot kryptovalutor och att just stablecoins kommer att regleras först.

En del stablecoins står redan under tillsynsmyndigheter och behöver därmed följa deras regler. Exempelvis kan Paxos (utgivare av BUSD) både frysa konton och ta bort tillgångar i det fall som det anses att kontoinnehavaren har genomfört olagliga aktiviteter.

6.2

Algoritmen fungerar inte

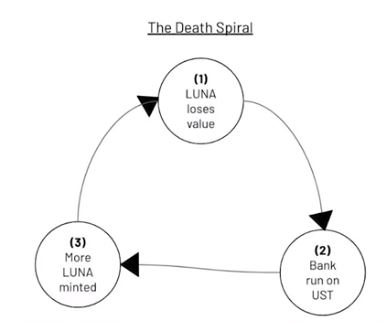

Med algoritmiska stablecoins finns risken att algoritmen inte fungerar. Det kan se stabilt ut i teorin men när det blir oroligt på marknaden visar det sig i praktiken om peggen verkligen håller. Under våren 2022 föll UST just på grund av denna orsak.

Det unika med UST var att 1 UST alltid kunde växlas till Luna för ett värde av 1 USD. På samma sätt kunde 1 USD i Luna växlas till en UST. Det som skedde var då att utbudet av den ena valutan minskade (burning) och den andra ökade. På detta sätt skapades alltid möjlighet till arbitrage om en UST skulle handlas för mer eller mindre än 1 USD.

Exempel: Skulle exempelvis UST handlas för 0,95 USD kunde investerare köpa 100 UST för 95 USD och sedan växla dessa till LUNA värt 100 USD.

Detta incitament förväntades stabilisera dess pegg. Det var även så som peggen höll sig till korrekt värde under en längre tid. Men algoritmen visade sig inte vara hållbar om ett extremt säljtryck uppstod.

Under våren 2022 “kraschade” både aktiebörser över hela världen samt kryptomarknaden. LUNA föll snabbt i värde och det skapade en oro på marknaden att även dess “systervaluta” UST skulle dras med i fallet och tappa sin pegg. Att stablecoins tappar sin pegg lite grann, under kraftiga marknadsförhållanden, är inte ovanligt men i detta falla skapade algoritmen en kraftigt nedåtgående spiral.

(Bildkälla: Coinbureu)

När UST växlades till Luna minskades utbudet av UST samtidigt som Luna ökade i utbud. Ett ökat utbud skapar ett lägre pris – på en redan kraschande marknad. Med ett mycket stort säljtryck på UST blev inflationen på Luna extrem vilket bara påskyndade kraschen.

Utöver detta finns rykten om att en koordinerad attack genomfördes utifrån den svaghet som trots allt fanns i algoritmen. Detta genom att just skapa ett massivt säljtryck på UST för att därmed även forcera ner priset på LUNA. Det finns till och med förklaringar på Twitter hur denna attack skulle kunna genomföras, vilket publicerades långt före kraschen. Det var alltså en sårbarhet som vissa hade upptäckt och påpekat men som utvecklarna bakom Terra och UST ignorerade.

Tips! Läs vår guide om Terra Luna.

6.3

Centraliserade coin – Företagen bestämmer

En centraliserad stablecoin är utgiven av ett företag (eller flera företag) vilket innebär att dessa har makten att påverka valutan. Det krävs därmed att man behöver lita på företagen. En lösning på detta är att istället välja decentraliserade stablecoins.

Uppbackning existerar inte

Tether får ibland kritik utifrån att deras kryptovaluta inte är komplett uppbackad av USD. Istället har företaget obligationer och andra värdepapper.

I jämförelse med exempelvis USDC är Tether betydligt mindre transparent gällande värdet på de tillgångar de äger för att backa upp valutan.

Skulle det visa sig att företaget inte har fullständig uppbackning för de USDT som de gett ut skulle förtroende kunna minska och många skulle försöka växla in sin valuta. Om detta i sin tur inte skulle vara möjligt skulle förtroendet sjunka ännu lägre osv.

Finns inte säker uppbackning för valutan kan alltså dess värde falla långt under tillgången den är peggad till.

KAPITEL 7

CBDC vs Stablecoins

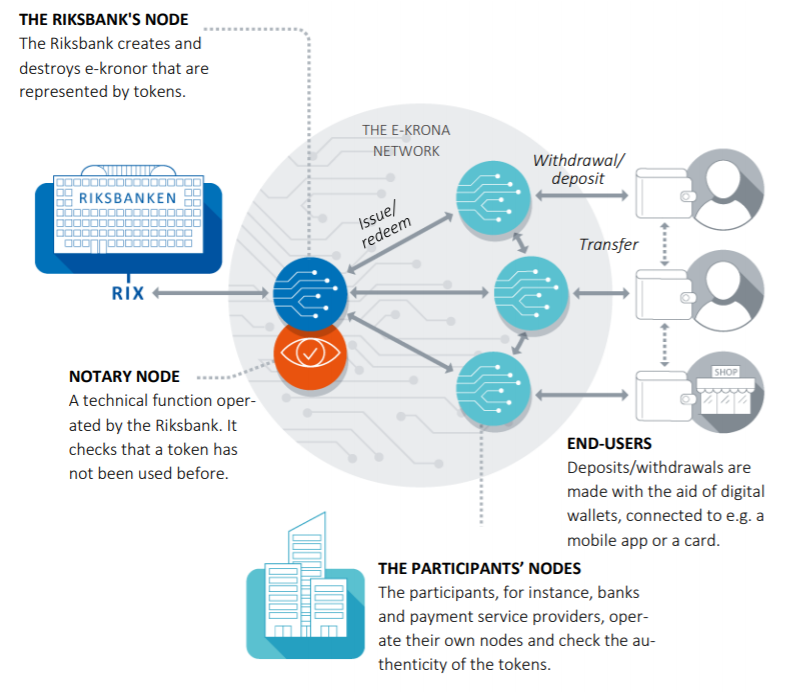

Så här skulle en framtida e-krona kunna fungera:

CBDC står för Central Bank Digital Currency och är alltså statligt utgivna pengar som hanteras på en blockkedja. Det finns redan utgivet i ett flertal länder och i Sverige finns en utredning kring hur en ”E-krona” skulle kunna vara tekniskt uppbyggd.

7.1

E-krona i korthet

Samtliga digitala betalningar som sker i Sverige genomförs via en bank. Detta oavsett om det är betalning av en faktura eller kortbetalning.

Det innebär även att om en bank, kortutgivare eller betalningsförmedlare har tekniska problem kan inte betalning genomföras. När allt fler butiker enbart tar emot kortbetalningar innebär detta en större risk.

“Det är viktigt att ha tillgång till en alternativ betalningsform vid allvarliga störningar i bankernas eller kortföretagens system. E-kronan skulle kunna fylla samma uppgift som kontanterna hittills har gjort… “ / Riksbanken.se

En E-krona skulle fungera ungefär som Swish men inte vara kopplad mot bankerna.

Istället kan det bli ett statligt betalningsalternativ som Riksbanken står bakom. På detta sätt kan Riksbanken även skapa betalningsinfrastruktur som fler än bankerna kan ta del av.

(Bildkälla: Finadium)

7.2

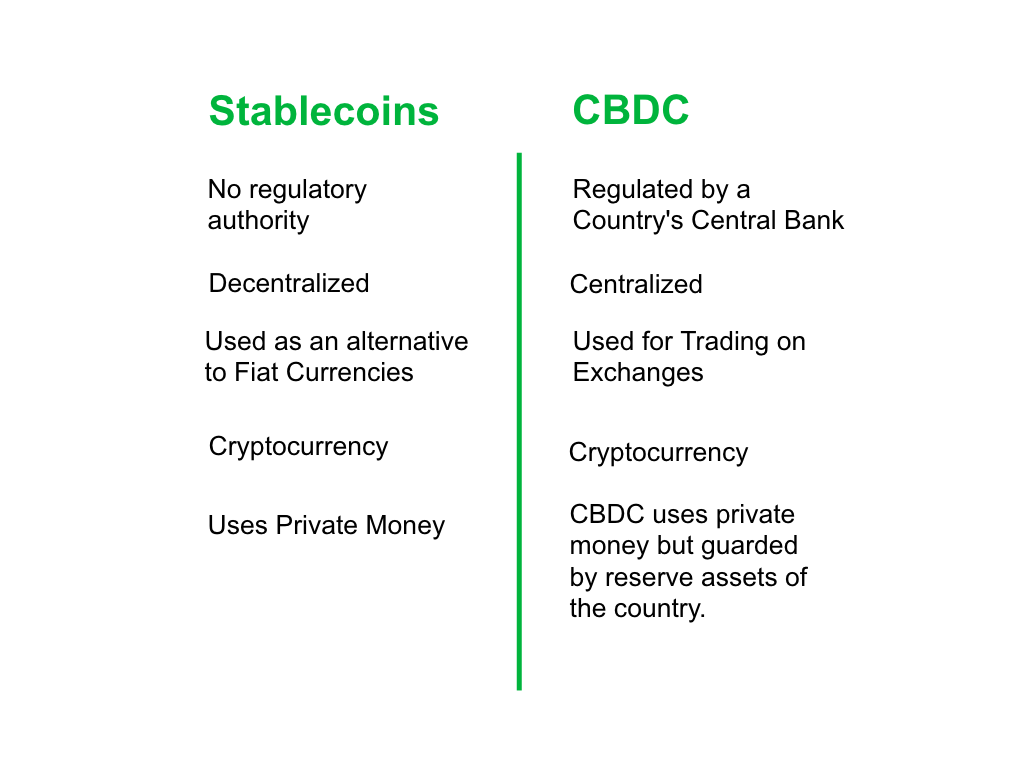

Skillnaden mellan CBDC och Stablecoin

Det finns ett par punkter som skiljer sig mellan CBDC och stablecoins.

Samma sak – eller motsvarande värde

CBDC är samma sak som fiat. Exempelvis kommer en E-krona att kunna användas på exakt samma sätt som en krona som finns på en bank. De har exakt samma värde. En stablecoin följer däremot värdet på en annan valuta. Exempelvis följer USDC värdet på USD men det är inte exakt samma sak.

Utgivare

CBDC ges ut av stater och kontrolleras därmed av dem. Det är staten som avgör utbud, vem som får ta del av tjänsten och eventuellt vad som får köpas med denna valuta.

En stablecoin kan ges ut av ett företag, organisation eller löst sammansatt grupp. De som har förtroende för dem kommer sedan använda kryptovalutan till det fastställda värdet. Exempelvis kan en DAO skapa och använda en egen stablecoin.

Viktigt: DAO = Decentraliserad autonom organisation. Kan liknas med en löst sammansatt grupp av människor som bara kommunicerar digitalt och strävar mot samma mål (har samma intresse). Via smarta kontrakt röstas förändringar genom som påverkar utvecklingen av det gemensamma projektet.

Centraliserad eller decentraliserad

CBDC är kontrollerad av en central part – i detta fall en stat. Det innebär även att varje transaktion går att spåra till en specifik individ. Detta på samma sätt som kortbetalningar kan spåras idag. En kritik mot CBDC är därmed att stater får ännu större kontroll över hur invånarna spenderar sina pengar.

Stablecoins kan vara helt decentraliserade och därmed öppna för vem som helst att använda över hela världen. De speglar därmed tydligare ideologin bakom exempelvis bitcoin.

Stablecoins eller CBDC

I bilden nedan kan du läsa om skillnader mellan stablecoins (decentraliserade) och CBDC (centraliserade).

KAPITEL 8

Fördelar och nackdelar

Fördelar med stablecoins

- Stabilare värde än övriga kryptovalutor – Kryptovalutor har hög volatilitet, dvs kursen kan ändras mycket kraftigt över kort tid. Det är inte ovanligt att bitcoin går upp/ner 2-4 % bara på en dag. Stablecoins har istället en stabil kurs då värdet exempelvis följer en fiat-valuta.

- Enklare vid betalningar och överföringar – Ska en butik ta emot kryptovalutor som betalning blir prissättningen mycket svår. En vara som kostar 100 USD kommer att kosta olika mycket varje dag beroende på aktuell kurs på bitcoin. Vid betalningar och överföringar där det krävs stabilt värde kan stablecoins användas.

- Smidig vid trading – Stablecoins används till stor del inom trading. Detta exempelvis för att lätt kunna gå in och ur kryptomarknaden utan att behöva växla till fiat. Därmed kan fortfarande en vanligt kryptoplånbok användas för att hålla tillgångarna.

Nackdelar med stablecoins

- Kräver förtroende till utgivaren – I teorin kan vem som helst skapa en stablecoin. En kryptovaluta som på dess hemsida anges ha samma värde som exempelvis USD. För att dessa kryptovalutor ska bibehålla sitt värde krävs däremot ett stort förtroende för utgivarna. Går det att lita på att valutan är uppbackad eller att den algoritm som används fungerar?

- Finns stablecoins som blivit helt värdelösa – Det finns flera stablecoins som blivit helt värdelösa. Främst handlar det om coins där stabilitet i valutan skapats av algoritmer och inte av att uppbackning av fiat. Ett exempel är när USDT föll i värde från 1 USD till några cent på bara några dygn. Vid detta fall ansågs orsaken vara en överbelastningsattack mot algoritmen som skulle hålla värdet stabilt.

- Kan bli reglerade – Om stater väljer att reglera stablecoins kommer dess användningsområde kraftigt minska. Exempelvis kan transaktioner spåras till individer och betalningar/överföringar till tjänster spärras. Den är helt emot den decentraliserade ideologin bakom kryptovalutor.

* Riskvarning: Kryptoinvesteringar är riskabla och mycket volatila. Skatt kan tillkomma. Förstå riskerna här https://etoro.tw/3PI44nZ

Vanliga frågor och svar

Är din fråga inte besvarad här? Låt oss veta!

All investering i kryptovalutor innebär en viss risk. Förutsatt att en stablecoin är fysiskt backad av exempelvis USD bör den däremot inte få ett annat värde än 1 USD.

Ja, de större valutorna så som exempelvis USDT och USDC finns på flera olika blockkedjor.

Det enklaste är att växla på en kryptobörs som har detta par. I detta fall innebär det att du säljer dina kryptovalutor mot USD. Det är även möjligt att växla in dem hos utgivaren. Exempelvis växlas USDC in hos Coinbase mot USD.

Det är relativt svårt att kontrollera om en stablecoin verkligen förväntas hålla sin pegg. För att öka säkerheten kan kontroll ske på vilka som är utgivare och hur transparenta de är gällande deras kapital som ska backa upp valutan.

Ja detta sker på samma sätt som övriga kryptovalutor. Är det en coin som följer USD är värdet i SEK därmed vad en USD kostade vid köp/försäljning.

FORUM

Delta i diskussionen