DEN ULTIMATA GUIDEN SKATT PÅ KRYPTOVALUTA & BITCOIN

Hur beräknas skatt på kryptovaluta? Kortfattat betalas 30 % i skatt vid vinst men avdrag får bara göras med 70% vid förlust. Denna guide reder ut alla begrepp och består av 4,000+ ord samt 4 st videor. Vi visar dig hur skatt på bitcoin och andra kryptovalutor beräknas samt hur du deklarerar dina affärer hos Skatteverket.

- Allt om skatt på crypto, hur du gör för att deklarera krypto, skatt på bitcoin, bitcoin skattesmäll och mycket mer.

- Jämför handelsplatser i vår tabell och investera i kryptovaluta på 5 minuter.

- Navigera genom att klicka på ett kapitel nedan →

3 typer av kryptovaluta skatt:

| Typ av kryptovaluta skatt | Syftar till… | Läs mer om i… |

|---|---|---|

| Kapitalvinstskatt | när du avyttrat (sålt) kryptovaluta. | Kapitel 3 |

| Inkomstskatt | skatt på kryptovaluta som du fått som inkomst vid arbete. | Kapitel 4 |

| Ränteinkomst | ränta du fått via lån eller staking av kryptovaluta. | Kapitel 5 |

(Tabell uppdaterad 2025)

KAPITEL 1

Beskattningsregler tabell

KAPITEL 2

Deklarera krypto på 5 minuter

KAPITEL 3

1. Kapitalvinstskatt på kryptovaluta

KAPITEL 4

2. Inkomstskatt på kryptovaluta

KAPITEL 5

3. Ränteinkomst på kryptovaluta

KAPITEL 6

Kryptovalutor enligt Skatteverket

KAPITEL 7

Så blir deklarationen enklare

KAPITEL 8

Köp kryptovaluta på 5 minuter

KAPITEL 9

Planera din skatt på krypto

VINNARE

Köp kryptovalutor här

FAQ

Vanliga frågor och svar

Topp 3 Krypto Plattformar - July 2025

| # | Mest PopulärPlattform | Betyg | Tjänster | Insättning / uttag | Avgift / spread | Varför öppna konto? | |||||

|---|---|---|---|---|---|---|---|---|---|---|---|

|  | 95 Läs Recension | Allt-i-ett | Låg0 kr / ~49kr | Låg0 kr / ~0.75% |

| |||||

| Betalningsmetoder: | Kryptovalutor: | Betalningsmetoder: | |||||||||

* Riskvarning: Kryptoinvesteringar är riskabla och mycket volatila. Skatt kan tillkomma. Förstå riskerna här https://etoro.tw/3PI44nZ | |||||||||||

|  | 89 Läs Recension | Handel | Låg0 kr / ~29kr | Medel0.00 - 3.99% / ~0.50% |

| |||||

|  | 80 | Handel | Hög 0.00 - 1.50% / 1.00% | Låg 0.50% / ~1.00% |

| |||||

| 4 |  | 74 | Handel | Medel | Låg0.020-0.10% / ~0.10-2.00% |

| |||||

| 5 |  | 65 | Växling | BTC | Hög 4.00-7.00% + ~0.50% |

| |||||

| 6 |  | 62 | Växling | BTC | Hög5.25-9.5% |

| |||||

| 7 |  | 60 | Allt-i-ett | Låg0 kr | Medel0 kr / ~1.49% |

| |||||

| 8 |  | 60 Läs Recension | Handel | Låg0 kr | Medel 0.00-3.50% + 0-0.50% |

| |||||

| 9 |  | 57 | Handel | Medel | Låg |

| |||||

| 10 |  | 55 | Växling | Hög0-200 kr / 0.10-0.90% | Hög 3.90-8.99% + 2.00% |

| |||||

| 11 |  | 55 | Handel | BTCInsättningar endast kryptovaluta | Låg0.025-0.075% / ~0.10-1.00% |

| |||||

Endast Kryptovalutor: Accepterar inte Fiat (SEK) | |||||||||||

| 12 |  | 45 Läs Recension | Handel | Medel0.10-1.00% | Låg0.10-0.20% + 0-0.50% |

| |||||

Välkommen till CryptoRunner! Jag är David Andersson, medgrundare till webbplatsen.

Vi förstår att kryptovalutor kan vara komplicerat och frustrerande. Därför finns vi här för att hjälpa dig.

Fortsätt läs!

KAPITEL 1

Beskattningsregler tabell

Det finns tre olika typer av beskattningsregler som gäller för kryptovalutor. Vilken av dem som gäller beror på vilken typ av transaktion du gör. Varje transaktion motsvara en egen “label” eller kategori.

De tre potentiella skattekonsekvenser som tillkommer vid olika typer av transaktioner av kryptovaluta är följande:

- Kapitalvinstskatt – Syftar till när du avyttrat (sålt) kryptovaluta.

- Inkomstskatt – Syftar till skatt på kryptovaluta som du fått som inkomst vid arbete.

- Ränteinkomst – Syftar till skatt på ränta du fått via lån eller staking av kryptovaluta.

I tabellen nedan kan du se för vilka typer av transaktioner som respektive skattekonsekvens tillkommer.

Transaktionstyper och skattekonsekvens:

| Transaktionstyper | Skattekonsekvens | |

|---|---|---|

| 1 | Köp krypto | Inget |

| 2 | Försäljning av krypto | Kapitalvinstskatt |

| 3 | Bytt krypto mot en annan krypto | Kapitalvinstskatt |

| 4 | Initial coin offering (ICO) | Kapitalvinstskatt |

| 5 | Köp av varor och tjänster med krypto | Kapitalvinstskatt |

| 6 | Betala handelsavgifter med krypto | Kapitalvinstskatt |

| 7 | Betala överföringsavgifter med krypto | Kapitalvinstskatt |

| 8 | Flytta krypto mellan dina egna plånböcker | Inget |

| 9 | Tappat bort eller fått krypto stulen | Inget |

| 10 | Gett bort kryptovaluta som gåva | Inget |

| 11 | Fått krypto som gåva | Inget |

| 12 | Donera kryptovaluta | Inget |

| 13 | Airdrop | Inget |

| 14 | Fork | Inget |

| 15 | Mining | Inkomstskatt |

| 16 | Belöning | Inkomstskatt |

| 17 | Övriga intäkter (lön, arvode) | Inkomstskatt |

| 18 | Låna ut krypto | Kapitalvinstskatt |

| 19 | Återbetalning av lån | Kapitalvinstskatt |

| 20 | Ränteintäkter | Ränteinkomst |

| 21 | Räntebetalningar | Ränteinkomst |

| 22 | Staking Reward | Ränteinkomst |

| 23 | Margin trading | Kapitalvinstskatt |

| 24 | Futures/derivat | Kapitalvinstskatt |

| 25 | Likviditetspool | Kapitalvinstskatt |

(Tabell för krypto skatt uppdaterad 2025)

I kommande kapitel kan du läsa om de tre skattekonsekvenserna i detalj.

KAPITEL 2

Deklarera krypto på 5 minuter

Handlat med kryptovaluta? Här är tre saker att tänka på vid deklarationen:

Efter att du gjort alla dina skatteberäkningar är det dags att lämna in din deklaration. Du kan lämna in den antingen fysiskt via post eller online. Vi kommer primärt att visa hur du deklarerar skatt på kryptovaluta online. Nedan visar vi dig hur du lämnar in din skatterapport till Skatteverket.

2.1

Deklarera kapitalinkomst från kryptovaluta

Nedan kan du läsa steg för steg hur du deklarerar kapitalinkomst från kryptovaluta till Skatteverket.

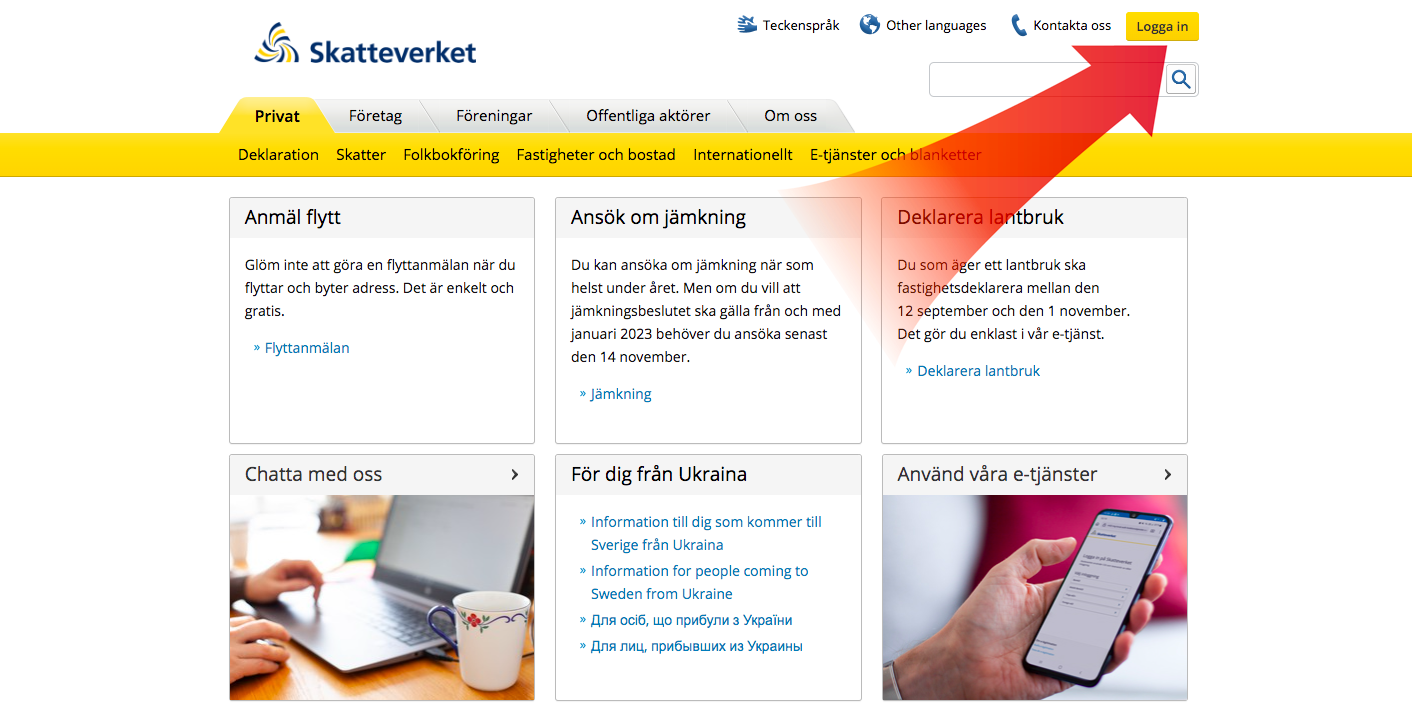

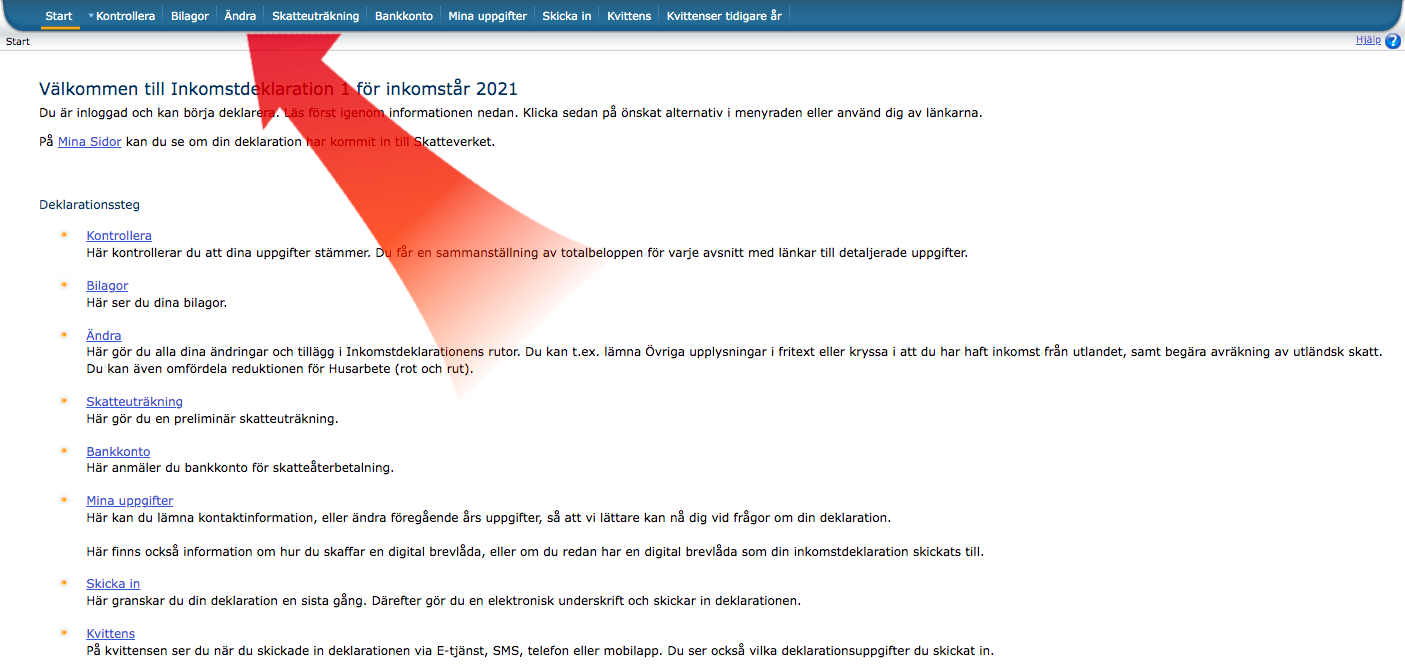

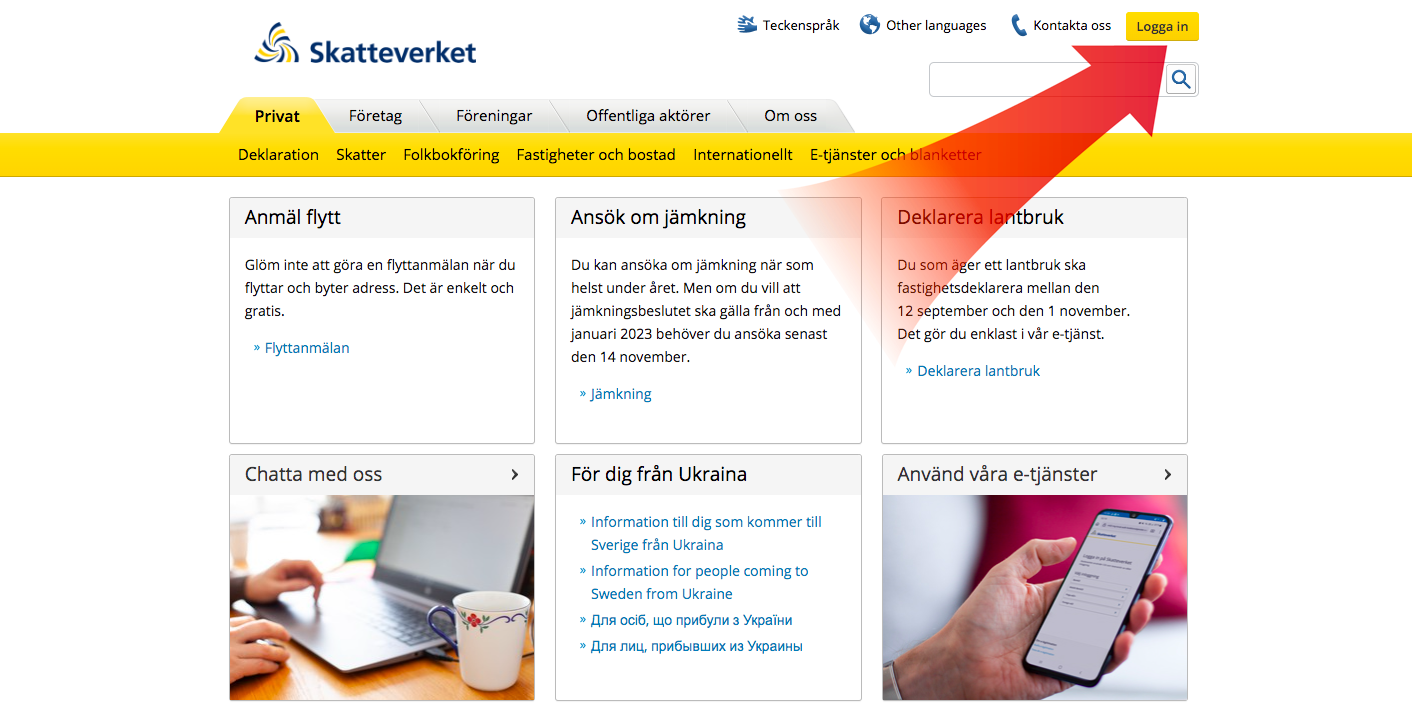

1. Logga in hos Skatteverket

Först och främst behöver du logga in på Skatteverkets hemsida. Det kan du gör direkt med mobilt BankID →

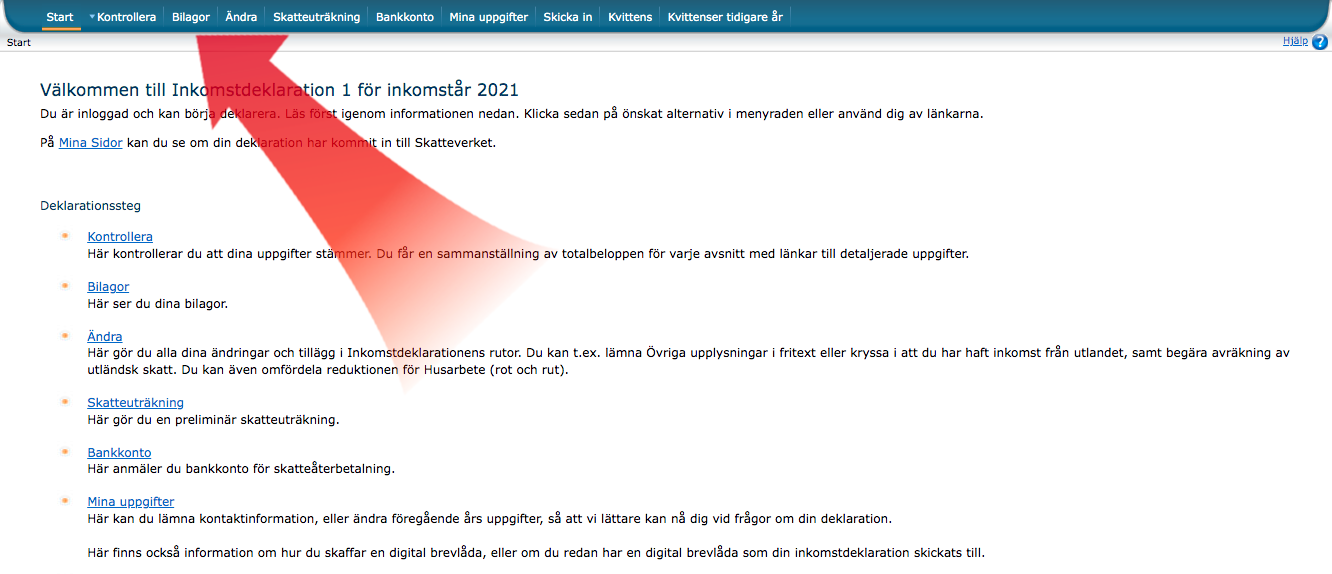

2. Gå till Bilagor

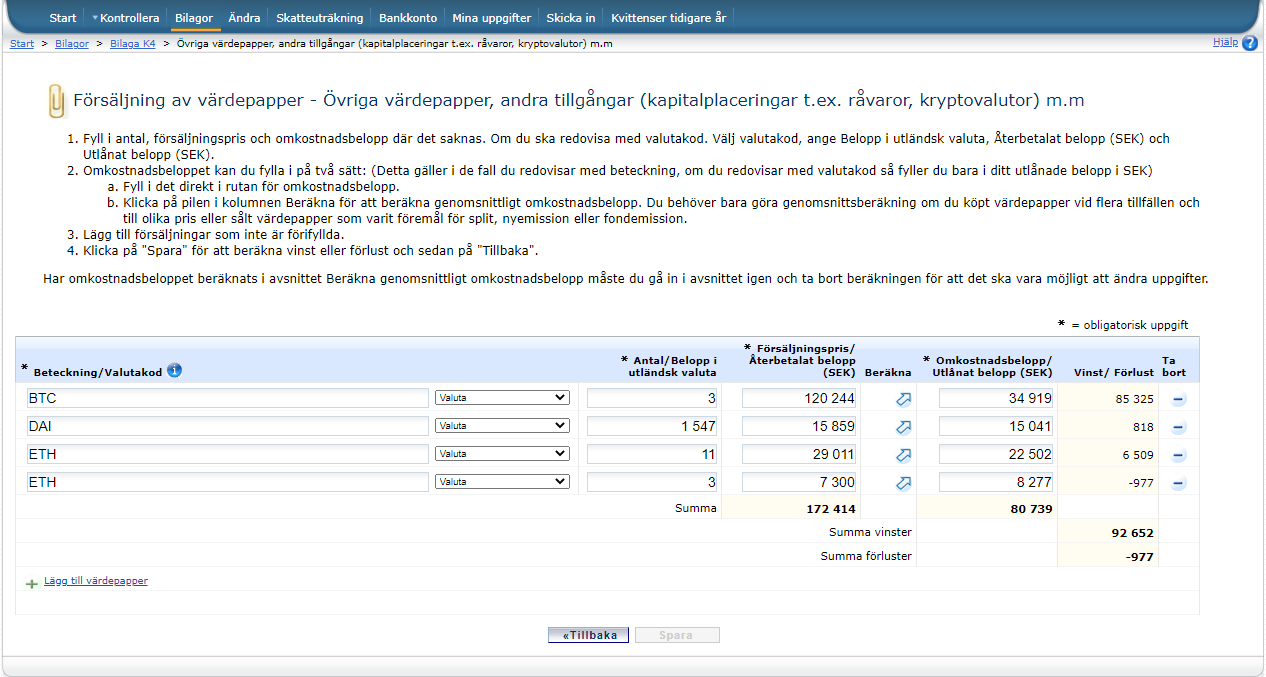

Efter att ha loggat in på Skatteverket hemsida går du till “Bilagor” → Klicka på “Försäljning av värdepapper m.m. (K4)” → Klicka sedan på “Övriga värdepapper, andra tillgångar (kapitalplaceringar t.ex, råvaror, kryptovalutor) m.m.” →

3. Fyll i värdena

Nu måste du fylla i värdena för varje valuta. Du får endast ange heltal när du anger Antal/Belopp i utländsk valuta. Se till att ange vinster och förluster för samma valuta på olika rader. Detta eftersom förluster är avdragsgilla upp till 70 %. Glöm inte klicka på “Spara” när du är klar →

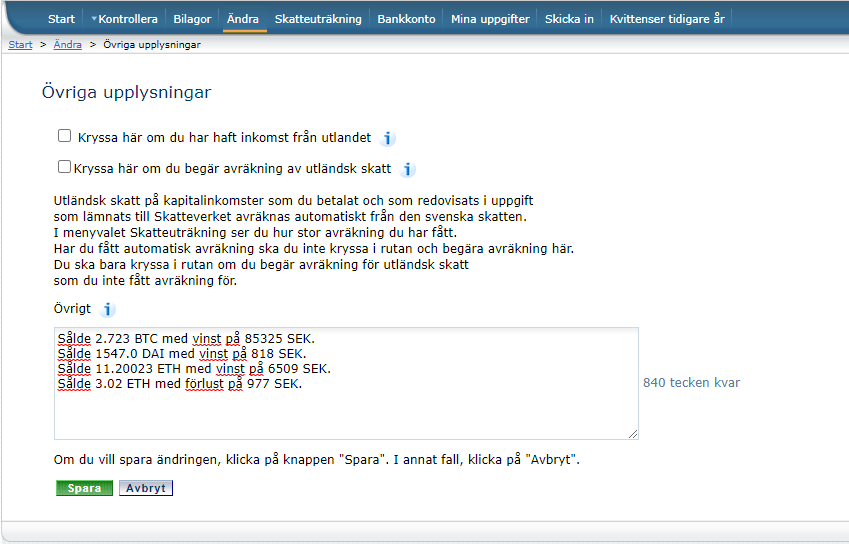

4. Ange såld summa

I detta steg ska du ange den exakta summan för en specifik kryptovaluta du sålt, inklusive decimaler. Tryck på “Ändra” i toppmenyn. Sedan väljer du “17. Övriga upplysningar” på sidan i dropdown-listan. I textboxen som dyker upp anger du mängden kryptovaluta du sålt →

Bra jobbat! Skatteverket kommer sedan att beräkna din krypto skatt baserat på den information du angett.

2.2

Deklarera inkomstskatt från kryptovaluta

Hur det går till att deklarerar inkomstskatt från kryptovaluta beror helt på typen av inkomst du haft. Nedan går vi igenom hur du deklarerar skatt på kryptovaluta för tre olika typer av inkomster.

1. Löner och andra förmåner

Om du erhållit inkomster i form av kryptovaluta måste din arbetsgivare redovisa detta i arbetsgivardeklarationen. Om din arbetsgivare mot förmodan inte skulle ha gjort detta måste du själv göra det genom att ta upp din inkomst i inkomstdeklarationen under punkt 1.1.

Gå till “Ändra” och välj lämpligt fält i dropdown-menyn. I den valda sektionen väljer du nu att inkludera vad du fått betalt i kryptovaluta, beräknat till SEK. Under “Övriga Upplysningar” skriver du vem som betalat ut det, hur mycket du har fått i kryptovaluta och till vilken växlingskurs →

2. Mining

Har du erhållit krypto via mining måste du fylla i en T2-blankett. Blanketten hittar du genom att logga in på Skatteverkets hemsida och sedan gå till “Bilagor” → “Inkomst av hobby, inernetinkomster m.m. (T2)”.

Du ska endast deklarera dina intäkter från mining om du gjort vinster efter att ha dragit av kostnader för miningutrustningen du köpt. Kostnaderna för utrustning kan användas som avdrag i flera år framöver →

3. Belöning

Har du fått inkomst från belöning, såsom Coinbase Earn, måste du fylla i ett T2-formulär. Detta förutsätter att belöningarna inte kategoriseras som en form av anställning eller utförs som ett företag.

T2-formuläret hittar du genom att logga in på Skatteverkets hemsida och sedan gå till “Bilagor” → “Inkomst av hobby, inernetinkomster m.m. (T2)”. Om du är osäker på hur du ska gå tillväga kan du alltid direkt kontakta Skatteverket →

3.3

Deklarera ränteinkomst från kryptovaluta

Nedan kan du läsa steg för steg hur du deklarerar ränteinkomst från kryptovaluta till Skatteverket.

1. Logga in hos Skatteverket

Logga in på Skatteverkets hemsida genom mobilt BankID →

2. Gå till Ändra

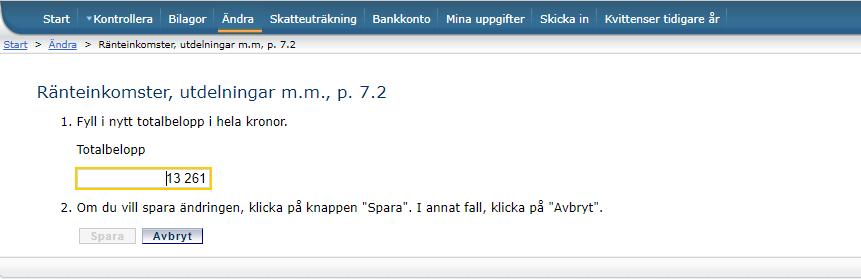

Gå till “Ändra”. I dropdown-menyn väljer du sedan “7.2 Ränteinkomster, utdelningar m.m.”. Här fyller du nu i den nya totalsumman så att det inkluderar dina ränteintäkter från kryptovaluta. Tryck sedan på “Spara” →

3. Övriga upplysningar

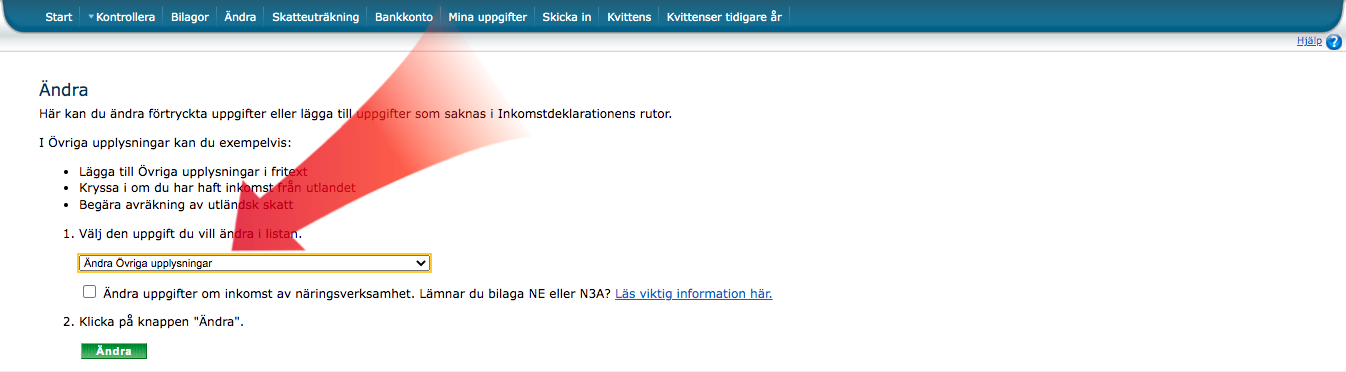

I detta steg går du tillbaka till föregående sida “Ändra”. Denna gång väljer du istället att klicka på “17. Övriga upplysningar”. Beskriv i ord vad för typ av ränteintäkter du vill deklarera (ränta på utlåning, stakingintäkt, etc.) →

4. Deklarera ränteutgifter

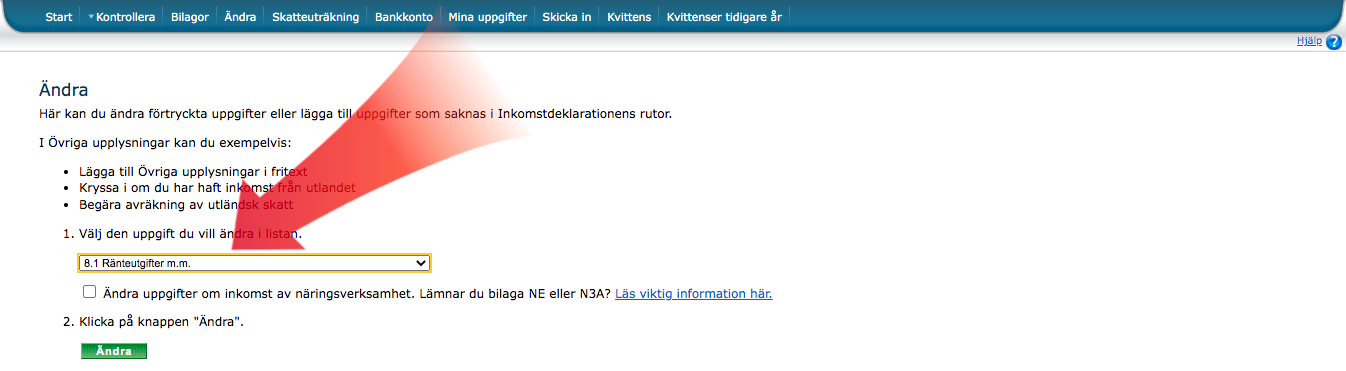

För att slutligen deklarera dina ränteutgifter följer du exakt samma steg som gavs i “Steg 2”. Denna gång väljer du istället “8.1 Ränteutgifter m.m.” →

OBS: Det är inte alltid som Skatteverket hänger med i de senaste transaktionstyperna inom krypto. Om du tror att du deklarerat in en specifik transaktion felaktigt kan du lämna in ett “öppet yrkande” till Skatteverket. Gå till “17. Övriga Upplysningar” och skriv en förklaring av de metoder du använt när du beräknat din skatt. Det minskar risken för skattetillägg ifall du råkat göra fel.

KAPITEL 3

1. Kapitalvinstskatt på kryptovaluta

Exempel på deklaration av skatt på bitcoin:

Enligt kapitel 52 i Sveriges inkomstskattelag ska du betala kapitalskatt när du avyttrat kryptovaluta med vinst. Vad som menas med avyttring är följande:

- Om du sålt kryptovaluta.

- Om du lånat ut kryptovaluta.

- Om betalat en produkt/tjänst med kryptovaluta.

- Om du växlat kryptovaluta till en fiatvaluta (till exempel SEK)

- Om du växlat kryptovaluta till en eller flera andra kryptovalutor.

- Om du använt kryptovaluta som spelinsats på beting eller kasino.

Nedan kan du läsa om hur vinstskatt och avdrag på förlust går till.

3.1

Så beräknas vinstskatt

Om du sålt kryptovaluta med vinst betalar du 30 % i skatt, precis som du gör när du säljer aktier och fonder med vinst på ett AF-konto (aktie- och fondkonto).

För att förtydliga hur vinstskatt går till ska vi gå igenom ett räkneexempel.

Exempel: I början av året köper du en bitcoin för totalt 20 000 kr. Vid slutet av året säljer du den för 40 000 kr och din totala vinst är 20 000 kr (40 000 – 20 000). Enligt Sveriges skatteregler är du skyldig att betala 30 % i vinstskatt. Du beskattas därför med 6 000 kr (20 000 x 0.30).

3.2

Så beräknas avdrag på förlust

Till skillnad från ett AF-konto, där du har rätt att göra avdrag på förlust på upp till 100 %, har du endast rätt att gör avdrag på förlust på upp till 70 % när du handlar med kryptovalutor.

För att förtydliga hur avdrag på förlust går till ska vi gå igenom ett räkneexempel.

Exempel: Du har gjort två affärer. En affär har lett till en vinst på 20 000 kr och den andra en förlust på 10 000 kr. Enligt avdragsrätten har du rätt till att göra avdrag på 70 %. Beloppet du kommer att behöva beskatta är 13 000 kr (20 000 – 0.70 x 10 000). Skatten blir 3 900 kr (13 000 x 0.30).

3.3

Genomsnittsmetoden

Innan du börjar räkna ut skatt på vinst måste du applicera genomsnittsmetoden. Metoden innebär är att du lägger ihop alla anskaffningsutgifter för de kryptovalutor du köpt för att få fram ett omkostnadsbelopp.

Omkostnadsbeloppet delar du sedan med det totala antalet coins. Du får då fram ett genomsnittligt omkostnadsbelopp för den specifika kryptovalutan du köpt. Beräkningen sker separat för kryptovalutor av samma slag. Det vill säga bitcoin och ether beräknas var och en för sig.

För att förtydliga hur man räknar ut det genomsnittliga omkostnadsbeloppet går vi igenom ett exempel.

Exempel: Martin köper 4 bitcoin för totalt 40 000 kr. Han köper sedan ytterligare 2 bitcoin för totalt 50 000 kr. Sammanlagt har han köpt 6 bitcoin för totalt 90 000 kr. Det genomsnittliga omkostnadsbeloppet blir 15 000 kr (90 000 / 6).

Med tiden ökar bitcoinkursen och Martin väljer att sälja 2 bitcoin för totalt 100 000 kr. Omkostnadsbeloppet för 2 bitcoin är 30 000 kr (15 000 x 2). Vinsten blir därmed 70 000 kr (100 000 – 30 000). Kvarvarande omkostnadsbelopp för 4 bitcoin är 60 000 kr (15 000 x 4).

Det genomsnittliga omkostnadsbeloppet förändras alltså inte vid försäljning. Det förblir detsamma och förändras endast om du köper mer av samma kryptovaluta vid ett framtida tillfälle.

OBS: Det finns en betydligt enklare metod att ta till ifall du inte vet om din inköpskostnad. Du kan nämligen genom att ange omkostnadsbeloppet som 0 kr. När dina kryptovalutor sedan säljs måste du skatta 30 % av hela värdet. Det betyder dock att du kan bli tvungen att betala mer i skatt eftersom du annars endast måste betala 30 % i skatt på den faktiska vinst du gjort.

Läs mer om kapitalvinstskatt på kryptovaluta hos Skatteverket.

KAPITEL 4

2. Inkomstskatt på kryptovaluta

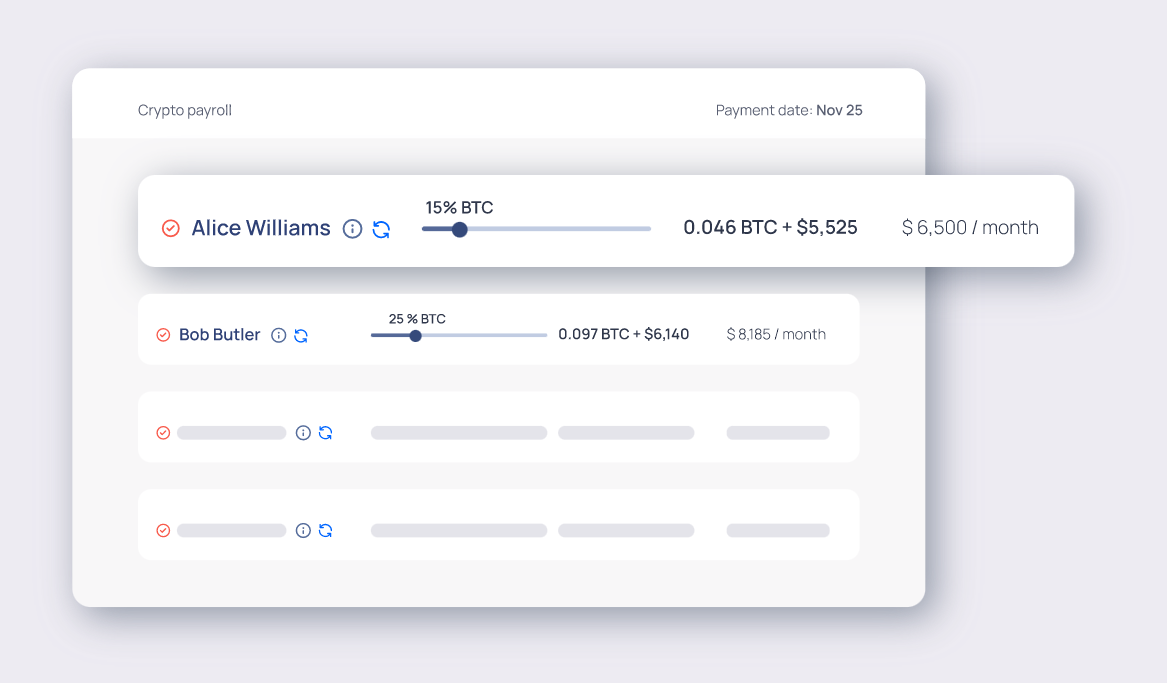

Även om löneutbetalningar i kryptovaluta inte är särskilt vanligt idag är det något spås bli vanligt förekommande i framtiden.

I en artikel publicerad av Forbes börjar allt fler företag locka framtida anställda med att betala ut löner i bitcoin och annan kryptovaluta. Exempelvis ska Alex Bouaziz, medgrundare och VD för Deel, sagt sig erbjuda betalning till anställda genom i kryptovaluta.

4.1

Kryptovaluta som ersättning för arbete i din anställning

Har du mot förmodan tjänat kryptovaluta i inkomst för utfört arbete måste du, istället för att betala en kapitalskatt, betala inkomstskatt. Dock är kryptovaluta en volatil tillgång. Risken finns därför att värdet på din lön i kryptovaluta kan ha kommit att förändras innan du hunnit växla det till vanlig fiatvaluta.

Enligt Skatteverket måste du ta upp lön i kryptovaluta i inkomstslaget i din deklaration. När du sedan avyttrar kryptovalutorna du fått som ersättning för utfört arbete ska omkostnadsbeloppet beräknas till marknadsvärdet vid tidpunkten du erhöll ersättningen. Det vill säga till det belopp du redovisat som inkomst för utfört arbete.

För att illustrera exakt hur det går till går vi igenom ett räkneexempel.

Exempel: Anta att du tjänat 1 bitcoin värt 20 000 kr. 4 månader senare är en bitcoin värd 30 000 kr. Enligt Skatteverket skattar du på 20 000 kr som inkomstskatt och på 10 000 kr (30 000 – 20 000) som kapitalvinstskatt.

4.2

Kryptovalutor som ersättning i näringsverksamhet

Har du ett eget företag och fått betalt i kryptovaluta ska den efterföljande värdeförändringen vanligtvis beskattas som inkomst av kapital. Denna regel gäller dock inte för alla typer av företag.

Exempelvis gäller det inte för bolag som driver en verksamhet där kryptovalutan är en lagertillgång för växlingssyfte. Om bolaget driver verksamheten på så vis att näringskriterier kan anses uppfyllda, måste du redovisa inkomsterna som inkomst av näringsverksamhet.

KAPITEL 5

3. Ränteinkomst på kryptovaluta

Förutom kapitalvinstskatt och inkomstskatt måste du även betala skatt för utlåning eller staking av kryptovalutor. Det kallas för att du får ränteinkomster, vilket måste deklareras in till Skatteverket.

“Till inkomstslaget kapital räknas bl.a. kapitalvinster och kapitalförluster, som uppkommer vid avyttring av tillgångar, samt ränteinkomster och andra inkomster på grund av innehav av tillgångar (41 kap. 1-2 §§ och 42 kap. 1 § inkomstskattelagen [1999:1229], IL).” / Skatteverket

Precis som kapitalvinstskatt ligger skattesatsen på 30 % för inkomst från utlåning och staking av kryptovaluta. Vad som skiljer dem åt är avdragsrätten.

Om du säljer kryptovaluta med förlust har du rätt till att göra avdrag på upp till 70 %. Förluster från räntebetalningar är istället 100 % avdragsgilla mot ränteintäkter.

5.1

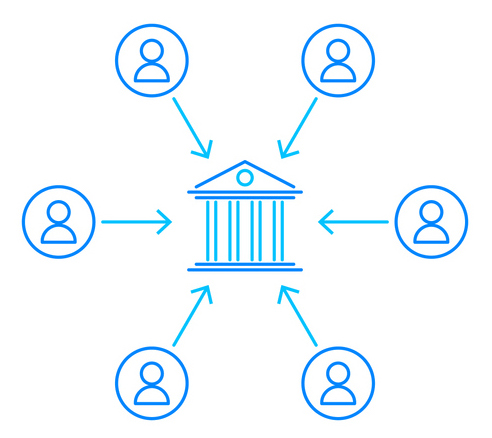

Överföring till en centraliserad låneplattform

Kryptovaluta kan lånas ut via en centraliserad låneplattform som tillhandahåller utlåning av kryptotillgångar. Det kan liknas vid en traditionell bank som bedriver både in- och utlåningsverksamhet.

Man kan säga utlåning av dina kryptovalutor sker direkt till den centraliserade plattformen. Det är sin tur plattformen som tillför kryptovalutorna till en annan person genom utlåning.

Att låna ut dina kryptovalutor räknas som en avyttring eftersom du anvsäger din förfoganderätt. I gengäld för att ha lånat ut dina kryptovalutor erhåller du en fordran (rättighet). Vad fordran säger är att du har rätt till att återfå samma mängd kryptovaluta, som du lånat ut, vid ett senare tillfälle.

Du har också rätt till en ersättning (i form av ränta) från låntagaren. Hur stor ersättning du får beror på lånets storlek och löptid.

För att förtydliga ska vi gå igenom ett räkneexempel.

Exempel: Rasmus har köpt 10 X-coin för totalt 7 000 kr och väljer att låna ut dem. Han får en fordran som säger att han har rätt till samma antal X-coin vid ett senare tillfälle, plus en ersättning på 1 X-coin. Vid utlåningstillfället är 10 X-coin värda 10 000 kr. Vid slutperioden har Rasmus 11 X-coin värda 16 500 kr (eller 1 500 kr/st).

Utlåningen av 10 X-coins innebär att Rasmus teoretiskt sålt dem till ett marknadsvärde på 10 000 kr. Det uppkommer alltså en kapitalvinst på 3 000 kr (10 000 – 7 000). Anskaffningsutgiften är densamma som försäljningsintäkten för utlåningen av 10 X-coin, det vill säga 1 000 kr.

Återbetalningen av lånet innebär att Rasmus fordran (att återfå 10 X-coin) anses avyttrad för värdet av återbetalande X-coin. Rasmus anses därför ha avyttrat sin fordran för 15 000 kr (10 x 1 500). Anskaffningsutgiften för fordran är 10 000 kr. Kapitalvinsten blir därmed 5 000 kr (15 000 – 10 000).

Rasmus ska alltså redovisa två olika kapitalvinster. Den ena 8 000 kr (3 000 + 5 000 som är kapitalvinstskatt) och den andra 1 500 kr (ränteinkomst). Denna uträkning gäller oavsett om det är centraliserad eller decentraliserad utlåning.

5.2

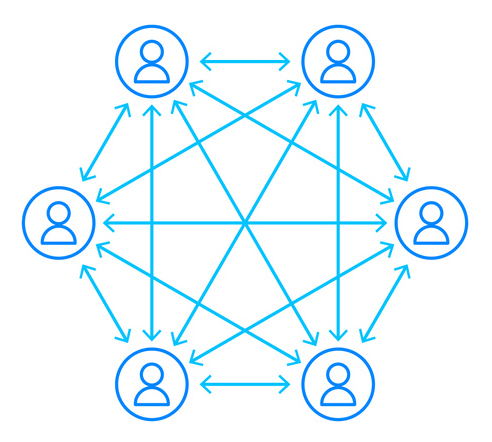

Överföring till LP på en decentraliserad börs

Det finns också möjlighet att få avkastning på dina kryptovalutor genom att överföra dem till en LP (likviditetspool). Verksamheten hanteras av en decentraliserad digital plattform, exempelvis Uniswap.

Det finns ingen fysisk eller juridisk person som agerar mellanhand på en decentraliserad digital plattform. Istället regleras transaktionerna av ett smart kontrakt.

När du tillför kryptovaluta till en LP har du rätt till en viss andel av de samlade tillgångarna i poolen. Rätten (eller ersättningen) fås i form av “token”. En token kan likställas med en fordran som fås när du lånat ut kryptotillgångar via en centraliserad plattform. Token kan sedan inlösas mot andelen av poolen.

Personer som utnyttjar plattformen kan antingen byta eller låna kryptotillgångar i poolen. Som tack för att få använda handelsplatsen (poolen) betalar de transaktionsavgifter. Dessa avgifter tillförs poolen och ökar värdet på utlånarnas erhållna token.

För att förtydliga ska vi gå igenom ett räkneexempel.

Exempel: Rasmus äger 100 Y-coin och 1 E-coin. Hann överför dem till en LP och får i ersättning en token. Denna token motsvarar en vissa andel av de totala tillgångarna i poolen. Vid överföringstillfället är 100 Y-coin värda 10 000 kr och 1 E-coin värd 4 000 kr. Därmed har han köpt LP-token (fordran) för 14000 kr.

Rasmus väljer efter en period att lösa in sin token. Vid det tillfället motsvarar hans andel av poolen 80 Y-coin och 3 E-coin. Vid inlösentillfället är 80 Y-coin värda 12 000 kr och 3 E-coin 3 000 kr.

När Rasmus överförde kryptovaluta till poolen räknades det som en avyttring till ett totalt marknadsvärde på 14 000 kr (100 Y-coin för 10 000 kr + 1 E-coin för 4 000 kr). Inlösen av token räknas som en avyttring och gav Rasmus en försäljningsintäkt på 15 000 kr (80 Y-coin för 12 000 kr + 3 E-coin för 3 000 kr).

Det uppkommer därmed en kapitalvinst på totalt 1 000 kr (15 000 – 14 000).

Läs mer om skatt på ränteinkomst på kryptovaluta hos Skatteverket.

KAPITEL 6

Kryptovalutor enligt Skatteverket

Skatteverket misstänker omfattande skattefusk med Bitcoins:

Kryptovalutor är digitala (eller virtuella) valutor avsedda att fungera som betalningsmedel, helt oberoende av en central myndighet (regering eller bank). Skatteverket har dock inte valt att klassa dem som vanliga valutor.

Skatteverket anser att en valuta måste vara “utgiven av en riksbank eller liknande institution”. Vidare måste valutan också avses att användas inom ett specifikt “valutaområde” (precis som den svenska kronan är avsedd att användas i Sverige).

“Bitcoin kan inte likställas med en utländsk valuta. Försäljning av Bitcoin ska därför kapitalvinstbeskattas enligt bestämmelserna om övriga tillgångar” / Skatteverket.se

Eftersom kryptovalutor inte är knutna till en bestämd stat, eller union av stater, klassas dem inte heller som valuta. Istället klassas kryptovalutor enligt Skatteverket som övrig tillgång enligt kapitel 53 i Sveriges inkomstskattelag.

Vinster från kryptoförsäljningar ska betraktas som inkomst av kapital likt vid försäljning av smycken, konst, terminer, optioner, guld eller andra råvaror. Det betyder att du måste betala kapitalvinstskatt om vinst uppstår vid försäljning.

6.1

Stort mörkertal på hur många som skattar på kryptotillgångar

Antalet svenskar som handlar med kryptovaluta har växt genom åren. Goobit (som står bakom plattformen btcx) uppgav sig år 2025 ha över 200 000 kunder, varav majoriteten är svenskar. Trots det stora antalet personer som handlar med krypto i Sverige är det betydligt färre som faktiskt betalar skatt på sina affärer.

SvT har kommenterat om att mörkertalet på hur många som skattar på kryptotillgångar är stort. Skatteverket rapporterade att omkring 8 000 personer deklarerat för kryptoaffärer år 2024. Det motsvarar endast 5 % av alla de svenskar som sålt kryptovalutor.

(Bildkälla: SvT)

6.2

Straff för att inte betala kryptovaluta skatt

Om du sålt kryptovalutor bör du också veta att du måste deklarera dina affärer till Skatteverket. Sista dagen att deklarera är vanligtvis i början av Maj varje år. För år 2025 var de sista datumen att lämna in deklarationen den 2:a Maj.

Skulle du mot förmodan välja att undvika skatt på bitcoin och andra kryptovalutor kan du riskera att få betala skattetillägg och/eller blir brottsanmäld. Skatt på krypto är ett krav enligt svensk lag.

KAPITEL 7

Så blir deklarationen enklare

Hur man deklarerar kryptovaluta med Koinly:

Att deklarera och betala skatt på kryptovaluta är inte enkelt. Turligt nog finns det två sätt som underlättar deklarationen av kryptovalutor.

7.1

Handla kryptovaluta med certifikat

Ett certifikat följer värdeutvecklingen för en underliggande tillgång. Det betyder att du kan investera i exempelvis bitcoin eller ethereum och ta del av deras utveckling, utan att själv behöva äga kryptovalutorna.

Du kan handla dessa typer certifikat inom ISK. Det betyder att du själv slipper deklarera dina affärer till Skatteverket. Istället för att betala 30 % vinstskatt dras en årlig schablonskatt. Den dras automatiskt från ditt konto.

Bitcoin XBT

Bitcoin XBT är ett certifikat som följer utvecklingen för kryptovalutan bitcoin (BTC). Det är en börshandlad produkt vars primära marknadsplats är Nasdaq First North NDXS (MTF).

• Utfärdare: XBT provider

• Förvaltningsavgift: 2.50 %

• Risk: 7 av 7

• ISIN: SE0007126024

Ethereum XBT

Bitcoin XBT är ett certifikat som följer utvecklingen för kryptovalutan Ether (ETH). Det är en börshandlad produkt vars primära marknadsplats är Nasdaq First North NDXS (MTF).

• Utfärdare: XBT provider

• Förvaltningsavgift: 2.50 %

• Risk: 7 av 7

• ISIN: SE0010296574

OBS: Nackdelen med att handla kryptovaluta via certifikat är att utbudet är lågt. Det finns inte certifikat för alla existerande kryptovalutor. Vidare innebär certifikat alltid en emittentrisk. Det betyder att om utgivaren skulle gå i konkurs kan dina certifikat komma att bli helt värdelösa.

7.2

Få hjälp med deklarationen

Om du föredrar att få hjälp med att deklarera och betala skatt på kryptovaluta finns det tre företag du kan vända dig till. De erbjuder smidiga lösningar som förenklar din deklaration.

Det enda du behöva göra är att ladda upp CSV-filer, notera enskilda transaktioner eller genomföra API-kopplingar till börserna där du handlat kryptovalutorna. Därefter sköter deklarationsprogrammen beräkning av skatt och ger ett komplett underlag för K4-blanketten.

Nedan kan du läsa om företagen i detalj.

1. Koinly

Koinly är en internationell tjänst som erbjuder en lösning till att förenkla skatteuträkning och skatterapportering. Tjänsten lanserades år 2018 och är idag den snabbast växande deklarationslösningen för kryptovalutor.

Förutom skatteuträkning och rapportering kan du även använda Koinly för att följa dina kryptovalutors värdeutveckling. Det är med andra ord en mycket komplett tjänst.

2. Divly

Divly är svensk deklarationstjänst som hjälper privatpersoner att följa de lokala skattereglerna på korrekt sätt. Dessutom ger tjänsten dig möjligheten att följa din portföljutveckling.

Tjänsten lanserades år 2021 och är en av de mesta snabbväxande tjänsterna i Sverige. Du får hjälp med K4, T2 och självrättelse.

3. Monetax

Monetax erbjuder en svensk deklarationstjänst och egenutvecklad mjukvara specialiserad inom redovisning av kryptovalutor. Bolaget hjälper både privatpersoner och organisationer att deklarera och bokföra kryptovalutor in till Skatteverket.

Vidare ges också rådgivning. Detta genom kundservice via exempelvis mail eller telefon. Det gör Monetax till en mycket användarvänlig tjänst.

OBS: Kom ihåg att du själv är ansvarig för din deklaration oavsett om någon annan gör den åt dig. Om det blivit ett fel när din skatt beräknats är det endast du som får stå för konsekvenserna, i form av exempelvis skattetillägg.

KAPITEL 8

Köp kryptovaluta på 5 minuter

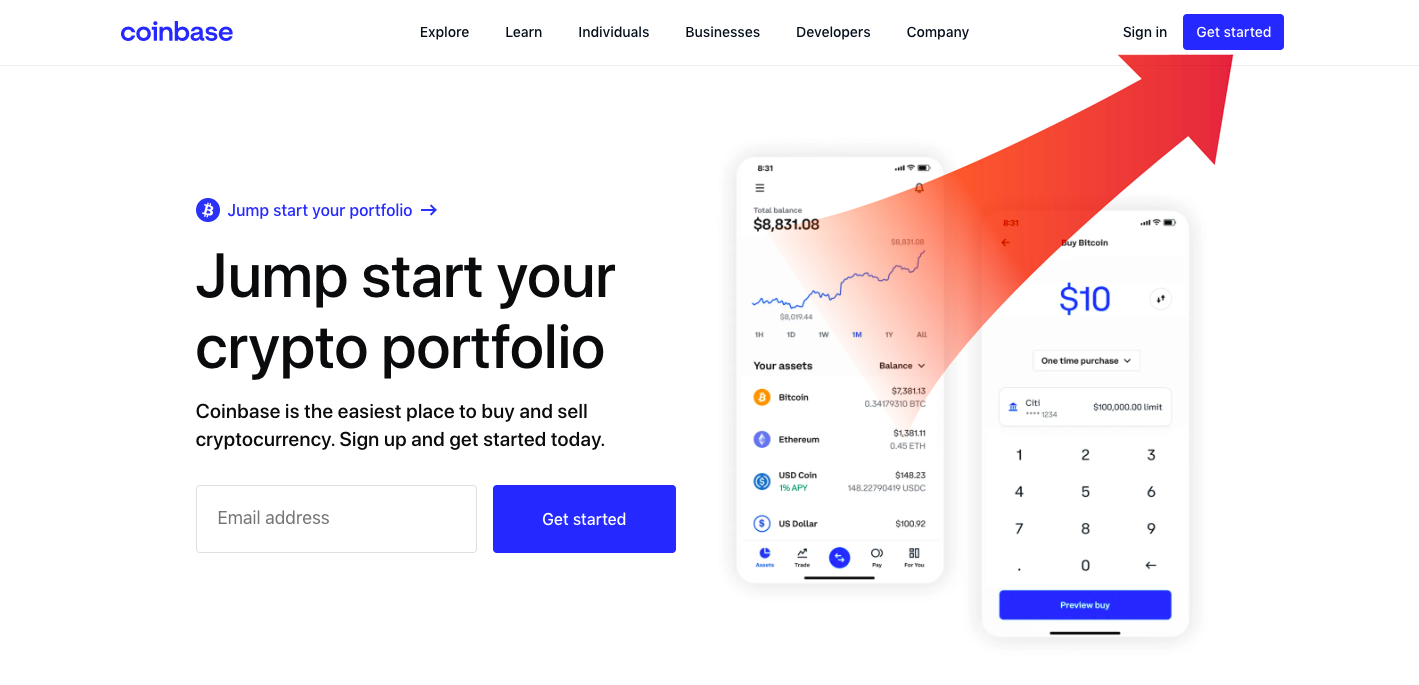

Coinbase är en av de bästa sidorna att köpa kryptovaluta på. Det är en reglerad handelsplats och bolaget är noterat på den amerikanska börsen. Förutom att vara användarvänlig för nybörjare erbjuder Coinbase förmånliga avgifter vid handel med kryptovaluta samt ett mycket stort utbud av coins och tokens. Det tar endast 3 minuter att skapa ett konto.

1. Skapa konto

Börja med att gå till Coinbase hemsida eller följ den här länken och klicka på knappen ”Get started”.

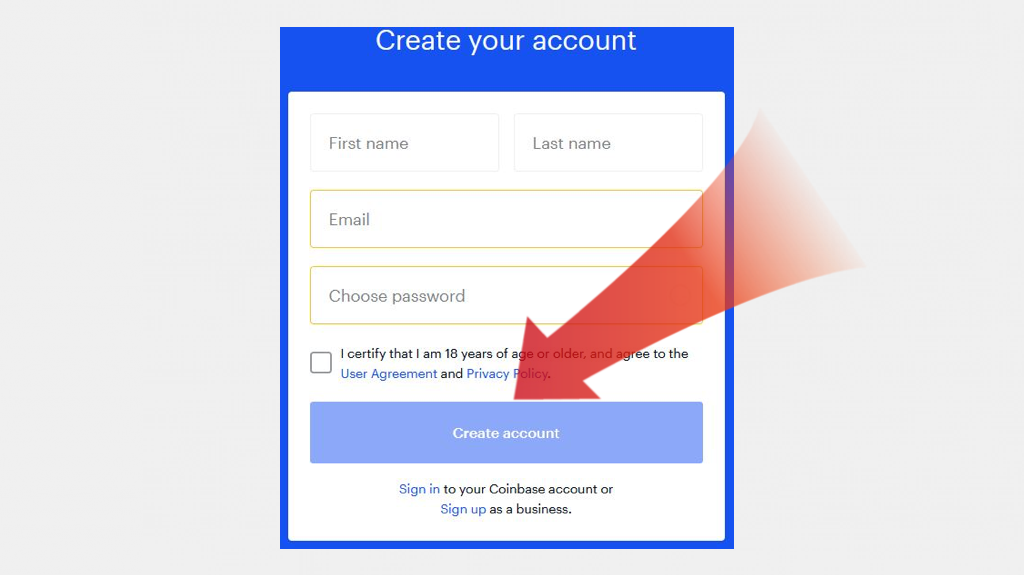

2. Registrera och verifiera e-postadress

Nästa steg är att fylla i din e-postadress för att kunna logga in på Coinbase. Fyll i ditt namn, efternamn, e-postadress och välj ett lösenord.

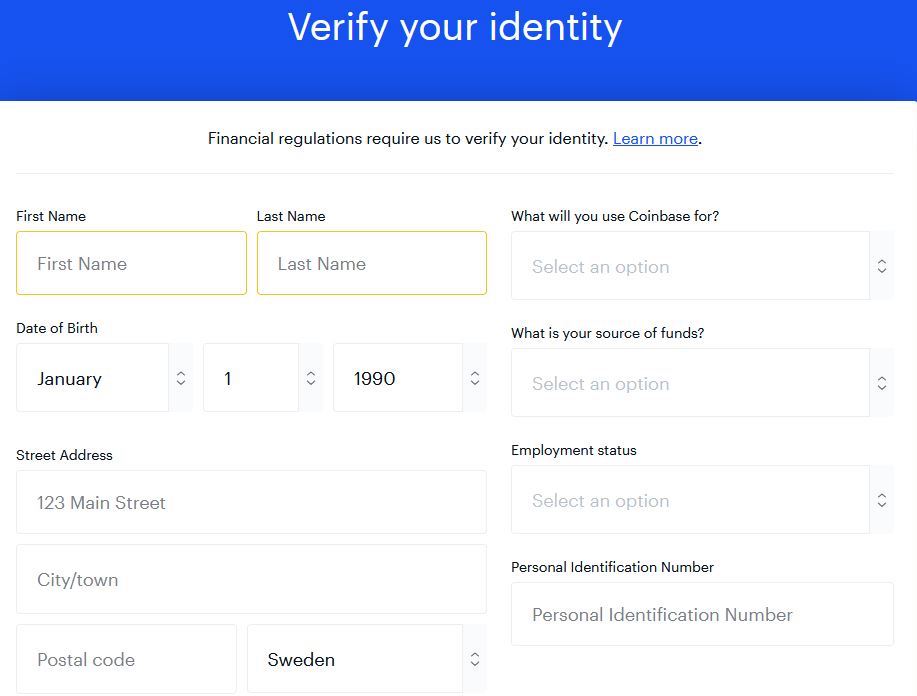

3. Verifiera din identitet

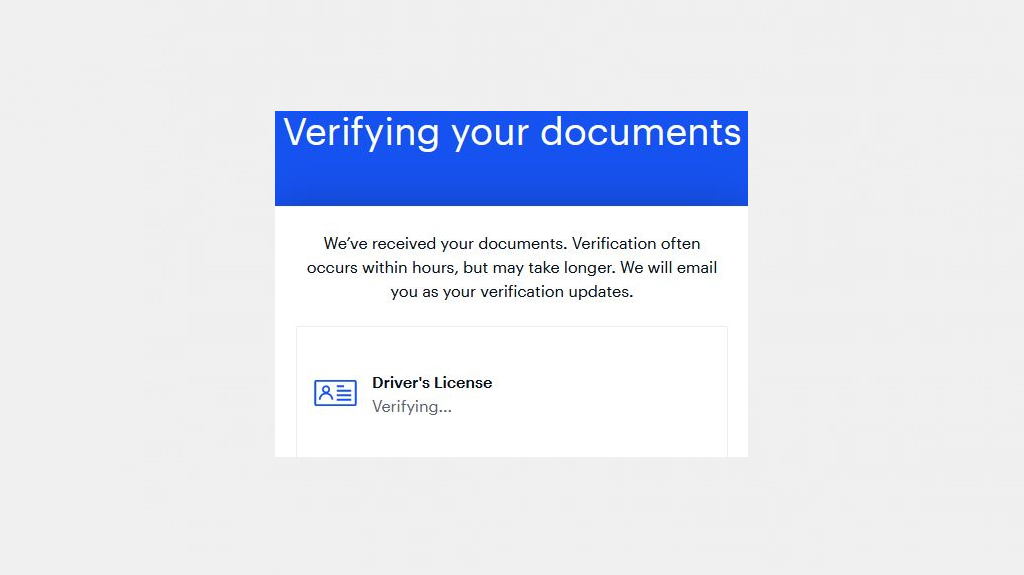

Coinbase kräver en verifiering av personuppgifter av alla kunder. Det görs direkt i registreringsprocessen. Där fyller man i personuppgifter och laddar upp en kopia på sitt ID-kort. Vanligtvis godkänns verifieringen på ett dygn varpå handel kan ske.

4. Sätt in pengar

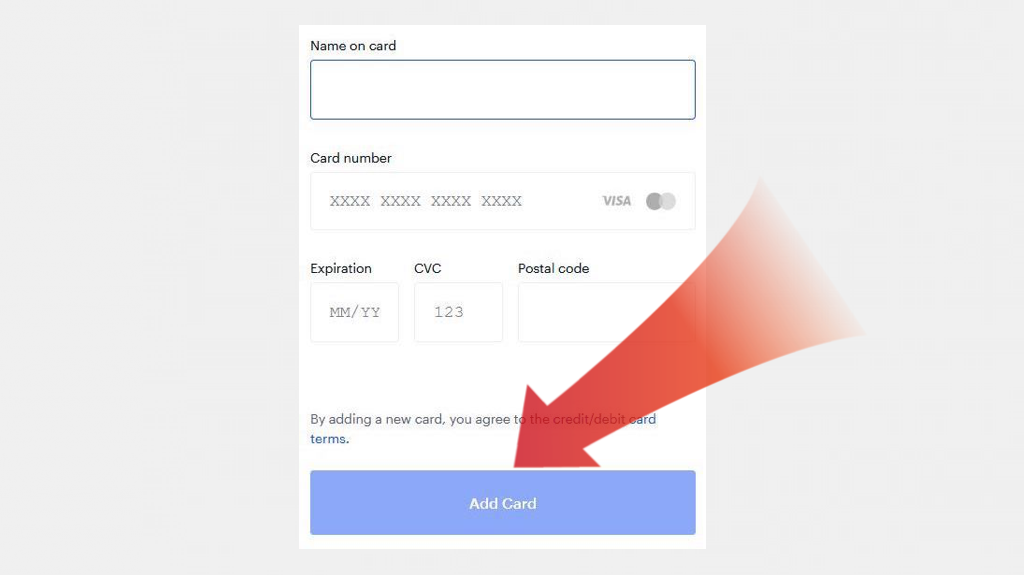

Gå till “Settings” och därefter till “Payment Methods”. Där kan du välja bland flera olika betalningsalternativ. Kortbetalning är det snabbaste alternativet då pengarna kan användas för handel inom 1 – 2 minuter. Fyll i dina kortuppgifter och klicka på “Add Card”.

5. Köp kryptovaluta

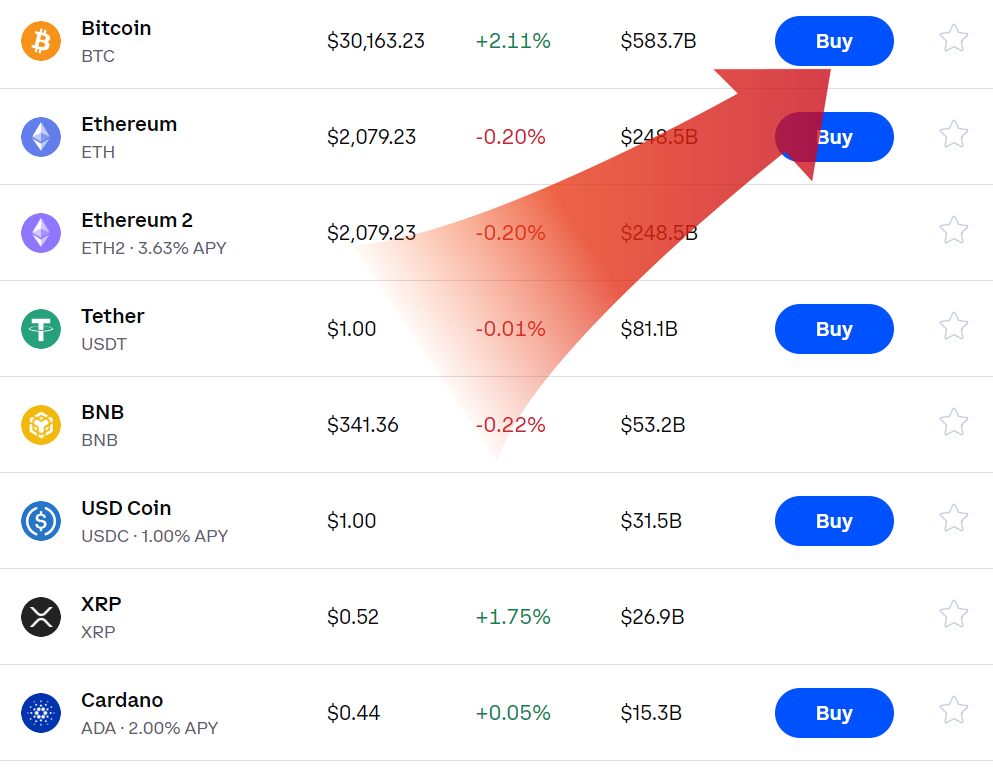

För att köpa kryptovaluta trycker du på “Trade” i navigeringsmenyn. Därefter kommer en detaljerad lista på tillgängliga kryptovalutor att visas med deras aktuella pris och kursförändring de senaste 24 timmarna. I detta exempel väljer vi att handla bitcoin genom att klicka på “Buy” och sedan välja för hur stor summa du vill köpa för.

Vi är klara, bra jobbat!

KAPITEL 9

Planera din skatt på krypto

Ett sätt att underlätta din deklaration är att planera din skatt under året. I samband med att du köper/säljer kryptovalutor, får ränteinkomster eller lånar ut kryptotillgångar bör du alltid anteckna allt. Anteckna alltid följande uppgifter:

- Händelse – Syftar till om du sålt/köpt, fått ränteinkomster eller lånat ut kryptotillgångar.

- Datum – Skriv alltid ner vilket datum som händelsen skedde.

- Kurs – Du bör alltid anteckna vad kursen stod i det datum när du köpte/sålde eller fick avkastning i krypto.

9.1

Borttappad transaktionshistorik

Vad gör man om man tappat bort min transaktionshistorik? Exempel på tillfällen som gör att transaktionshistorik försvunnit är:

- Börsen där du handlat krypto kan exempelvis ha stängts ner.

- Du kan ha tappat bort dina inloggningsuppgifter.

- Du kan ha glömt lagra dina gamla plånboksadresser.

Turligt nog finns det en lösning på dessa typer av problem. Du kan ange omkostnadsbeloppet som 0 kr. När dina kryptovalutor sedan säljs måste du skatta 30 % av hela värdet. Det betyder tyvärr att du kan bli tvungen att betala mer i skatt eftersom du annars endast måste betala 30 % i skatt på den faktiska vinst du gjort.

Deklarationstjänster kan också hjälpa dig med detta genom att automatiskt sätt sätta omkostnadsbeloppet till 0 kr. Exempelvis kommer Koinly alltid att markera och meddela om när information saknas. Detta genom att markera med en varning i din transaktionshistorik med texten “Missing Crypto Purchase History”.

9.2

Minska dina kryptoskatter

Som tidigare nämnts i denna guide finns möjlighet till avdrag på förlust på upp till 70 %. Regeln kan användas till att kompensera för dina vinster du gjort under året. På så sätt kan du sänka dina kryptoskatter.

För att visa exakt hur det går till ska vi gå igenom ett räkneexempel.

Exempel: Föreställ dig att du under det aktuella beskattningsåret realiserat en vinst på 700 kr. Föreställ dig också att du har ett altcoin som gått dåligt. Om du väljer att sälja det till den aktuella marknadskursen kommer du att göra en förlust på 1 000 kr. Genom att sälja den innan årets slut blir din totala kapitalvinst från dina affärer med kryptovalutor 0 kr (700 x (1 000 x 0.70)).

Du behöver med andra ord inte betala någon skatt alls. Därav vikten i att ha koll på dina kryptoaffärer för att inte riskera för hög kryptovaluta skatt.

* Riskvarning: Kryptoinvesteringar är riskabla och mycket volatila. Skatt kan tillkomma. Förstå riskerna här https://etoro.tw/3PI44nZ

Vanliga frågor och svar

Är din fråga inte besvarad här? Låt oss veta!

Ja, när du handlar med kryptovalutor måste du betala en vinstskatt på 30 % om vinst uppstår. För att räkna ut både dina vinster och förluster krävs då att du räknar ut omkostnadsbeloppet för varje valuta. Det vill säga, priset du sålde för minus omkostnadsbeloppet. Det utgör din vinst eller förlust som du blir beskattad på.

Om du inte redovisar och deklarerar dina kryptoaffärer kan du antingen riskera att få betala skattetillägg och/eller blir brottsanmäld.

Du måste betala skatt om vinst uppstått vid försäljning, byte eller köp av vara/tjänst med kryptovaluta. Vidare ska du också deklarera kryptovaluta ifall du fått det som inkomst för arbete eller ränteinkomst. Detta ska deklareras året efter som du avyttrat kryptovaluta.

Senaste inlämningsdatumet för att lämna in din kryptovaluta deklaration är i början av maj månad varje år. Det exakta datumet i maj varierar från år till år.

Har du handlat med NFT:er ska dessa affärer också deklareras in till Skatteverket. De beskattas på samma sätt som kryptovalutor. NFT:er ska deklareras via K4-formuläret.

Ja, enligt svensk lag är det ett krav att skatta på krypto som man gjort en vinst på.

I Sverige är det generellt inte möjligt att helt undvika skatt på kryptovalutor. Skatteverket betraktar kryptovalutor som tillgångar, och vinster vid avyttring beskattas som kapitalinkomst med en skattesats på 30 % .

Ja, du måste alltid deklarera crypto som gu gjort vinst på, oavsett vilken vilken valuta det gäller.

FORUM

Delta i diskussionen