SKATTEVERKETS REGLER DEKLARERA BITCOIN & KRYPTOVALUTOR

Om avyttring (oftast försäljning) av kryptovalutor sker ska detta anges i följande års deklaration. Kryptovalutor klassas som en ”Övrig Tillgång” vilket innebär att K4-blanketten fylls i under kapitel D. Många utgår från att man ska deklarera kryptovalutor på samma sätt om aktier men så är inte fallet. Bland annat får inte förluster kvittas till 100 % mot vinster och schablonbelopp får inte användas. I den här guiden hjälper vi dig deklarera bitcoin och kryptovaluta, från början till slut.

- Allt om när du ska deklarera, hur vinst/förlust räknas ut och hur deklarationen kan bli enklare.

- Jämför handelsplatser i vår tabell och och köp bitcoin på 5 minuter.

- Navigera genom att klicka på ett kapitel nedan →

KAPITEL 1

Skatteverkets definition av kryptovaluta

KAPITEL 2

Så deklarerar du kryptovaluta

KAPITEL 3

Så beräknas skatten

KAPITEL 4

6 olika vägar till avyttring

KAPITEL 5

Så blir deklarationen enklare

KAPITEL 6

Sammanfattning

VINNARE

Investera i Bitcoin här

FAQ

Vanliga frågor och svar

FORUM

Delta i diskussionen

Topp 3 Krypto Plattformar - April 2024

| # | Mest PopulärPlattform | Betyg | Tjänster | Insättning / uttag | Avgift / spread | Varför öppna konto? | |||||

|---|---|---|---|---|---|---|---|---|---|---|---|

|  | 95 Läs Recension | Allt-i-ett | Låg0 kr / ~49kr | Låg0 kr / ~0.75% |

| |||||

| Betalningsmetoder: | Kryptovalutor: | Betalningsmetoder: | |||||||||

* Riskvarning: 51% av privata investerare förlorar pengar när de handlar CFD:er med denna leverantör. Du måste överväga om du har råd att ta den höga risken att potentiellt förlora dina pengar. | |||||||||||

|  | 90 | Allt-i-ett | Låg0 kr | Medel0 kr / ~1.49% |

| |||||

|  | 89 Läs Recension | Handel | Låg0 kr / ~29kr | Medel0.00 - 3.99% / ~0.50% |

| |||||

| 4 |  | 80 | Handel | Hög 0.00 - 1.50% / 1.00% | Låg 0.50% / ~1.00% |

| |||||

| 5 |  | 74 | Handel | Medel | Låg0.020-0.10% / ~0.10-2.00% |

| |||||

| 6 |  | 65 | Växling | BTC | Hög 4.00-7.00% + ~0.50% |

| |||||

| 7 |  | 62 | Växling | BTC | Hög5.25-9.5% |

| |||||

| 8 |  | 62 | CFD | Låg | Medel |

| |||||

| 9 |  | 60 Läs Recension | Handel | Låg0 kr | Medel 0.00-3.50% + 0-0.50% |

| |||||

| 10 |  | 59 | Handel | BTCInsättningar endast kryptovaluta | Låg |

| |||||

| 11 |  | 57 | Handel | Medel | Låg |

| |||||

| 12 |  | 55 | Växling | Hög0-200 kr / 0.10-0.90% | Hög 3.90-8.99% + 2.00% |

| |||||

| 13 |  | 55 | Handel | BTCInsättningar endast kryptovaluta | Låg0.025-0.075% / ~0.10-1.00% |

| |||||

Endast Kryptovalutor: Accepterar inte Fiat (SEK) | |||||||||||

| 14 |  | 45 Läs Recension | Handel | Medel0.10-1.00% | Låg0.10-0.20% + 0-0.50% |

| |||||

Välkommen till CryptoRunner! Jag är David Andersson, medgrundare till webbplatsen.

Vi förstår att kryptovalutor kan vara komplicerat och frustrerande. Därför finns vi här för att hjälpa dig.

Fortsätt läs!

KAPITEL 1

Skatteverkets definition av kryptovaluta

Handlat med kryptovaluta? Här är tre saker att tänka på vid deklarationen:

Skatteverket definierar kryptovalutor som en ”virtuell valuta”. En definition som gör att kryptovalutor inte ska klassas som nationella valutor och istället som en ”Övrig tillgång” i Sverige. Andra ”Övriga tillgångar” är exempelvis:

- Smycken

- Båtar, Husvagnar

- Råvaror samt optioner och terminer i råvaror

- Antikviteter

- Konst

- Frimärkssamlingar

”Bitcoin kan inte likställas med en utländsk valuta. Försäljning av Bitcoin ska därför kapitalvinstbeskattas enligt bestämmelserna om övriga tillgångar” / Skatteverket.se

Beskattning sker enligt kapitel 52 i inkomstlagen

Utifrån detta sker beskattning enligt 52 kapitlet i inkomstlagen. Skatteverket anser nämligen att en utländsk valuta måste vara ”utgiven av en riksbank eller liknande institution” samt att valutan avser att användas inom ett specifikt ”valutaområde”.

För att Skatteverket ska klassa något som en valuta behöver den alltså kunna ”knytas till en bestämd stat eller en union av stater”. Eftersom Bitcoin inte gör detta klassas det alltså istället som Övrig tillgång.

I denna guide kommer följande begrepp användas:

Fiat = Nationell valuta

Krypto = Kryptovaluta

KAPITEL 2

Så deklarerar du kryptovaluta

Här presenterar vi först övergripande var, när och hur du ska deklarera kryptovalutor. Längre ner i artikeln följer fördjupade kapitel kring de olika momenten.

1. Vad behöver deklareras?

Deklaration av kryptovaluta ska ske för de beskattningsår då valutan har avyttrats. Med avyttring menas:

- Sålts

- Bytts till annan kryptovaluta

- Lånats ut

- Använt som betalningsmedel

- Använts som insats på casino/betting

Utöver avyttring ska även ränteintäkter och inkomst från kapital deklareras samma år som dessa uppstår. Detta i likhet med att ränteintäkter från ett sparkonto på en bank beskattas samma år som det betalas ut av banken. I detta fall ska 30 % kapitalvinstbeskattas. Ett exempel är vid staking av Ether 2.0 (Läs vidare vid rubriken ”Proof of Stake – Ether 2.0)

2. På vilken blankett?

Deklaration av kryptovalutor ska ske på en K4-blankett under sektion D.

3. Vad ska anges vid deklaration?

Varje coin som avyttrats ska deklareras för sig själv. Detta kan antingen ske genom att varje transaktion anges i deklarationen eller via ”Förenklad Redovisning”.

Det är viktigt att totala vinsten och totala förlusten vid handeln i detta coin anges separat. Detta eftersom förlust inte får kvittas till 100 % mot vinst.

4. När behöver deklaration ske?

Deklaration av avyttring sker året efter att detta skett.

Exempel: Anna köper och säljer Bitcoin

Anna köper Bitcoin för 10 000 kr år 2022. Dessa säljer hon sedan år 2023. I kommande års deklaration ska därmed denna försäljning tas upp i, dvs under våren 2024.

KAPITEL 3

Så beräknas skatten

Vinst/förlust beräknas genom att du tar försäljningspriset subtraherat med omkostnadsbeloppet. Har enstaka köp/försäljningar skett är det generellt inte några problem att räkna ut vinst/förlust. Men har inköp skett vid flera olika tillfällen och avyttring skett på olika sätt blir det betydligt mer komplicerat.

3.1

Räkna ut försäljningspriset

Börja med att notera hur mycket du fick vid försäljning av valutan samt hur många coins som såldes. Detta omvandlat till SEK. Det kan exempelvis anges att 4 ETH såldes för en summa på 15 000 kr.

Sker växling till annan kryptovaluta är det gällande marknadsvärde som gäller som försäljningspris. (Läs mer vid rubriken ”Handel (Swap) mellan två valutor”.

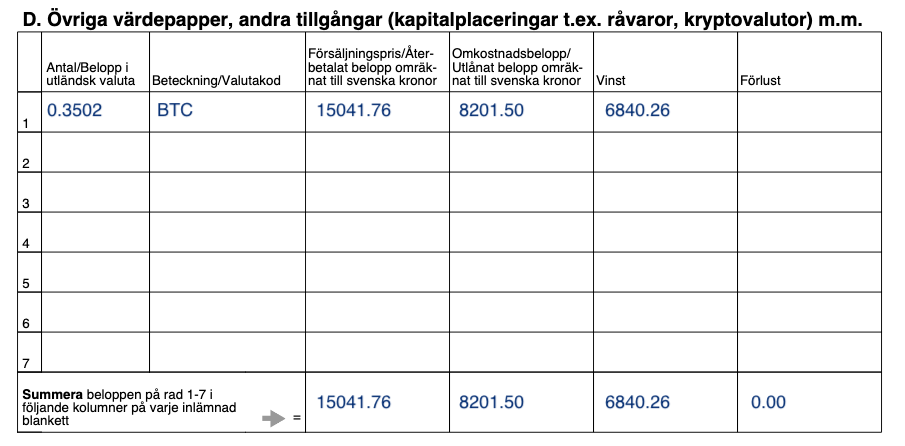

På bilden nedan har försäljningspriset angetts till 15041,76 kr vid försäljning av 0,3502 Bitcoin (BTC). Läs mer omkostnadsbeloppet i kommande kapitel.

3.2

Kontrollera omkostnadsbelopp / GAV

Omkostnadsbeloppet är vad du betalat i inköpspris för denna valuta. Många väljer däremot att köpa vid flera olika tillfällen och inte sälja hela innehavet på en gång. Därmed behöver genomsnittsmetoden användas.

Omkostnadsbelopp

Om inköp av exempelvis Bitcoin sker vid ett enda tillfälle innebär det att omkostnadsbeloppet gäller för hela innehavet.

Exempel: Anna investerar i Bitcoin – en gång

Anna köper 0,1 Bitcoin för 10 000 kr och tänker sedan inte köpa mer. Det innebär att omkostnadsbeloppet är 10 000 kr för detta inköp. Säljer hon halva innehavet innebär det att hon säljer Bitcoin med ett totalt omkostnadsbelopp på 5000 kr. I det här fallet var det enkelt att räkna ut eventuell vinst till att deklarera bitcoin.

Genomsnittsmetoden / GAV

Om inköp sker vid flera olika tillfällen beräknas istället GAV (genomsnittligt anskaffningsvärde). GAV räknas ut genom att ta total kostnad för samtliga inköp, av en specifik coin, dividerat på antal coins som ägs.

Exempel: Anna investerar i Bitcoin – flera gånger

Anna köper 0,1 Bitcoin för 10 000 kr. Sedan köper hon 0,2 Bitcoin för 25 000 kr. Därefter köper hon 0,1 Bitcoin för 15 000 kr. Totalt har hon betalat 50 000 kr för 0,4 Bitcoin. Det genomsnittliga anskaffningsvärdet är därmed 125 000 kr per Bitcoin (12 500 kr för 0,1 Bitcoin).

GAV ändras vid köp

Efter varje köp behöver GAV räknas ut på nytt eftersom det ändras utifrån antalet coins och total kostnad för dessa. Det ändras däremot inte vid försäljning.

Genomsnittsmetoden vid försäljning

Vid försäljning beräknas kapitalvinst/förlust utifrån försäljningspris – omkostnadsbelopp/GAV.

Exempel – Anna köper och säljer vid flera tillfällen

Som exemplet ovan visar har Anna 0,4 Bitcoin som hon totalt betalat 125 000 kr för. Detta med ett GAV på 125 000 kr per Bitcoin (12 500 kr för 0,1 Bitcoin).

Under 2023 väljer hon att sälja 0,1 Bitcoin för 15 000 kr och 0,2 Bitcoin för 40 000 kr.

15 000 – 12 500 (GAV för 0,1 Bitcoin) = 2 500 kr i vinst

40 000 – 25 000 (GAV för 0,2 Bitcoin)= 15 000 kr i vinst

Total vinst 17 500 kr. Detta kan anges på K4 blanketten.

Anna har kvar 0,1 Bitcoin med GAV på 12 500 kr. Genomsnittligt omkostnadsbelopp ändras alltså inte vid försäljning – enbart vid köp.

3.3

Övriga vägar till omkostnadsbelopp

- Vid mining – Vid mining räknas omkostnadsbeloppet till marknadsvärdet på den minade kryptovalutan vid tillfället då det tillförs till dig. Däremot behöver detta då även tas upp som inkomst av hobbyverksamhet eller inkomst av Näringsverksamhet. Läs mer om bitcoin mining här

- Som lön för arbete – Omkostnadsbeloppet, om kryptovaluta tas emot som betalning för utfört arbete, är samma summa som anges som inkomst av tjänst i deklarationen. När arbete utförs mot lön ska alltid detta tas upp i deklarationen.

- Airdrop – En Airdrop medför inte någon kostnad vilket innebär att omkostnadsbeloppet ska anges till 0 kr.

- Om du inte vet omkostnadsbelopp – Om du inte vet omkostnadsbeloppet kan du göra en uppskattning. Vet du att exempelvis Bitcoin köptes ett specifikt datum går det att kontrollera vilken kurs som kryptovalutan då stod i. Sedan är det upp till Skatteverket att avgöra om uppskattningen är rimlig.

Ett annat alternativ är att ange 0 kr i omkostnadsbelopp. När innehavet säljs kommer 30 % av hela värdet behöva betalas i skatt. Detta istället för 30 % enbart på vinsten. Med andra ord om du anger 0 kr blir du tvungen att betala mer ”bitcoin skatt”.

Exempel på deklaration av bitcoin skatt:

3.4

Förenklad redovisning

Med förenklad redovisning menas att varje enskild transaktion inte måste deklareras. Istället anges totala vinster samt totala förluster under ett år för varje kryptovaluta som handel skett i.

Exempel: Anna använder förenklad redovisning

Anna köper Bitcoin 4 gånger under 2022. Hon har totalt betalat 50 000 kr och äger 0,1 Bitcoin. År 2023 säljer hon sitt innehav genom tre olika försäljningar med vinst vid varje tillfälle. Hon får totalt 80 000 kr för detta.

I deklarationen kan Anna ange 50 000 kr i anskaffningsvärde och 80 000 kr i försäljningspris. Därmed har hon en kapitalvinst på 30 000 kr. Hon behöver alltså inte deklarera bitcoin för varje enskild trade.

3.5

Viktigt med underlag

Om Skatteverket önskar måste underlag för varje köp kunna presenteras. Rättsfall har visat att Skatteverket annars hävdar att personen fått kryptovalutan vilket innebär att anskaffningsvärdet noteras till 0 kr. Därmed kommer skatt behöva betalas med 30% på hela beloppet – inte bara vinsten.

Underlag kan exempelvis vara:

- Swishöverföring

- Banköverföring

- Skrivet kvitto

- Transaktionskvitto från börs

”Om det har förekommit plånboksadresser ska transaktionerna i blockkedjan stämma överens med redovisningen av köp, mining och försäljning av bitcoinen.” / Skatteverket.se

Var alltid noga med att få kvitto vid köp/försäljning för att kunna bevisa dessa transaktioner vid granskning av Skatteverket.

3.6

Så beskattas förlust

Grundregeln är att varje coin ska deklareras separat samt att både vinster och förluster ska anges. Först kommer 70 % av förlusten att dras av från vinsten. Om det nu kvarstår förlust får 70 % av denna förlust användas som avdrag. Allt detta räknas ut automatiskt om deklaration sker online.

Tips! Läs vår kompletta guide om skatt på kryptovaluta.

KAPITEL 4

6 olika vägar till avyttring

Skatteverket anger att följande tillfällen räknas som avyttring:

- 4.1. Handel mot fiat (Försäljning)

- 4.2. Handel (Swap) mellan två valutor

- 4.3. Kryptovaluta har använts som betalningsmedel

- 4.4. Utlåning av kryptovaluta

4.1

Handel mot fiat (Försäljning)

Köp av kryptovalutor med SEK (eller annan fiat-valuta) innebär att kryptovalutans omkostnadsbelopp blir det som betalats + eventuellt courtage.

Försäljning av kryptovalutor mot SEK (eller annan fiat-valuta) innebär att försäljningspriset är vad du får vid försäljning – eventuellt courtage.

Exempel: Anna köper/säljer Bitcoin på Coinbase

Anna är nybörjare och har valt att köpa/sälja Bitcoin på Coinbase. Under 2022 köper hon 0,1 Bitcoin för 15 000 kr och betalar för detta 50 kr i avgift till Coinbase. Omkostnadsbeloppet för dessa 0,1 Bitcoin är därmed 15 050 kr.

År 2023 säljer hon dessa 0,1 Bitcoin för 22 000 kr och betalar då 60 kr i avgift. Därmed är försäljningssumman 21 940 kr. Hennes totalt vinst är 21 940 – 15 050 = 6 890 kr

4.2

Handel (Swap) mellan två valutor

På de flesta kryptobörser sker handeln i valutapar. Exempelvis kan 1000 kr i Bitcoin växlas till 1000 kr i Ether. I detta fall sker inte köp/försäljning mot fiat.Denna handel klassas som två separata transaktioner.

Först säljs Bitcoin för 1000 SEK. Sedan köps Ether för 1000 kr. Därmed sker alltså först en avyttring och därefter ett köp. Detta även om det på börsen enbart sker med en enda transaktion.

4.3

Kryptovaluta har använts som betalningsmedel

Om du köper någon vara eller tjänst och betalar med kryptovaluta räknas detta som avyttring. Försäljningspriset blir då värdet på den vara/tjänst som köps.

Exempel: Anna köper en dator med Bitcoin

Anna köpte Bitcoin vid fyra tillfällen 2022. Totalt har hon 0,2 Bitcoin och har betalat 5 000 kr för detta. År 2023 köper hon en dator och betalar 0,02 Bitcoin för den. I butik kostar datorn 7000 kr.

Detta räknas som en avyttring av 0,02 Bitcoin och att hon för detta fick 7 000 kr. Hennes genomsnittliga omkostnadsbelopp för dessa 0,02 Bitcoin var 5 000 kr. Vid köpet av datorn gjorde hon därmed en kapitalvinst på 2 000 kr vilket ska beskattas.

4.4

Utlåning av kryptovaluta

(Det finns ytterst lite information om hur Skatteverket tolkar utlåning av kryptovalutor och vad som klassas som utlåning. En vanlig tolkning är att utlåning klassas som försäljning – men det är inte 100 % säkert att Skatteverket kommer tolka det liknande)

På Skatteverkets hemsida anges att deklaration behöver ske av personer som ”lånat ut kryptovaluta”. I detta fall skulle det alltså redovisas som försäljning även om personen inte fått någon ersättning för denna transaktion.

Försäljningssumman för denna ”försäljning” anges då till marknadsvärdet. När valutan lämnas tillbaka anges detta som ett köp. Även då till gällande marknadsvärde.

Exempel: Anna lånar ut Bitcoin till en vän

Anna har 0,2 Bitcoin som hon köpt för totalt 50 000 kr. Hon lånar ut dessa till en vän under 6 månader för att vännen ska lära sig mer om kryptovalutor. Dagen som transaktionen genomfördes var hennes innehav värt 60 000 kr. Det räknas då som en avyttring och därmed vinst på 10 000 kr.

När hennes vän återlämnar dessa 0,2 Bitcoin är marknadsvärdet 68 000 kr. Anna får därmed notera ett inköpspris på 68 000 kr för detta innehav. För att styrka detta har Anna använt två skrivna avtal.

4.5

Proof of Stake – Ether 2.0

I slutet av 2021 publicerade Skatteverket riktlinjer kring vad som gäller vid staking av Ether 2.0. Kryptovalutan använder Proof of Stake (PoS).

Enligt Skatteverket klassas PoS som att valutan ”deponeras” och alltså inte säljs. De som bidrar med kapital till en nod, inom PoS, får ersättning från nätverket. I detta fall alltså Ether. Denna ersättning klassificeras som avkastning på den Ether som är deponerad.

Det innebär därmed att tilldelad Ether ska klassas som kapitalinkomst. Värdet som ska beskattas är marknadsvärdet vid tilldelning. Beskattning ska ske det år som tilldelade Ether blir tillgängliga för uttag.

Äganderätten är avgörande

Skatteverket anger att det avgörande är om äganderätten förändras vid överföring av kryptovaluta till en plattform eller tjänst. Om personen har kvar äganderätten ska det klassas som deponering och alltså inte avyttring. Kan däremot mottagaren omsätta tillgången vidare, via exempelvis utlåning, försäljning eller gåva, klassas det som avyttring.

Eftersom staking inom Ether 2.0 inte innebär att deponeringen kan omsättas av någon annan klassas det alltså som deponering varpå enbart skatt ska betalas på den belöning som betalas ut av nätverket.

4.6

Liquidity Provider

Även överföringar till likviditetspooler ska räknas in i deklarationsunderlaget. När denna överföring sker får personen en LP-token som bevisar rätten till en viss andel av denna pool. Skatteverket klassar denna LP-token som en fordran och att den utgör en särskild tillgång.

Vid överföring av kryptovaluta till en likviditetspool sker alltså ett byte, från tillförd likviditet till en LP-token. Därmed ska eventuell vinst på den överförda likviditeten beskattas. Försäljningsvärdet ska i detta fall beräknas till marknadsvärdet på de tillförda valutorna vilket innebär att inköpsvärdet på LP-token blir samma summa.

När sedan LP-token löses in betalas andelen av poolen ut. Även detta blir därmed ett byte, från LP-token till kryptovaluta. Försäljningsvärdet för denna LP-token blir därmed marknadsvärdet på tilldelad kryptovaluta.

KAPITEL 5

Så blir deklarationen enklare

Hur man deklarerar kryptovaluta med Koinly:

Känns det svårt att deklarera bitcoin och kryptovalutor? Verkar det svårt att hålla koll på omkostnadsbelopp och olika typer av avyttringar? Det finns minst två vägar för att underlätta deklarationen.

5.1

Handla enbart med certifikat inom ISK

Ska enbart investeringar ske i Bitcoin, Ethereum eller XRP kan certifikat köpas på både Avanza och Nordnet. Dessa certifikat följer värdeutvecklingen av den underliggande tillgången och kan ibland köpas med X2 hävstång.

Fördelen med att köpa certifikat är att dessa kan handlas inom ett ISK vilket innebär att handeln aldrig behöver deklareras. All handel som sker inom ett ISK är fri från kapitalskatt och istället betalas en årlig schablonskatt. Denna skatt dras automatiskt från kontot.

Genom att handla certifikat, inom ett ISK, behöver därmed inget göras för att deklarera innehavet. Nackdelen är däremot att det är väldigt få valutor som går att köpa och certifikat innebär alltid en emittentrisk. Skulle utgivaren av certifikatet gå i konkurs kan de bli helt värdelösa.

5.2

Ta hjälp av deklarationsprogram

I Sverige finns primärt två företag som erbjuder smidiga deklarationslösningar. Kunderna laddar upp CSV-filer, noterar enskilda transaktioner eller genomför API-kopplingar till börserna. Därefter kan programmen beräkna skatten och ge ett komplett underlag för K4-blanketten.

Koinly

Koinly är en internationell tjänst som år 2024 fanns på 9 olika språk. Det är inte enbart en deklarationstjänst utan kan även användas för att följa innehavets värdeutveckling. Är tekniskt sett mer utvecklad än Monetex med exempelvis automatiska uppdateringar utifrån blockkedjeadresser.

Divly

Divly är en svensk deklarationstjänst för kryptovalutor. Den lanserades 2021 med målet att hjälpa människor följa sin portföljutveckling och deklarera skatter med lokala regler. I början av 2024 var dom 10 st medarbetare på företaget och växer snabbt.

Monetax

Monetax är en svensk deklarationstjänst som underlättar deklarationen för personer som handlat med kryptovalutor. Dess fördel är framförallt svensk support och att ägarna jobbar i tät kommunikation med Skatteverket. De kan därmed alltid vara uppdaterade med hur Skatteverket tolkar lagen.

KAPITEL 6

Sammanfattning

Skatteverket klassar kryptovalutor som en “virtuell valuta” som ska beskattas som “Övrig tillgång”. Det betyder att deklaration ska ske på K4-blankett under kapitel D.

Deklaration behöver enbart ske om avyttring har skett under beskattningsåret. Räkna i så fall ut försäljningspris och dra bort omkostnadsbeloppet för de coins som sålts. Därmed visas om försäljning skett med vinst eller förlust.

Avyttring är exempelvis försäljning, byte mellan två olika kryptovalutor, användning som betalningsmedel eller utlåning.

Samtliga transaktioner måste inte deklareras utan det räcker med att ange total summa för transaktioner med vinst samt totala summan för transaktioner med förlust. Detta separat för varje coin. Det kallas för förenklad redovisning.

Önskas hjälp med deklarationen finns flera företag som specialiserat sin verksamhet just mot detta. Eftersom det är olika regler för aktier och kryptovalutor kan inte skatteuträknare för aktier användas.

Har du en fråga om hur du ska deklarera kryptovalutor? Nedan har vi besvarat vanliga frågor!

* Riskvarning: 51% av privata investerare förlorar pengar när de handlar CFD:er med denna leverantör. Du måste överväga om du har råd att ta den höga risken att potentiellt förlora dina pengar.

Vanliga frågor och svar

Är din fråga inte besvarad här? Låt oss veta!

Du behöver deklarera kryptovalutor även om du enbart växlar till en annan kryptovaluta. Om du växlar mellan två kryptovalutor klassas detta som en avyttring och du blir tvungen att skattedeklarera den kryptovaluta som du växlade bort, precis som en försäljning.

Avyttring betyder att man gör sig av med något. Exempelvis att du säljer bitcoin eller byter den mot en annan kryptovaluta.

Till skillnad mot handel i exempelvis aktier får inte förluster kvittas fullt ut mot vinster. En förlust får bara kvittas med 70 %.

Vinsten (1000 kr) minus kvittningsbar förlust (700kr) resulterar i en beskattningsbar vinst på 300 kr. På detta ska 30 % betalas. Detta är en av orsakerna att trading ”missgynnas” i just kryptovalutor.

Om du handlar ett Bitcoin-certifikat hos exempelvis Avanza eller Nordnet äger du inte riktiga bitcoins. Deklarationen sker automatiskt av din mäklare och skatten varierar om du handlar certifikatet på ett AF (aktie- och fondkonto) eller ISK (investeringssparkonto). På ett vanligt AF är kapitalvinstskatten 30% medan ett ISK beskattas med en årlig scablonskatt (denna är ungefär 0.4%) av totala värdet.

Detta finns det skilda åsikter om. Några fördelar är att deklarationen blir enklare, skatten blir lägre om priset stiger och det fungerar på samma sätt som att köpa aktier. Några nackdelar är att du betalar ca 2.5% i avgift per år för certifikatet, äger inte riktiga bitcoins och kan enbart handla under börsens öppettider (kryptovalutor rör sig generellt mycket på kvällar och helgdagar).

Schablonmetoden får inte användas vid handel med kryptovalutor. Det är en metod som exempelvis används när värdepapper säljs till mycket hög vinst.

Det finns personer som handlar med Bitcoin utan att ange det för Skatteverket. Detta med tanken att Skatteverket inte kommer att kunna spåra innehavet. Men det är olagligt.

Skatteverkets utredare kan begära in uppgifter om dig från en bank, handelsplats, växlare eller annat företag.

Felaktiga uppgifter kan straffas med skattetillägg. Är beloppet stort som undanhålls från staten kan personen fällas för skattebrott.

En självrättelse kan ske sex år tillbaka i tiden. Det betyder att egna ändringar kan ske i deklarationen och ny skatt beräknas.

Ja, via alla stora börser kan filer laddas hem som innefattar samtliga transaktioner. Via deklarationsprogram går det sedan lätt att räkna ut vinst/förlust och få en komplett K4-blankett.

Om Skatteverket vill göra en omprövning av inlämnade uppgifter (till din nackdel) måste detta ske senast två år efter utgången av beskattningsåret.

Har du däremot inte lämnat in alla uppgifter, eller fel uppgifter, förlängs detta till sex år.

Hi,

I have a question regarding taxes for crypto. I will put an example here. Imagine my capital gains are 150000 SEK and my capital losses are 110000 SEK. Then to compute the net profit I would do 150000 – 110000*0.7 = 73000 SEK and then the tax would be 73000*0.3 = 21900 SEK. Is that right? Because I have read somewhere that if the loss is above 100000 SEK it is taxed differently but I believe they mean to the net loss right? If the different between capital gains and capital losses would be negative.

Hello Miguel,

Thanks for your comment!

You are correct on both questions. The tax is 30% on capital gains, and for cryptocurrencies you may make deduction of 70% on the loss. In the first example your tax will be 21900 SEK as you write. And the rule for tax reduction of 30% up to 100,000 SEK is on the total.

/ CryptoRunner Team

Hej!om man har köpt krypto i april 2022 när måste man deklarera och fylla i k4 blankett?

Mvh-Sirgut

Hej Sirgut,

Om man enbart köpt krypto i april 2022 och ej genomfört någon försäljning behöver man inte deklarera det. Har man däremot sålt, bytt eller betalat med krypto behöver det deklareras. Har man gjort en vinst ska man betala skatt på vinsten, och om man gjort en förlust får man dra av en del av den. Säljer du i år så ska den vara med i deklarationen 2023.

/ CryptoRunner Team